Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 12 juillet 2016 à 16h30

La réunion

La commission entend M. Gérard Mestrallet, président de Paris Europlace, et Mme Marie-Anne Barbat-Layani, directrice générale de la Fédération bancaire française (FBF), sur l'avenir de la place de Paris.

Nous avons souhaité vous entendre suite au vote sur le Brexit, sujet qui vous a beaucoup occupés ces dernières semaines. Avec la rapporteure générale, nous avons effectivement, souhaité, immédiatement après le référendum britannique, organiser des auditions. Le Gouvernement lui-même a pris l'initiative, et se sont tenues, la semaine dernière, les Rencontres financières internationales de Paris Europlace, mais nous souhaitions également faire nous-mêmes le point avec vous.

Le Premier ministre a donc annoncé des mesures dès la semaine dernière. Il serait bon, monsieur le président, que vous nous disiez ce que vous en pensez. Certaines vont dans le sens que vous souhaitez, mais pas toutes. Surtout, nous souhaiterions savoir comment vous envisagez les prochaines évolutions. Se pose aussi la question, qui peut nous préoccuper, d'une éventuelle fusion des bourses de Londres et de Francfort. Si j'en crois la presse de ce matin, assez affirmative, le projet va aboutir.

Madame la directrice générale, comment voyez-vous, pour votre part, la situation en ce qui concerne nos banques ? Vous disiez récemment qu'elles sont, précisément dans le contexte de l'après-Brexit, un grand atout pour notre pays.

Merci, monsieur le président, de nous avoir invités. Le référendum du 23 juin a immédiatement soulevé toute une série de questions. Nous discernons trois défis principaux. Tout d'abord, il faut mener en bon ordre et dans des délais raisonnables les négociations de sortie du Royaume-Uni. C'est évidemment le rôle des autorités politiques, nationales et européennes, mais nous nous sentons concernés au premier chef. Il s'agit d'éviter tout risque de déséquilibre, toute distorsion de concurrence. C'est un enjeu en termes de souveraineté, de financement des entreprises – grands groupes comme PME –, de valeur ajoutée, d'emplois, de revenus, de recettes fiscales. La négociation sur les services financiers nous semble mériter une attention particulière. Ensuite, il nous faut valoriser nos atouts, et aussi la conception de la finance propre à la place de Paris : une finance responsable dédiée, d'abord et avant tout, au financement de l'économie et des acteurs de celle-ci, donc une finance facteur de croissance et d'emploi. Enfin, il faut continuer à oeuvrer pour améliorer la compétitivité de notre économie, et ce par des mesures de moyen terme.

En ce qui concerne les négociations de sortie du Royaume-Uni, Paris Europlace s'est préparé en demandant, il y a six mois, à l'ancien gouverneur de la Banque de France Christian Noyer d'animer un groupe de travail sur les deux hypothèses du maintien dans l'Union européenne et de la sortie. Ses recommandations, examinées par le conseil d'administration de Paris Europlace et le comité « Place de Paris 2020 », visent clairement à une négociation très claire et très ferme, loyale évidemment, entre l'Union européenne et le Royaume-Uni.

Nous souhaitons d'abord que les autorités britanniques notifient dans les meilleurs délais leur intention de quitter l'Union européenne au titre de l'article 50 du traité sur l'Union européenne. Il faut aller vite pour ne pas ajouter plus d'incertitude à un contexte européen incertain. Le secteur financier présente quand même des risques – peut-être dirons-nous un mot des banques italiennes. Ensuite, le Royaume-Uni doit avoir, comme nos autres partenaires industriels, le statut de pays tiers, ce qui implique la disparition du passeport pour les services financiers. Cela signifie, par exemple, que les banques américaines qui avaient la possibilité d'exercer leur métier dans toute l'Europe parce qu'elles étaient implantées à Londres devront désormais s'installer quelque part sur le territoire de l'Union européenne pour pouvoir le faire. Enfin, il est essentiel, pour l'Union européenne, de ne plus se fonder, pour la gestion de sa monnaie, sur une place située demain non plus seulement en dehors de la zone euro mais en dehors du territoire même de l'Union européenne. C'est une question de souveraineté, d'efficacité et de protection contre les risques de déséquilibres financiers. Il faut reprendre le contrôle des opérations sur l'euro. Sont notamment concernées les infrastructures de compensation, qui doivent être établies sur le territoire de l'Union européenne, non à l'extérieur. Tous les instruments de la stabilité financière et de la sécurité financière doivent être sous contrôle européen. C'est le bon sens, mais il n'en ira pas ainsi instantanément. Par ailleurs, nous souhaitons évidemment la relance d'une Europe peut-être plus resserrée, plus efficace en termes de croissance et d'emploi et plus lisible pour les investisseurs internationaux et les citoyens.

J'en viens à l'attractivité de la place financière de Paris. La place de Paris est plus déterminée que jamais à faire valoir ses atouts dans la compétition européenne et internationale – elle n'a pas toujours été aidée, mais, au total, elle n'a pas si mal résisté que cela. Les contacts que nous pouvons avoir avec de grands investisseurs internationaux, de grandes banques internationales montrent qu'ils ont commencé à y réfléchir : que faire ? rester en partie à Londres ? quelles activités transférer – car ils devront en transférer – sur le continent ? C'est l'objet d'une compétition entre des villes comme Francfort, Amsterdam, Luxembourg ou Dublin.

Dès le 8 juin dernier, au siège d'Euronext, nous avons, avec la Fédération bancaire française, dont le président, Frédéric Oudéa, était présent, la région d'Île-de-France, Paris-Île-de-France Capitale économique, le département des Hauts-de-Seine et la ville de Paris, organisé un grand forum intitulé Place financière de Paris, « Welcome to Europe ! » pour valoriser nos forces et nos propositions. Il est cependant bon de rappeler que la place n'a cessé, avant le référendum, d'affirmer et de réaffirmer son souhait collectif de voir le Royaume-Uni rester dans l'Union européenne. À titre personnel, j'ai signé de très nombreuses pétitions. Avec d'autres chefs d'entreprise, nous avons acheté des espaces publicitaires dans la presse financière britannique pour dire aux Britanniques que nous voulions qu'ils restent dans l'Union européenne. Manifestement, cela n'a pas suffi.

Aujourd'hui, si nous considérons toute une série de critères, c'est souvent Londres qui est en tête, mais pas toujours, c'est parfois Paris, et, presque toujours, Paris devance Francfort. Nous avons donc des atouts importants à faire valoir auprès des grandes entreprises internationales dans ce qui est devenu une vraie compétition, à la veille de décisions des grandes banques situées à Londres. Le premier de ces atouts est évidemment le caractère attractif de la vie à Paris. C'est incontestablement un atout dont d'autres grandes villes européennes ne disposent pas. En outre, notre place financière s'appuie sur la sixième économie du monde. Sont présentes de grandes entreprises françaises de dimension internationale ; il y en a beaucoup plus à Paris qu'à Francfort ou à Londres, pour ne rien dire de l'Italie et de l'Espagne. Les grands clients sont donc à Paris, et cinq banques françaises figurent dans parmi les vingt premières banques européennes. Comparez avec l'Allemagne : ce pays compte très peu de grandes banques, et la plus grande, la Deutsche Bank, connaît actuellement une situation assez difficile. Notre pôle de gestion d'actifs et d'investissement, est, avec 3 600 milliards d'euros d'actifs gérés, de premier ordre sur le plan international. Nous avons le deuxième marché européen de l'assurance et nos capacités dans le domaine de la recherche et de la formation en finance sont reconnues. Avec plus de 800 fintechs, notre place se veut à la pointe de l'innovation. Il y a encore beaucoup de travail, mais beaucoup a été fait. Nous avons une place de premier rang, pratiquement mondial, dans ce qu'on appelle la finance durable ou la finance verte. En matière, par exemple, d'émission de green bonds, la place de Paris fait presque jeu égal avec New York et devance nettement Londres et Francfort. Dans la foulée de la COP21, et dans le prolongement de l'action qui fut alors celle de la France, la finance carbone, la finance verte se sont considérablement développées. Notre cadre de régulation est robuste et compétitif ; la façon dont la crise financière a été gérée en France le montre.

Ce sont là les atouts, mais nous avons aussi des handicaps, notamment dans le domaine réglementaire et fiscal, comme en matière d'infrastructures d'accueil. Nous avons donc adressé aux pouvoirs publics une série de propositions et de suggestions.

Vous avez évoqué, monsieur le président, nos Rencontres financières internationales, annuelles, dont l'édition 2016 s'est tenue la semaine dernière, à Paris. Cette année, étaient venus, outre M. Michel Sapin – le ministre des finances est notre invité habituel –, le Premier ministre, mais aussi Mmes Axelle Lemaire, Anne Hidalgo et Valérie Pécresse. Cette réunion, au-delà des clivages politiques, de l'essentiel des autorités publiques concernées par la place de Paris, était déjà en soi un événement sans précédent.

Les participants ont annoncé des mesures importantes, notamment le Premier ministre. Le régime des impatriés s'appliquera désormais pendant huit ans, et non cinq, et le Premier ministre a exprimé l'ambition d'en faire le régime le plus favorable d'Europe. C'était un problème : la perspective d'être soumis à l'impôt sur le revenu des personnes physiques français était un frein pour les cadres dirigeants établis à Londres susceptibles de venir s'installer à Paris. Ce frein sera levé, pendant huit ans, ce qui permet de voir venir. La prime d'impatriation sera en outre exonérée de cette fameuse taxe sur les salaires dont nous réclamons depuis longtemps, sans succès, l'adaptation, sinon la suppression. La voici un peu écornée, c'est encore marginal, mais le tabou est quelque peu tombé. Ensuite, l'engagement de la baisse du taux de l'impôt sur les sociétés a été confirmé, avec la suppression, dès cette année, de la contribution exceptionnelle à l'impôt sur les sociétés. L'objectif est de réduire à 28 % le taux normal ; les annonces faites par le Président de la République sont donc confirmées. Évidemment, ce ne sont pas là des mesures d'application instantanée, mais les taux comparés de l'impôt sur les sociétés sont des facteurs immédiatement examinés quand il s'agit de choisir une localisation, et c'est bien le taux nominal qui compte, plus que les différentes exonérations. Une réflexion est également lancée, avec les collectivités locales, sur la possibilité d'une exonération temporaire de fiscalité locale au profit des entreprises et des bureaux. A aussi été affirmée la volonté de faire converger les régimes fiscaux des entreprises au sein de la zone euro. Sera également mis en place, dès la rentrée, un point d'entrée unique pour toutes les entreprises étrangères qui souhaitent s'implanter en France. Coordonné par Business France, en lien avec la ville de Paris, la région d'Île-de-France et la métropole du Grand Paris, il permettra aux entreprises et aux particuliers de s'informer sur l'ensemble des dispositifs pratiques et fiscaux. Point important aussi, des sections internationales seront ouvertes dans les établissements scolaires, conformément à la demande qui avait été formulée par la région, et un lycée international sera créé, à La Défense.

Ce sont là des mesures de court terme très positives, qui envoient les signaux que les acteurs de la place attendaient. Elles ont d'ailleurs fait la une du Financial Times, et cela a été pris extraordinairement au sérieux par la place de Londres.

Cela étant, nous avons aussi indiqué aux pouvoirs publics qu'une action plus profonde, plus forte serait indispensable. Londres, Francfort... toutes les places vont bouger. Le chancelier de l'Échiquier a annoncé une baisse de l'impôt sur les sociétés au Royaume-Uni, mais la future Première ministre britannique, Mme May, a indiqué qu'elle n'aurait probablement pas lieu. Tout cela va compliquer ces négociations avec l'Union européenne. En tout cas, les choses évoluent, et nous comptons accélérer notre dialogue avec les pouvoirs publics sur l'ensemble de ces questions. Nous demandons toujours la suppression progressive de la taxe sur les salaires, qui est une taxe sur l'emploi, ainsi que la poursuite des efforts sur l'impôt sur les sociétés, comme dans le domaine des infrastructures.

Au-delà de ces très bienvenues mesures de court terme, décidées avec une célérité qui mérite d'être saluée, il faut des actions structurelles pour renforcer la compétitivité de la place. Nos recommandations, élaborées dans le cadre du comité « Place de Paris 2020 », présidé par le ministre des finances Michel Sapin et piloté conjointement par la direction du trésor et par Paris Europlace, portent sur trois piliers principaux. Le premier est le financement des entreprises. Pour accompagner la reprise économique, il faut orienter davantage l'épargne vers l'investissement productif, notamment le financement du haut de bilan, le marché des actions, grâce à une réforme la fiscalité de l'épargne longue. Nous le disons souvent : il faut remettre la fiscalité de l'épargne à l'endroit. Aujourd'hui, elle favorise l'épargne courte, liquide et sans risque, plutôt que l'épargne longue et à risque. Des mesures ont été prises – le développement des placements privés Euro PP (European private placements), la création du plan d'épargne en actions petites et moyennes entreprises (PEA-PME), le lancement des new commercial papers –, elles vont dans le bon sens, mais il faut quand même une réforme de la fiscalité de l'épargne, avec des fonds de pensions et le développement de l'épargne retraite. Avec le rapport rédigé par Jacques Delmas-Marsalet, nous avons une boîte à outils prête.

Il nous semble important de faire la différence par rapport aux places concurrentes en nous engageant pour une finance responsable et durable. Au fond, la place de New York et la place de Londres sont caractéristiques d'une certaine « finance pour la finance ». À Paris, l'industrie financière française s'engage dans la lutte contre le changement climatique. L'an dernier, nous avons organisé le Climate Finance Day, à l'UNESCO, avec la Caisse des dépôts et consignations et la Banque européenne d'investissement (BEI), dans le cadre de la préparation de la COP21. Ce fut le point de départ d'une mobilisation de tous les acteurs financiers, des grandes banques, des grandes compagnies d'assurances. Quant aux green bonds évoqués tout à l'heure, ils ont représenté un montant de 50 milliards de dollars en 2015, contre moins de 40 milliards de dollars en 2014. Avec le Paris Green Financial Center, nous avons pris une initiative pour que cette dimension soit un élément de l'image de marque de la place de Paris. Je pense que l'adhésion des collectivités territoriales sera d'autant plus forte que nous saurons mettre en exergue ce caractère responsable et durable de l'industrie financière.

Troisième et dernier point, il faut faire de Paris, aussi, la place de l'innovation numérique et des fintechs, en facilitant les levées de fonds, en stimulant l'écosystème, les échanges entre les start-up et les grands comptes, en soutenant aussi le pôle de compétitivité « Finance Innovation », créé au sein de Paris Europlace en 2007, en matière de labellisation et d'accompagnement des projets de création de nouvelles entreprises financières. Les fintechs représentent une partie de l'avenir de la finance ; Paris et la France doivent donc être à la pointe.

Cela ne vous surprendra guère, mon propos sera parfaitement cohérent avec celui que vient de tenir Gérard Mestrallet.

Je rappelle tout d'abord que les banques françaises ont indiqué qu'elles n'étaient pas demandeuses du Brexit : elles souhaitaient que le Royaume-Uni reste dans l'Union européenne. Nous avons appelé l'attention des pouvoirs publics sur le fait qu'il faut très certainement, à la suite de ce séisme politique, s'attendre à un retour en force des attaques médiatiques diverses et variées contre ce qui reste de l'Europe, notamment contre la zone euro. Nous avons pu le constater un peu lors de nos entretiens avec les uns et les autres, notamment les députés britanniques au Parlement européen. Aujourd'hui, nous voyons effectivement ressurgir l'idée dans la presse : « Certes, le Royaume-Uni est parti, mais il quitte un ensemble qui fonctionne mal, et ce qui va vraiment mal, au sein de tout cela, c'est la zone euro. » Il est vrai que tout ne va pas bien mais il faut tenir bon face à ces attaques récurrentes, relayées par des organes de presse bien connus, des attaques qui ne manqueront de se renforcer dans les prochains jours.

Quant aux atouts et handicaps de la place de Paris, précisons tout d'abord que les banques européennes, telles les banques françaises, ne sont pas les plus affectées par la question de la localisation. Par définition, une banque française aujourd'hui présente à Londres, une banque allemande aujourd'hui présente à Londres ont déjà un pied, quels que soient les développements juridiques, dans ce qui sera demain l'Union européenne, et n'auront pas de difficultés pour continuer à exercer leurs activités. La question de l'attractivité se pose plus pour les banques extra-européennes dont le point d'entrée en Europe est Londres. Nous avons donc travaillé avec notre groupement des banques sous contrôle étranger, et je reviendrai sur ce que ses membres nous ont signalé comme nos atouts et nos handicaps. En première ligne, ils sont souvent les meilleurs défenseurs de ce que j'appellerai le « site France ». Patrons pour la France de grands groupes bancaires étrangers, ils passent leur vie à défendre auprès de leur groupe la localisation d'activités en France plutôt qu'ailleurs. Précisons aussi que la place de Londres, aujourd'hui première place financière mondiale dans un certain nombre de classements, ne va pas disparaître du jour au lendemain ; elle ne va pas se vider complètement au profit d'autres places financières qui se partageraient les dépouilles. En revanche, selon notre toute première analyse – l'événement est récent –, le monde financier deviendra plus multipolaire. L'objectif est de faire en sorte que la place de Paris puisse, de ce mouvement, retirer le maximum en termes de localisation d'activités et d'emplois.

Il faut bien admettre que nous ne partons pas d'une situation très favorable. Les sondages internes faits par les grandes institutions financières internationales montrent que Paris, en tant que place de repli en Europe à la suite du Brexit, est aujourd'hui le cinquième choix des dirigeants de grandes banques, derrière Dublin, Amsterdam-Bruxelles, Luxembourg et Francfort. Nous sommes donc en situation de challengers. Je vous rassure : nous sommes décidés à nous battre et nous avons quelques atouts, mais ayons conscience du point dont nous partons. Nuançons un peu tout de même : nous sommes classés premiers par les salariés. Jouons donc sur cet atout, d'autant que nous avons obtenu au cours des dernières semaines des avancées fondamentales, qu'a rappelées Gérard Mestrallet.

La mobilisation sans précédent de l'ensemble des pouvoirs publics concernés, notamment les collectivités territoriales, comme la ville de Paris et la région d'Île-de-France, lors du colloque du 8 juin dernier Place de Paris : « Welcome to Europe ! », a déjà marqué une première avancée significative. Les mêmes protagonistes se sont retrouvés en compagnie du Premier ministre et de Gérard Mestrallet lors des Rencontres financières internationales de Paris Europlace, et le signal a été très bien compris, notamment à l'étranger, puisque le Financial Times en a effectivement fait sa une. Cette mobilisation est tout à fait essentielle. Je ne reviendrai pas sur les annonces rappelées par Gérard Mestrallet. J'en évoque simplement une autre, postérieure : les autorités de contrôle, Autorité des marchés financiers (AMF) et Autorité de contrôle prudentiel et de résolution (ACPR), se mettent en situation de proposer un guichet ou une filière d'accueil pour les institutions étrangères qui pourraient souhaiter s'installer à Paris, sur le modèle, à mon avis, de la filière d'agrément commune des fintechs précédemment annoncée. Or la lourdeur des procédures administratives est, pour nos interlocuteurs, un sujet important.

Aujourd'hui, nous abordons cette « guerre concurrentielle » comme des challengers. Les autres places financières sont mobilisées, et nous sommes dans une phase d'incertitude, dont Gérard Mestrallet a dit à quel point il était important qu'elle ne se prolonge pas. Il y a eu des tempêtes assez fortes sur les marchés, et les banques ont parfaitement résisté et montré leur solidité, même si leurs cours de bourse ont indéniablement été très chahutés – certes, plus au Royaume-Uni qu'en Europe, mais tout de même. Le risque est celui de l'attentisme des acteurs économiques et financiers, à l'heure où l'on perçoit les frémissements d'une reprise en Europe. Il serait évidemment très ennuyeux de se retrouver dans une situation d'attentisme généralisée, même si, évidemment, une part d'attentisme est normale : nous ne savons comment va évoluer la situation, ni quand sera déclenchée la procédure de sortie ni ce qui sera négocié.

Cette durée de deux ans inscrite à l'article 50 du traité sur l'Union européenne est notre seule certitude. Selon les dispositions de ce texte, à compter de l'ouverture des négociations, le pays concerné reste membre de l'Union européenne pendant deux ans. Cela suppose d'utiliser ces deux ans pour négocier un accord ; c'est tout à fait essentiel. Le groupe de travail dont Gérard Mestrallet a confié la présidence à Christian Noyer a examiné la question de près. Plusieurs scénarios sont possibles, aux conséquences cruciales. Les questions de passeport sont tout à fait essentielles dans le choix d'une localisation. L'enjeu concerne toutes les activités bancaires et, au-delà, toutes les activités financières qui rayonnent depuis Londres vers l'ensemble de l'Union européenne grâce au passeport financier. C'est le cas notamment des services d'investissement, de la gestion d'actifs, des activités des fintechs, souvent de très petites entreprises qui se conçoivent d'emblée comme européennes voire mondiales mais n'ont pas les moyens d'avoir cinquante localisations. Si elles ne peuvent pas bénéficier d'un passeport à Londres, il est certain qu'elles envisageront de se relocaliser dans un endroit qui leur en offre un.

Sur quoi la négociation avec le Royaume-Uni portera-t-elle ? Ce n'est pas du tout clair, mais c'est normal : elle n'a pas commencé, la notification au titre de l'article 50 n'étant pas encore intervenue. Attendons-nous cependant à des négociations serrées dans lesquelles il faudra être assez ferme. Il s'agit d'éviter que des acteurs continuent de bénéficier du passeport tout en étant soumis à des règles beaucoup moins strictes ou dont il ne serait pas véritablement vérifiable – comme aujourd'hui, dans un système harmonisé – qu'elles sont appliquées de manière aussi stricte. En un mot comme en cent, ce qui sera décidé à propos du passeport est crucial.

En ce qui concerne les atouts de notre place de Paris, des annonces ont été faites, mais ne négligeons pas les problématiques structurelles, bien connues, dont certaines sont propres au secteur financier, mais pas toutes. Les 133 banques regroupées au sein du groupement des banques sous contrôle étranger mentionnent le niveau des charges sociales, la taxe sur les salaires, taxe sur l'emploi dans le secteur financier, qui représente pour les banques une charge annuelle de 2 milliards d'euros mais qui pèse aussi sur le reste du secteur financier, le secteur associatif et le secteur médico-social. C'est le seul impôt de production de ce type qui subsiste sur les salaires en France. Elles évoquent aussi le droit du travail, avec les délais de mise en oeuvre des plans sociaux et les sanctions pénales qui s'attachent à une partie du droit du travail, et les risques nés de l'interprétation des textes de droit social mais aussi fiscal. Au-delà de la fiscalité elle-même se posent en effet des problèmes de stabilité des règles, ressentis vivement. L'éventuelle remise en cause, actuellement envisagée, des mesures prises en matière de fiscalité des actions gratuites dans le cadre de la loi dite « Macron » préoccupe nombre de nos banques étrangères, qui ont du mal à se retrouver dans le maquis des évolutions fiscales.

L'enjeu-clef, c'est l'écart de coût des employés pour l'employeur entre les différentes places, de Londres à Francfort en passant par Luxembourg. En 2014, le coût pour l'employeur d'un salarié rémunéré 300 000 euros était d'environ 370 000 euros à Londres et de plus de 450 000 euros à Paris. Les chiffres ont pu évoluer, mais les ordres de grandeur sont les mêmes. Nous partons donc d'une situation où les écarts sont importants.

Je reviens à la question des relations avec les services fiscaux. La jurisprudence fiscale et l'action des services fiscaux paraissent des sources d'incertitude pour nos banques étrangères. Certaines situations sont même perçues comme totalement incompréhensibles.

Je citerai tout d'abord l'exemple d'un contentieux fiscal qui les concerne au premier chef, et se révélera donc déterminant dans les décisions de localisation. Aujourd'hui, les succursales de banques étrangères en France sont assujetties à la contribution sociale de 3,3 % sur l'impôt sur les sociétés parce que le fisc français prend en compte le chiffre d'affaires consolidé au niveau mondial et non le chiffre d'affaires en France. C'est là une tentative d'instaurer une extraterritorialité fiscale. D'autres pays n'hésitent pas à le faire, mais, en l'occurrence, c'est très difficile à admettre, d'autant que des jugements ont été rendus en première instance, qui ont débouté le fisc. Il attend probablement d'être définitivement condamné, et le budget de l'État devra alors rembourser ; en attendant, c'est un problème. Second exemple, un récent arrêt du Conseil d'État sur la notion de résident fiscal prive du bénéfice des conventions bilatérales contre la double imposition les caisses de retraite et fonds de pension étrangers qui se voient appliquer une retenue à la source quand ils achètent des obligations et actions françaises. Ces problèmes peuvent paraître extrêmement techniques mais ils compliquent la tâche du patron d'une succursale française qui veut plaider la cause de Paris. Nous dialoguons évidemment avec l'administration fiscale pour essayer de résoudre ces problèmes ; ce n'est pas simple, mais c'est aussi une question d'état d'esprit et de signal qu'on veut faire passer aux opérateurs étrangers.

Mme May n'est pas connue pour sa souplesse. Elle est même considérée comme assez inflexible dans les négociations qui concernent les matières de sa compétence, comme l'immigration. Selon mes informations, elle défendra bec et ongles les intérêts du Royaume-Uni. Ce n'est pas forcément une critique de ma part, mais cette période de négociation durera probablement ; je ne miserais pas sur une régularisation à court terme de la situation. Cette période d'au moins deux ans poussera-t-elle les acteurs à s'organiser au plus vite ou les incitera-t-elle à attendre ?

J'imagine que vous avez comparé la place de Paris non à celle de Londres mais aux autres. Il serait bon que nous puissions disposer d'un tel benchmark, qui porterait sur l'environnement économique, la fiscalité et un certain nombre de paramètres.

L'idée est de faire venir sur le continent européen, en particulier en France, un certain nombre d'activités bancaires, mais avons-nous une idée de ce qui est délocalisable ? Vous avez parlé des banques extra-européennes qui ont, en quelque sorte, utilisé Londres comme leur centre en Europe, mais il y a aussi quelques institutions européennes, comme les chambres de compensation. Serait-il admissible qu'elles demeurent à Londres après l'éventuelle sortie – soyons prudents – du Royaume-Uni de l'Union européenne ? Cela paraîtrait incroyable.

Vous avez cité un certain nombre de handicaps, comme les cotisations sociales patronales, mais élaborer un statut dérogatoire à des activités de services financiers dont les collaborateurs sont extrêmement bien payés... Il n'est pas question de travailleurs payés au SMIC. Dans un pays attaché au principe d'égalité, il n'est quand même pas très simple d'appliquer certaines de vos propositions : « Il y a trop de fiscalité et de cotisations sociales, alors mitonnons un petit régime pour ces malheureux cadres supérieurs de la finance ! » Je ne sais pas ce qu'en pensent ceux de mes collègues qui siègent sur les bancs de la gauche, ou sur l'aile gauche de la gauche... La question est un peu politique, mais elle est aussi juridique : la notion d'« impatrié », au regard du principe d'égalité.

Monsieur le président, madame la directrice générale, vous avez évoqué des problèmes essentiels, évidents, et il n'y a rien à ajouter à vos propos, mais, sérieusement, comment réussir si nous nous contentons d'exonérer de taxe sur les salaires la prime d'impatriation ? Comment réussir à attirer ceux que nous voulons attirer si le niveau des charges sociales, le droit du travail, la pénalisation du droit du travail restent inchangés ? Ce ne sont ni nos incantations ni nos prières qui attireront les entreprises étrangères.

Cependant, au-delà de ces problèmes, pour quelles raisons les banques étrangères nous préfèrent-elles Dublin ou Amsterdam ? Et quels sont les remèdes ? Je m'associe aux souhaits formulés, mais ils ne font pas une solution.

En ce qui concerne la convergence des fiscalités, vous estimez que les Britanniques ne réduiront pas à 15 % le taux de leur impôt sur les sociétés. Sans doute avez-vous raison, mais il n'est déjà que de 20 %, alors que le taux français est de 33 %. En 2020, ce dernier sera passé à 28 %, mais il se sera passé beaucoup de choses entre-temps ! Et si le taux britannique descend ne serait-ce que légèrement sous son niveau actuel de 20 %, cette attractivité supplémentaire dissuadera les organisations financières de venir en France, d'autant que le taux allemand est de 30 % et que la moyenne de l'Union européenne est de 25 %. Bref, il faut des décisions rapides et fortes. Sinon, nous n'aurons fait que des incantations et nous continuerons à regarder passer les trains.

J'ai bien remarqué, monsieur le président, madame la directrice générale, que vous n'aviez pas fait état de délais. Vous avez parlé de délai raisonnable, puis de rapidité de décision. Finalement, c'est nous qui avons évoqué les délais, mais je pense que vous nous en direz plus. L'incertitude et l'attentisme actuels sont en tout cas un risque pour notre économie et pour l'ensemble des entreprises, qui attendent des règles claires et cohérentes.

Par ailleurs, la France est entrée dans un dispositif de lutte contre la fraude avec un certain nombre de pays européens. Des coopérations se sont mises en place entre les services de tous les États membres et le Royaume-Uni a un vrai rôle à jouer – nous l'avons vu dans l'affaire des Panama Papers, un certain nombre d'entreprises concernées étant en relation avec des îles britanniques paradis fiscaux. Cette coopération peut-être être affectée ? La lutte contre la fraude peut-elle être mise en difficulté ?

Vous avez évoqué, madame la directrice générale, deux exemples de situations fiscales qui pourraient nous faire sourire si elles n'étaient synonymes de risques importants. À l'heure où nous exprimons une volonté de convergence, sinon d'harmonisation, de telles situations méritent une réponse très rapide et très claire. Il faut absolument saisir le ministère des finances, qui doit intervenir. De telles situations ne peuvent demeurer.

J'aimerais une explication un peu plus approfondie en ce qui concerne le fameux passeport européen, véritable sésame. Comment cela va-t-il se passer ? Les entreprises établies au Royaume-Uni vont-elles effectivement en perdre le bénéfice, ou n'est-ce là qu'une probabilité ? Par ailleurs, si nos voisins suisses n'en bénéficient pas, finalement, ils ne se débrouillent pas trop mal. Alors comment cela va-t-il se passer ? Ces entreprises financières devront-elles avoir une filiale sur le territoire de l'Union européenne pour y poursuivre leurs activités ? C'est le déplacement de milliers d'emplois qui est en jeu.

Seconde question, ne conviendrait-il pas mieux de parler de convergence fiscale plutôt que d'harmonisation ? Pour parvenir à cette fameuse harmonisation, il faudrait combler un fossé !

La question des délais a été plusieurs fois évoquée. La City avait susurré que, finalement, il n'était pas sûr du tout que le Royaume-Uni sorte de l'Union européenne, mais Mme May a clarifié ce point : il y a eu un vote, c'est fait, le Royaume-Uni va sortir de l'Europe. Il s'agit maintenant de négocier au mieux. Il y a encore quelques jours, cette idée selon laquelle il ne s'agissait au fond que d'un référendum consultatif circulait, mais Mme May a été très claire : le peuple a tranché et ses représentants, les parlementaires, doivent s'exécuter. C'est déjà une première chose, car si le doute avait perduré, évidemment, les décisions ne pouvaient pas être prises.

Maintenant, je pense que l'Union européenne doit être très claire sur certains points saillants, dont le passeport. Certes, ce sera une négociation, mais il me semble quand même que l'Union européenne est en position de force : c'est le Royaume-Uni qui a décidé de sortir de l'Union européenne. Si tous les pays membres décident que son régime sera celui d'un pays tiers, il n'y aura pas de passeport, et une entreprise désireuse d'exercer des activités financières au sein de la nouvelle Union européenne devra s'y établir, comme le font déjà Crédit suisse ou UBS.

C'est possible mais à l'issue d'une négociation au cours de laquelle chacun apporte quelque chose. On ne peut pas avoir le passeport gratuitement.

C'est la Norvège qui bénéficie de ce passeport. En retour, elle paie une contribution dont le montant par habitant est supérieur à celui de la contribution britannique.

Si les dirigeants de l'Union européenne sont extrêmement clairs et disent très vite qu'il n'y aura pas de passeport, des décisions peuvent être prises assez rapidement. D'ailleurs, un certain nombre de très grandes banques américaines établies à Londres et même de très grandes banques anglaises, dont le siège se trouve en Asie, ou des banques suisses, ont déjà commencé à réfléchir sur la question – les banques suisses sont présentes à Paris mais elles le sont aussi à Londres. Comme l'a dit Marie-Anne Barbat-Layani, les patrons français de ces établissements étrangers souhaitent que le maximum de rapatriements se fassent à Paris, sous leur contrôle.

Monsieur Caresche, nous avons fait le benchmark que vous évoquez. C'est l'objet d'un très long document, que je ne commente pas, mais que nous allons vous transmettre. Il ne s'agit pas seulement d'attractivité, notion quand même assez subjective : si les salariés préfèrent très majoritairement venir à Paris, c'est parce qu'il est quand même plus plaisant de vivre à Paris que dans un certain nombre d'autres capitales européennes. Pour les dirigeants, l'image compte, avec le terrorisme et certaines mesures prises antérieurement. Le Premier ministre le signalait avec un peu d'humour la semaine dernière, en s'adressant aux banquiers présents : « Dites à vos amis britanniques que la taxe à 75 % c'est fini ! » Cette mesure avait quand même un peu dégradé l'image de notre pays.

En matière de benchmark, sur les différents segments de l'activité financière, en moyenne, la place de Paris est deuxième, derrière Londres et devant Francfort. Cette photographie du moment présent résulte pour partie du passé. Elle tient aussi au fait que la France est un grand marché pour les banquiers, où de nombreuses grandes entreprises émettent beaucoup de titres et empruntent beaucoup.

Qu'est-ce qui est délocalisable ? Certaines banques ont déjà avancé des chiffres. JPMorgan Chase & Co a avancé le chiffre de 4 000 personnes, HSBC celui de 1 000 personnes. Quant aux activités de compensation, aux activités postmarché, il n'est pas envisageable, pour l'Union européenne, de dépendre d'infrastructures situées en dehors de son territoire pour des questions aussi centrales, aussi essentielles que le fonctionnement de ses propres marchés. Ces activités seront donc nécessairement rapatriées. Les autorités de marché ont, à cet égard, un rôle à jouer, pas seulement les actionnaires de Deutsche Börse et London Stock Exchange. Les régulateurs peuvent exiger – en tout cas, nous souhaitons qu'ils le fassent très clairement – qu'il y ait ces rapatriements.

Ce n'est pas considérable : quelques centaines d'emplois.

C'est très difficile à dire aujourd'hui, la situation n'est pas totalement claire, mais nous savons que 285 000 emplois financiers à Londres sont liés directement ou indirectement aux opérations sur l'euro. Selon, par exemple, JPMorgan Chase & Co, qui a beaucoup étudié ces questions de localisation, nous pouvons imaginer que 10 % de ces emplois, au maximum, puissent se relocaliser à l'intérieur de l'Union européenne. Il y a deux questions majeures de ce point de vue, comme l'a dit M. de Courson : le passeport et la localisation des chambres de compensation en euros, sur les opérations sur titres d'une part et sur les paiements d'autre part. Cela concerne, grosso modo, 30 000 personnes, qui ne seront d'ailleurs pas forcément des impatriés pour reprendre l'affreux terme critiqué par M. de Courson. Il pourra tout simplement être mis fin aux contrats de personnes travaillant à Londres, et il y aura des embauches dans le reste de l'Union européenne. Je ne sais pas si l'on peut trier entre les bons et les mauvais emplois. Il peut y avoir des Italiens, des Espagnols, des Portugais, qui seraient embauchés par les banques – pas forcément françaises – établies en France. Les emplois dans la finance sont sources à la fois de richesses et d'emplois induits. Selon une évaluation de Paris Europlace, le rapport est de un à quatre : un emploi financier à haute valeur ajoutée, quatre emplois créés.

La question du passeport est à la fois très simple et très compliquée. Le passeport européen offre en fait la possibilité, à partir d'une seule implantation juridique dans l'Union européenne, de bénéficier de la liberté d'établissement ou de la libre prestation de services dans tout le reste de l'Union européenne. Aujourd'hui, le passeport est réservé à deux catégories d'États : les membres de l'Union européenne et les membres de l'Espace économique européen. La Suisse n'en dispose donc pas, puisqu'elle n'est pas membre de l'Espace économique européen ; en revanche, la Norvège est membre de l'Espace économique européen. Il serait quand même un comble, pour les Britanniques, de se retrouver membres de l'Espace économique européen : pour continuer à bénéficier d'un accès à l'Union européenne, ils devraient en appliquer les règles sans pouvoir les négocier. Aujourd'hui, en tant que membres de l'Union européenne, ils participent évidemment aux discussions au Conseil, ils y sont d'ailleurs extraordinairement influents, et la Commission, qui a le monopole de l'initiative législative en Europe, compte un commissaire britannique. Dans le domaine bancaire, extrêmement harmonisé, tous les textes de niveau 2 sont entre les mains de l'Autorité bancaire européenne, aujourd'hui établie à Londres, qui a d'ailleurs annoncé qu'elle devrait logiquement se relocaliser sur le territoire de l'Union européenne.

Il faut être ferme sur un point : le passeport est lié à l'exercice de ce que l'on appelle les grandes libertés du traité, parmi lesquelles figure la libre circulation des personnes. Il serait à mon avis inadmissible que le Royaume-Uni trouve le moyen de continuer à bénéficier des trois autres libertés, dont la liberté de prestation de services et la liberté d'établissement qui s'exercent via le passeport, en écartant la libre circulation des personnes. M'exprimant ainsi, je sors de ma condition de directrice générale de la Fédération bancaire française, car les banques ne sont que très marginalement concernées, mais c'est quand même le coeur de ce qui a mené au référendum. Aujourd'hui, nous plaidons contre l'instauration d'un régime ad hoc qui offrirait un passeport, notamment en matière de services financiers, à un pays qui ne respecterait pas les règles de l'Union européenne. Une clarification semble être intervenue, les Britanniques vont sortir de l'Union européenne. Reste l'Espace économique européen, mais il m'étonnerait qu'il entre dans les vues du Royaume-Uni de s'engager à appliquer toutes les règles de l'Union européenne, par exemple, en matière financière, sans participer aux discussions. La période qui s'ouvre sera très compliquée. Cela dit, l'enjeu majeur du passeport a été parfaitement identifié par le Royaume-Uni : le communiqué de presse de la City de Londres, un des premiers publiés après les résultats du vote, faisait déjà mention de cet objectif central de conserver le passeport. On voit bien pourquoi : c'est le seul véritable vecteur d'un mouvement de localisation ailleurs en Europe, dans un monde financier plus multipolaire.

Reste la question de savoir si Paris, au sens large, peut tirer son épingle du jeu.

La vie est un rapport de forces. Qu'est-ce que les Britanniques mettront en haut de la pile ? La conservation du passeport ? Celle des chambres de compensation ? Vu les montants en jeu, la présence des chambres de compensation procure tout de même certaines ressources. Pour l'heure, les Britanniques ont la main, il leur appartient, au titre de l'article 50 du traité sur l'Union européenne, de notifier leur intention de sortir de l'Union européenne, mais, selon vous, qu'est-ce qui est en haut de la pile ?

Je rappelle que la BCE a été déboutée lorsqu'elle a demandé que les chambres de compensation soient établies précisément dans la zone euro. Cependant, lorsque la Cour de justice de l'Union européenne a tranché, les règles et leur application étaient très harmonisées dans l'Union européenne. C'est toute la question des règles de niveau 2, de ce que nous appelons, dans notre jargon, le Single Rulebook. Il y a les directives, les règles de niveau 2 et, ensuite, la façon dont elles sont appliquées. Aujourd'hui, tout cela est extraordinairement harmonisé, le secteur bancaire étant sans doute un des plus harmonisés dans l'Union européenne. Si un pays sort de l'Union européenne, ces questions vont se poser à nouveau.

Pour vous répondre plus précisément, madame la rapporteure générale, c'est sur le passeport que les acteurs britanniques se sont exprimés – même si ces redoutables négociateurs peuvent avoir autre chose en tête. C'est une question-clef : les banques internationales qui se sont exprimées sur l'éventuelle relocalisation d'activités ont toujours indiqué que leur décision y serait étroitement liée.

Il n'y aura en revanche pas de grand changement dans la lutte contre la fraude, car celle-ci s'inscrit dans le cadre de l'Organisation de coopération et de développement économiques (OCDE). Ce sont les pays de l'OCDE qui ont pris un certain nombre d'engagements. Certes, ceux-ci sont déclinés au niveau de l'Union européenne par des directives. C'est ainsi que l'échange automatique d'informations est entré en vigueur le 1er janvier dernier, au titre du standard de reporting commun (common reporting standard) de l'OCDE et sur le fondement d'une directive européenne. Je n'ai pas d'information particulière mais le Royaume-Uni sortirait-il de l'OCDE ? S'il sort de l'Union européenne et n'applique plus les règles européennes, lesquelles appliquera-t-il pour mettre en oeuvre le common reporting standard ?

Aujourd'hui, c'est l'attentisme. Évidemment, les acteurs économiques sont obligés de se préparer très vite – deux ans, cela passe très vite. Si vous devez localiser des activités quelque part, il faut des bureaux, il faut déplacer des personnes, qui ne sont quand même pas des pions, qui doivent se loger, trouver des écoles, etc. De ce point de vue, d'ailleurs, les annonces des collectivités territoriales et du Gouvernement, notamment sur les lycées, sont très importantes.

Partons-nous avec des pieds de plomb ? La situation n'est pas facile, mais nous n'allons pas réussir parce que c'est facile : nous allons réussir parce que c'est difficile. Tous nos handicaps demeurent, ce sont des handicaps structurels, dont beaucoup n'affectent pas que le seul secteur bancaire : le droit du travail, le niveau des prélèvements obligatoires. Si nous ne nous attelons pas à la résolution de ces problèmes, nous aurons du mal à nous battre, mais nous avons quand même des atouts. Que nous disent les banques sous contrôle étranger ? Nous avons un pôle de gestion d'actifs pesant plus de 3 600 milliards d'euros, cinq banques figurant parmi les vingt premiers groupes bancaires européens, une situation géographique centrale en Europe, des liaisons internationales efficaces, en particulier vers Londres, un coût de la vie compétitif, un immobilier moins cher – des bureaux trois fois moins chers à La Défense qu'à Londres, nous disait M. Devedjian le 8 juin dernier –, un système de santé efficace et accessible, une offre éducative gratuite et de qualité, une offre de premier plan en termes d'emplois qualifiés et d'immobilier de bureau. En plus, nous avons en Gérard Mestrallet le meilleur ambassadeur ! Nous essayons de nous battre, car les autres aussi se sont réveillés. Même si les annonces faites sont limitées – l'impact fiscal n'est pas colossal –, elles ont le mérite de montrer une volonté d'accueillir ces activités. Cette approche publique collective est un peu inédite.

Il y a quinze ans, vous aviez fait une étude analogue. Un critère était apparu en quatrième position : l'avantage de Londres, c'était qu'on y parle anglais. L'anglais ne sera certes plus une langue officielle de l'Union européenne, mais cela reste la langue des affaires. Vous êtes-vous penchés de nouveau sur la question ?

Cette considération n'apparaît pas directement dans les motivations des banques sous contrôle étranger. Peut-être pouvons-nous espérer nous être améliorés en anglais, mais l'anglais n'est pas forcément étranger au fait que Dublin nous est préféré.

La situation de Paris s'est sensiblement améliorée depuis quinze ans, mais la question de la langue ressurgit avec la nécessité d'ouvrir des lycées internationaux et des sections internationales. Il faut à cet égard saluer l'initiative du président Gilles Carrez...

C'est avec mon collègue Jean-Pierre Brard que nous avons créé, en 2000, une association de communes de l'Est francilien. L'une de nos premières idées fut de créer un lycée international. Nous nous sommes battus pendant dix ans, et l'établissement ouvrira finalement, au mois de septembre, situé sur le territoire des communes de Noisy-le-Grand, dont notre collègue Michel Pajon est maire, et Bry-sur-Marne. Cela tombe à point nommé ! Il y aura donc deux lycées internationaux près de Paris : l'un à l'ouest, à Saint-Germain-en-Laye ; l'autre à l'est, celui de Noisy-le-Grand et Bry-sur-Marne. Et puis, si j'ai bien compris, un autre lycée international est annoncé dans le quartier de La Défense.

La région d'Île-de-France a lancé un appel pour accélérer les ouvertures de section internationale.

J'ajoute une réflexion aux propos de Mme la rapporteure générale. Nous pourrions laisser entendre que les Britanniques vont d'abord négocier, pour savoir quel sera le régime applicable à leur pays, avant d'appuyer sur le bouton. Il faut à tout prix éviter cela !

Ce sont eux qui ont décidé de partir, et ils nous ont déjà fait le coup une fois : M. Cameron est venu demander qu'on l'aide pour que le vote soit favorable au maintien dans l'Union européenne. Nous avons répondu à sa demande, et le vote a été négatif. Il est important que les Britanniques appuient maintenant sur le bouton de l'article 50. Ensuite, nous discuterons. Si nous discutons auparavant, ils vont subordonner l'application de l'article 50 à l'obtention d'un « package ». Il ne faut pas inverser l'ordre des facteurs.

Nous avons beaucoup parlé de la France, mais nous sommes en compétition avec l'Allemagne, le Luxembourg, l'Irlande et, peut-être, la Belgique et les Pays-Bas. Quelle est la position de ces pays sur ces questions ?

Leur position n'a pas été exprimée de façon très explicite, mais la tendance est à la fermeté à l'égard du Royaume-Uni.

L'impact du Brexit sur le Royaume-Uni est très négatif. La livre sterling a perdu 15 % et, selon une récente étude d'Euler Hermes, le PIB britannique devrait baisser cette année et plus encore l'année prochaine. Voilà qui pourrait emmener le Royaume-Uni au bord de la récession. Il n'a donc pas forcément intérêt à ce que tout cela dure longtemps. Peut-être d'autres pays d'Europe considèrent-ils que, pour leur propre santé économique, pour leurs exportations – les exportations de voitures au Royaume-Uni sont très importantes –, il ne faut pas mettre le Royaume-Uni dans une situation de trop grande difficulté financière. L'économie de l'Union européenne et celle du Royaume-Uni sont quand même relativement interdépendantes. Quoi qu'il en soit, la négociation doit intervenir après la notification britannique au titre de l'article 50, pas auparavant ; sinon, nous n'en finirons pas.

Il me semble que le Conseil européen a effectivement demandé que l'article 50 soit appliqué par le Royaume-Uni. Évidemment, le risque est qu'il faut tenir le choc tout au long des négociations, à vingt-sept pays, face à une négociatrice très dure. Il faudra maintenir l'unité, et éviter de permettre à un pays qui quitte l'Union européenne de faire son marché et de conserver beaucoup de droits, de garder le passeport pour les services financiers mais pas la liberté de circulation des personnes – cela pourrait donner des idées. L'Union européenne devra finalement choisir : veut-elle être une espèce d'open bar, où chacun apporte et prend ce qu'il veut, ou veut-elle maintenir une certaine exigence ? Voilà qui limitera la marge de négociation du Royaume-Uni. D'autres pays peuvent être tentés par une approche individualiste. Si nous donnons le sentiment qu'une sortie de l'Union européenne sans conséquences négatives est possible, nous ouvrons la voie à un délitement généralisé dont la perspective effraie tout le monde.

Nous terminons cet échange comme le président Mestrallet l'a commencé. Il y a d'abord le cadre politique général de la discussion. Se pose ensuite, dans ce cadre, la question de ce qui peut et doit être fait – dans les limites du raisonnable et des capacités du pays, mon cher collègue Ollier – pour renforcer l'attractivité de la place de Paris.

Un État qui va discuter avec vingt-sept autres. Vingt-sept contre un, normalement, le rapport de force est clair, mais, dans le système européen, il a tendance à s'inverser. En fait, il dépendra à la fois de l'intérêt global de l'économie européenne et aussi de l'intérêt de chacun des pays dans ses échanges avec le Royaume-Uni. Le risque est celui d'une position commune faible, et d'un délitement. La démarche est donc d'abord, fondamentalement, politique. Nous en avons débattu en séance publique :;le Parlement doit affirmer quelques principes simples. Nous reviendrons ensuite, monsieur le président, madame la directrice générale, sur la question de l'attractivité.

Les enjeux, au regard de la construction européenne, en termes de souveraineté, supposent une position ferme. Les discussions doivent se tenir une fois le processus enclenché, et nous devons aborder une première série de sujets non négociables. Sinon, à la fin, nous aurons donné le plus mauvais exemple qui soit.

Vous avez commencé ainsi, monsieur le président Mestrallet, je crois que nous pouvons conclure de même. Il faut tenir très fermement, et à vingt-sept.

Membres présents ou excusés

Réunion du mardi 12 juillet 2016 à 16 heures 30

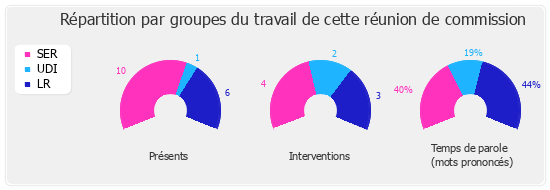

Présents. - M. Dominique Baert, M. Jean-Claude Buisine, M. Christophe Caresche, M. Gilles Carrez, M. Charles de Courson, Mme Marie-Christine Dalloz, M. Jean-Louis Dumont, M. Alain Fauré, M. Marc Goua, Mme Arlette Grosskost, M. Régis Juanico, M. Dominique Lefebvre, Mme Véronique Louwagie, M. Patrick Ollier, Mme Valérie Rabault, M. Michel Vergnier

Excusés. - M. Éric Alauzet, M. Guillaume Bachelay, M. Olivier Carré, M. Olivier Dassault, M. Henri Emmanuelli, M. Joël Giraud, M. David Habib, M. Laurent Marcangeli, M. Camille de Rocca Serra, M. Pascal Terrasse

Assistait également à la réunion. - M. Lionel Tardy