Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 30 janvier 2013 à 18h45

La réunion

La Commission entend, en audition ouverte à la presse, M. Jean-Paul Pollin, professeur d'économie à l'université d'Orléans, et Mme Laurence Scialom, professeur d'économie à l'université de Nanterre, sur la problématique de la séparation et de la régulation des activités bancaires.

Nous accueillons à présent M. Jean-Paul Pollin, qui est professeur d'économie à l'université d'Orléans. Vous avez d'ailleurs eu comme étudiant un de nos collègues, M. Carré, qui n'est malheureusement pas là ce soir. C'était un étudiant brillant ! M. Pollin a été aussi président de la commission « Système financier et financement de l'économie » du Conseil national de l'information statistique. Nous accueillons également Mme Laurence Scialom, qui est professeur d'économie et spécialiste de l'économie bancaire. Vous êtes aussi membre de l'association Finance watch.

Je tiens cependant à préciser que je n'interviens pas ce soir comme représentante de cette association.

M. Pollin, vous avez fait de nombreuses publications sur le sujet qui nous intéresse, dont deux articles qui ont été transmis aux membres de la Commission. Pour ce soir, vous avez accepté de nous faire une courte présentation à partir d'un powerpoint, afin que la Commission ne dispose pas seulement sur ces sujets financiers et fiscaux du point de vue des institutionnels et des pouvoirs publics, mais aussi de celui des universitaires. Tous ceux qui me connaissent savent que c'est une chose qui me tient particulièrement à coeur. D'ailleurs je vais vous adresser à tous une analyse de la décision du Conseil constitutionnel faite par Henri Sterdyniak que je trouve extrêmement intéressante. M. Pollin, vous avez la parole.

Merci M. le Président. C'est un honneur pour moi de pouvoir m'exprimer devant votre Commission, d'autant plus que, comme vous l'avez rappelé, M. le Président, c'est un sujet qui me tient à coeur.

La question de la concentration et de la diversification des activités bancaires me pose problème depuis longtemps, bien avant la crise. Pourquoi, en effet, aurions-nous besoin que les banques se concentrent et diversifient leurs activités ? C'est contradictoire avec tous les travaux des économistes, qui tendent à montrer que cela ne génère pas ou peu d'économies d'échelle et très peu de synergies.

Pourquoi la séparation des activités bancaires ? Ce qu'en dit la présentation du projet de loi est intéressant, bien fait et pédagogique. En premier lieu, les activités de marché sont incontestablement plus risquées que celles de la banque commerciale ; il s'agit donc de ne pas « polluer » l'activité de la banque commerciale. La banque de marché a besoin de la banque commerciale, dont l'activité est beaucoup plus régulière, mais le contraire n'est pas vrai. De nombreuses études montrent que les banques les plus vulnérables sont celles qui ont le plus de produits dérivés et de dettes à court terme au bilan, et qui sont mal capitalisées : tout cela est lié aux activités de marché. D'ailleurs, une étude récente de l'OCDE, qui utilise cette grille de lecture, en conclut que les banques françaises sont particulièrement vulnérables : parmi les huit banques dont la distance au défaut est la plus faible, quatre sont françaises.

Deuxième chose, les activités de marché ont été, nous le savons, à l'origine d'arbitrages réglementaires. Je ne m'attarderai pas sur cette question.

En outre, les banques de marché concentrent une grande part du risque systémique, car ce sont elles qui nouent l'essentiel des interconnexions entre banques. Ces interconnexions sont principalement en cause dans les phénomènes de contagion. Ce n'est en effet pas la faillite d'une banque qui entraîne celle d'une autre : les phénomènes de contagion passent par les prix d'actifs. Si telle banque fait des pertes, elle vend des actifs, ce qui fait baisser les cours et entraîne des pertes dans d'autres banques.

Par ailleurs, les activités de marché sont au coeur des crises de liquidité : nous pourrons y revenir.

De plus, il n'y a aucune raison pour que les activités de marché bénéficient de la garantie publique accordée à la banque commerciale. En effet, cette garantie se justifie par le caractère de service public des missions assurées par la banque commerciale. Rien ne justifie cette garantie pour les activités de marché ; elle constitue en plus un aléa de moralité, en incitant à la prise de risque.

Dernière chose, les banques universelles sont opaques, car elles regroupent des activités de natures différentes. La relation de crédit est une relation durable, bilatérale et hiérarchique. La relation de marché est une relation ponctuelle, anonyme et décentralisée. Quand on mélange les deux, il peut y avoir des conflits d'intérêts, et c'est source de difficultés de management. La comptabilité en valeur de marché n'a aucune raison d'être appliquée aux portefeuilles de crédits. Dans le modèle de la banque universelle, on a donc deux poids deux mesures : on demande aux banques de nous dire ce qui relève du « trading book » et du « banking book ». Mais cette distinction reste à la discrétion des banques et donc pose problème. Cela rend particulièrement difficile le management, la régulation et le contrôle par l'ensemble des parties prenantes, clients des banques, analystes financiers, traders et actionnaires. Cet argument a été développé par un analyste financier en France et aussi par Andrew Alder, directeur de la stabilité financière de la banque d'Angleterre et fervent partisan de la séparation des activités bancaires. Peut-être est-ce pour cela qu'on le surnomme, à ce qu'il paraît, le « banquier rouge ».

Nous en arrivons à la question qui vous intéresse : comment séparer les activités bancaires ? Cela recoupe deux interrogations, sur le tracé des frontières et sur les formes et statuts de la séparation. Commençons par les frontières. Les positions spéculatives, c'est-à-dire ouvertes, sont principalement du côté du « market making ». On n'arrivera pas à séparer les activités spéculatives entre celles qui relèvent du « market making » et les autres. Je crois que l'« underwriting », c'est-à-dire la prise ferme de titres, quand elle n'a pas de dimension d'animation de marché, doit être du côté des opérations séparées. Pour ce qui est des relations avec le « shadow banking », je ne vois pas pourquoi les dépôts garantis devraient financer des prêts à des fonds définis comme étant à fort effet de levier et souvent spéculatifs. Quant aux opérations de couverture pour le compte de la clientèle, on peut raisonnablement les garder dans la banque commerciale à partir du moment où c'est du « plain vanilla », c'est-à-dire qu'il s'agit d'opérations simples et non structurées. Pour la couverture de la banque commerciale, il faut autoriser ce qui porte sur le taux d'intérêt, par contre il paraît difficile de garder la couverture du risque de crédit, dans la mesure où cela reviendrait à demander à la banque commerciale de ne pas faire son travail. Nous reviendrons, avec Laurence Scialom, sur l'idée selon laquelle le découpage des activités doit être cohérent avec les plans de résolution : il faut parvenir à faire passer les ciseaux – l'expression utilisée par Mme Berger est même arrivée jusqu'à Orléans ! – entre des activités cohérentes.

Parlons à présent des formes et statuts de la séparation. On peut séparer totalement banque d'investissement et banque commerciale, qui se retrouvent alors sans lien. Mais on peut aussi chercher à préserver, si elles existent, les synergies entre activités. Comme je vous le disais en introduction, je ne crois pas que ces synergies soient fortes. Il n'y en a pas au niveau de la production des services : la banque de marché et la banque commerciale requièrent des compétences totalement différentes, des technologies totalement différentes. Il pourrait y en avoir au stade de la distribution : j'ai face à moi un client qui a des besoins divers que j'essaie de couvrir ; c'est l'idée du « one stop shopping ». Mais cela même peut être mis en doute : les grandes entreprises ont largement les moyens de faire jouer la concurrence pour bénéficier des meilleurs services bancaires, elles n'ont pas besoin d'un interlocuteur unique. Cela n'est pas vrai des PME, mais celles-ci ont des activités de marché largement moindres. L'existence de synergies entre activités de marché et commerciale peut ainsi être mise en doute au stade de la distribution également. Et même si ces synergies existent, cela ne signifie pas qu'une banque doive produire tout ce qu'elle distribue. Aujourd'hui déjà, les banques distribuent de nombreux services qu'elles ne produisent pas elles-mêmes ; cette tendance devrait s'accentuer à l'avenir.

Lorsqu'on organise la séparation, il faut éviter le passage des capitaux propres et de la liquidité de la banque commerciale vers la banque de marché, puisque c'est l'un des grands arguments qui justifient la séparation. Enfin, il faut veiller à ce qu'il y ait une concurrence équitable entre les différents modèles de banques : la banque universelle ne doit pas pouvoir profiter de l'avantage dont elle dispose en regroupant différentes activités pour surtaxer les concurrents qui s'adresseraient à elles ; elle ne doit pas jouir d'un avantage indu du fait des garanties publiques dont elle bénéficie.

Cette solution implique que l'on surveille les prix de transfert de façon à assurer un level playing field. C'est très compliqué dans la mesure où on ne dispose pas d'informations suffisantes. Vous rappeliez, Monsieur le Président, que je me suis occupé de cette commission de financement de l'économie pour le compte du Conseil national de l'information statistique. J'avais fait fonctionner deux groupes de travail : un sur les groupes financiers, le second sur les métiers bancaires. Jamais nous n'avons pu réussir à obtenir des informations précises sur leur activité. Les statistiques ne sont pas adaptées. C'est un problème pour les analystes financiers mais aussi pour les actionnaires. Pourquoi n'avons-nous pas d'informations sur cette comptabilité par activité ? Parce que les banques considèrent que c'est le coeur de leur stratégie et qu'il ne doit pas être dévoilé.

Revenons-en à la comparaison entre les différents plans. Volcker préconise le cantonnement du trading pour compte propre, de l'investissement dans les hedge funds et du private equity. Pour Vickers, trading pour compte propre, marketmaking et underwriting doivent être isolés. Laurence Scialom dirait que cela revient plutôt à sanctuariser la banque commerciale. Des contraintes prudentielles spécifiques pèsent sur les transactions et les expositions entre entités. Quant à Liikanen, il propose que trading pour compte propre, marketmaking et prêts aux hedges funds, auxquels il faut ajouter les fonds de private equity et SIV soient isolés et capitalisés séparément. Enfin, dans le projet de loi, seraient isolés trading pour compte propre et investissements spéculatifs. Je ne saurais dire les prêts aux fonds spéculatifs car il demeure une difficulté sur cette question.

Six ans après le début de la crise, la réforme du système bancaire reste à faire et Bâle III à mettre en oeuvre. Je constate avec une grande satisfaction que les exigences en fonds propres ne sont plus un problème pour les banques alors qu'elles ont dit l'inverse pendant des années. Il en sera de même avec le Net Stable Funding Ratio – NSFR –. Ce qui posait réellement problème était le ratio de liquidité – Liquidity Coverage Ratio ou LCR –, qui a été réformé de façon justifiée. Et la réforme du shadow banking est encore devant nous, alors même que le sujet a été soulevé dans plusieurs réunions du G20 après la crise.

La question de la concurrence dans ce secteur est très compliquée. Il ne suffit pas d'avancer que quatre banques, cela n'est pas assez. Accessoirement, le projet de loi en traite par le biais des tarifs et de la vente liée, pain quotidien du secteur bancaire, qui va de pair avec une sous-tarification du crédit. Une fois que vous avez pris un crédit, les banquiers vont vous harceler jusqu'à ce que vous ayez sept produits...

La réforme va dans le bon sens mais devrait être traitée de manière encore plus ferme dans le sens de la séparation, du maniement des « ciseaux ».

Je remercie le Président d'avoir organisé cette audition. Je trouve toujours délicat quand un sujet de cette envergure est traité un peu trop rapidement par des non spécialistes. Je voudrais revenir sur certaines remarques que vous avez faites, M. Pollin, et qui méritent plus d'explications. Quand vous dites qu'il ne doit pas y avoir d'interventions publiques sur une activité de marché, je ne peux pas vous suivre parce que, sauf erreur de ma part, les banques commerciales en France s'arrêtent, en termes de crédits aux entreprises, à des tickets de l'ordre de 10 millions d'euros, et encore. Et quand on arrive au seuil de 50 millions d'euros, on est clairement dans le financement de marché. Pour dire les choses de façon plus concrète, Air France n'est pas financée par une succursale de banque commerciale. Le mécanisme de financement est autre. Et la garantie publique n'est pas inutile dans le cas d'un financement d'Air France par le biais d'une banque de marché. À ce titre, l'intervention publique se justifie. C'est aussi la raison pour laquelle la séparation ne peut pas régler la question de l'aléa moral.

Je comprends que votre positionnement est plutôt en faveur de la séparation stricte des activités. De manière théorique, on peut même avancer que si le monde entier appliquait partout et en même temps la séparation absolument stricte de la banque de détail et de la banque de marché, il n'est pas exclu effectivement que le système fonctionne. À cet égard, je voudrais vous poser une question de manière un peu provocante : si le Royaume-Uni est si sûr de sa réforme, si sa méthode est la bonne, pourquoi ne l'applique-t-il pas immédiatement ?

Troisième point, qui, pour être un argument venant du milieu bancaire, n'en a pas moins de sens. La France a une spécificité, celle de son ratio dépôt sur crédits. Loin de moi l'idée qu'il s'agit d'un problème de LCR. Ce n'est pas sur ce point-là que je vous interroge. La problématique est la suivante : si nous coupions banques commerciales et banques de marchés, la banque de détail devrait, de toute façon, se financer sur les marchés. Donc la séparation stricte n'est pas réalisable techniquement en France. Il y aura toujours besoin d'un financement par le marché.

Ma dernière question porte sur la surveillance des prix de transferts dont vous avez parlé. Est-ce que je peux traduire cela par surveillance du coût de la liquidité entre différentes filiales ? Pouvez-vous nous aider à préciser cette définition et suggérer des mécanismes de surveillance ad hoc pour les prix de transfert entre les filiales qui résulteront de la future loi et les maisons mères ? La filiale est considérée comme un grand risque, ce pour quoi il ne peut y avoir plus de 10 % de transfert des fonds propres. Est-ce que cela suffit pour assurer une totale objectivité du prix de transfert, c'est-à-dire sans financements croisés ? Je le crois sincèrement et je me suis expliquée à plusieurs reprises sur ce sujet. Mais si ce n'était pas le cas, il faudrait réfléchir à la façon d'y parvenir.

Sur cette question du prix de transferts, est ce qu'il n'y a pas également un problème de compétitivité ? Si le prix de transfert est facturé à son vrai coût, cela devrait renchérir assez sensiblement le coût des activités au sein de la filiale. Or, dès lors qu'on est dans un monde où les autres banques restent organisées selon un schéma différent, il peut y avoir une difficulté.

En ce qui concerne le ratio de liquidité, j'ai été surpris par l'étude de l'OCDE que vous avez citée, quand elle indique que sur les huit banques qui sont les plus vulnérables, il y en a quatre françaises. Ce classement n'est-il pas dû à l'utilisation du ratio de liquidité dont on a vu, comme Madame Berger l'a dit, qu'il a des limites ? Ce ratio, du fait de notre histoire, ne peut pas nous être favorable puisqu'une partie substantielle de l'épargne en France ne se retrouve pas dans les dépôts des banques.

Je partage votre conviction d'une séparation plus rigoureuse des activités. Sur ce point et sur d'autres, cela nous donne des idées d'amendement. J'avais un commentaire à faire sur ce qu'on appelle la couverture des risques de crédits : il me semble que cette activité, mise en avant par les responsables bancaires que nous avons entendus ce matin, était plutôt un rideau de fumée. Ma question porte sur les interconnexions entre les établissements qui, à mon sens, mettent en cause plutôt les activités de marché. Êtes-vous d'accord pour constater que, en même temps que la confiance s'étiole, plus rien ne bouge depuis la crise de 2008 ? L'on n'observe pas d'évolution notable dans le haut de bilan des banques. Le Crédit agricole, par exemple, a-t-il digéré ses activités en Grèce ? Ou cela représente-t-il encore un risque de nature systémique ?

C'est toujours un plaisir d'écouter M. Pollin présenter avec beaucoup de brio les sujets. Ce qui me paraît important c'est que tous les pays reviennent enfin à une réflexion sur ce qu'est le rôle majeur des banques, à savoir une mission de service public : gérer des dépôts et faire des crédits. Tous se reposent la question de la séparation des activités, qui a structuré notre système financier après la guerre, et qui s'est généralisée partout durant la période de Bretton Woods. C'est bien entendu compliqué, car nos banques tiennent à leur caractère universel. Ce que j'approuve dans la proposition du Gouvernement, c'est la séparation des activités, même si elle ne va pas jusqu'où certains pourraient le souhaiter. Mais il s'agit d'un texte évolutif. C'est là où la théorie des ciseaux de Mme Berger est intéressante : le propre d'une loi c'est de fixer des principes qui permettent ensuite d'aller plus loin. On peut bien sûr se demander s'il faut mettre la tenue de marché complètement dans la filiale ou en garder une partie comme on le fait en France. En tout cas on pourra avancer. Si le fait que nous agissions les premiers pose, il est vrai, un problème, car on ne peut aller trop vite, nous donnons le signal qu'il s'agit d'un sujet important, et pas uniquement théorique. M. Vickers est un homme très respectable. Toutefois, dire que l'on va faire quelque chose de très important, mais dans cinq ans, ce n'est pas très sérieux. Je préfère que l'on ait une démarche progressive mais effective. Je voudrais connaître votre appréciation sur les possibilités d'évolution au sein du cadre qui a été fixé, possibilités qui me paraissent être un des points forts de ce cadre.

Merci, M. Pollin, pour votre exposé. Sauf erreur, je crois que, dans les travaux de recherche, il est toujours difficile de modéliser la déformation d'un bilan bancaire, qui se produit notamment via un certain nombre de leviers de produits. Je voudrais donc avoir votre appréciation, en dehors des comparaisons de solutions que vous avez très bien présentées dans votre tableau, sur la capacité du projet de loi à constituer une digue pour enrayer ces déformations.

Nous avons tous deux objectifs, qui motivent d'ailleurs cette loi, qui sont l'étanchéité du dispositif et le financement de l'économie. Je vais repartir de votre ultime conclusion selon laquelle il importe de faire de façon plus rigoureuse la séparation. Dans ce cadre-là, vous disiez un peu plus tôt que vous proposiez l'interdiction des transferts de fonds propres. Quelle est la traduction juridique de cela ? En cas de faillite, qu'adviendrait-il de cette interdiction de transfert ? Et sur le financement de l'économie, avez-vous des préconisations particulières ? C'est une question très vaste bien entendu.

À mon sens, le projet en l'état actuel ne constitue pas une digue. Cela est problématique car le titre I nous est présenté comme le coeur de la loi et à mon sens il s'agit de son talon d'Achille. Je pense que tout ce qui suit le titre I est très important, même si cela est perfectible, notamment les prises de décision pour le conseil de stabilité financière, qui ne doivent pas dépendre d'une personne. Ce projet présente des avancées, mais qui ne font que transposer ex ante une directive sur le redressement et la résolution dont on connaît déjà beaucoup des composants. Par ailleurs, Bercy nous dit que, sur la dette senior, l'on attend la directive. Or le problème, c'est que, pour que les outils juridiques, qui sont tous là, soient pleinement efficaces, il faut que la résolution bancaire puisse être faite dans un week-end. Pour cela, il faut des banques plus petites. Washington Mutual a été la plus grosse faillite bancaire, et à cette occasion nous sommes arrivés aux limites de l'efficacité des outils qui existent aux États-Unis, et qui sont ceux que l'on a dans cette loi. La plus grosse des banques américaines, c'est moins de 20 % du PIB américain. Chez nous, BNP-Paribas, c'est 100 % du PIB français. On nous dit que lorsque l'Union bancaire européenne sera réalisée, le poids de PNP-Paribas sera rapporté au PIB de l'Union, et n'en représentera que 16 ou 17 %. Mais l'aléa moral en sera considérablement augmenté car la garantie implicite se fera au niveau de l'Union. Si l'on ne cantonne pas mieux les risques, est-ce que le contribuable français sera prêt à payer pour la Deutsche Bank ? Je suis persuadée que non, d'autant que les fonds d'assurance-dépôts peuvent devenir insolvables. En 1991, le Federal Deposit Insurance Corporation – FDIC – a été insolvable. Le branchement, dans ce cas, au Trésor public, nous ne l'avons pas en Europe, faute d'un système fédéral. Certes nous avons le MES, mais au regard des fonds engagés en cas de crise bancaire systémique, cela ne suffit pas : le projet de loi ne suffit pas à endiguer les risques.

Je voudrais rappeler que cette déviance de nos banques, et pas seulement au niveau européen, est récente. Il ne s'agit pas, comme on nous l'objecte, de revenir à l'âge de pierre, mais simplement dix à quinze ans en arrière. Le problème en France date de la fusion BNP Paribas. Les banques françaises, comme les banques américaines, se sont lancées dans une stratégie de big balance sheet : elles acquièrent une taille suffisante pour être sous l'ombrelle du prêteur en dernier ressort et de la garantie publique. En revanche, je suis d'accord avec ce que vous dites sur le financement. Dans BFI, c'est le I qui pose problème. Ce n'est pas le F à mon sens. Ce qui est essentiel, c'est que les activités sur dérivés soient du côté filialisé. On peut discuter sur le F, et sur la nécessité d'appliquer la garantie publique.

Vous dites que la digue ne fonctionne pas du fait de la taille des établissements bancaires ? Est-ce la seule raison ?

Oui, à cause de cela, le projet de loi est à mon sens insuffisant. Le problème vient de la définition de l'utilité. Aux termes du projet, les 750 milliards d'euros de dérivés de BNP-P restent par définition du côté non filialisé. Or c'est cela qui alimente les interconnexions. La garantie publique a permis un développement explosif des dérivés de crédit, en déconnexion par rapport à l'économie réelle. Il ne s'agit pas d'opérations utiles au financement de l'économie : la plupart de ces transactions se font entre intermédiaires financiers. La différence entre market making et trading pour compte propre tient à la finalité de l'opération, laquelle est, en quelque sorte, qualifiée par la banque elle-même. Or on ne peut pas se contenter de définir l'utilité comme le rapport avec un client, car toute opération se fait avec un client, une contrepartie. Par exemple, comme l'a montré Finance Watch, une banque peut structurer un produit de spéculation sur une matière première agricole et le vendre à un hedge fund aux îles Caïmans : on interdit la spéculation sur produits agricoles pour compte propre mais nullement de structurer le produit et de le vendre à des clients qui eux, vont l'utiliser comme outils de spéculation. Il ne faut pas de faux-semblants, et si l'on ne sépare pas plus que ce qui est prévu dans le projet de loi, il faut retirer de son intitulé le terme « séparation ». C'est une question de transparence du législateur vis-à-vis du citoyen. Il faut être sérieux.

Étant plus âgé, je peux moi avoir la nostalgie de l'âge de pierre… Cette histoire du système financier rustique, totalement administré, ringard, que nous avons connu, entre le début des années 50 et la déréglementation financière de 1985, c'est le seul dans l'histoire financière qui ait été totalement exempt de crise financière. Ce système n'a pas été efficace ? Sauf qu'il correspond à la période de croissance des trente glorieuses : il s'agissait d'un système stable et qui n'a pas contraint la croissance économique. Certes les contextes sont différents, mais était-on pour autant obligé d'aller si loin ?

Toutefois, je me souviens de la difficulté de mes parents à obtenir un prêt pour construire une maison. Nous en avons parlé pendant des années. C'était au début des années 60…

J'entends dire tout autant maintenant qu'il est difficile d'obtenir un crédit. M. le Président, vous parlez d'une période où les Français ont beaucoup construit, à des taux d'intérêts réels qui se sont révélés négatifs. La frilosité des banques, on en a toujours parlé. Mais ne leur reproche-t-on pas tout autant de prendre trop de risques ? La Banque publique d'investissement a été créée notamment pour soutenir la trésorerie des entreprises. J'ai du mal avec cette idée. Ces 10 ou 15 dernières années, on a assisté à une excroissance de la sphère financière, et, dans les bilans des banques, on a vu se déformer la partie activités de marché. Est-ce que cette loi va bloquer l'augmentation des dérivés ? Je ne le crois pas. Sur la question du financement de l'économie, je renvoie à un rapport du CAE qui vient de paraître, le financement de l'économie dans le nouveau contexte réglementaire, que nous avons écrit à trois. Il contient un certain nombre de propositions.

Le rapport créditsdépôts est un problème de l'économie française pour deux raisons : l'assurance-vie et les SICAV monétaires, deux spécificités françaises, qui captent une partie des ressources du système bancaire. Cela dit, sur les neuf derniers mois, ce rapport créditsdépôts est passé de 130 % à 115 %, ce qui est très rapide. D'autre part, je n'ai rien contre le financement des banques par l'émission d'obligations. Mais ce qu'ont fait les banques françaises, ce sont des folies au niveau de la liquidité. Elles ont de plus en plus réduit la maturité de leur financement de marché, le risque de liquidité a été négligé, la recherche de financement se faisait sur le marché. Jusqu'au jour où le marché n'a plus existé. Pire encore : les banques françaises ont financé des airbus ou des navires en empruntant des dollars auprès des money market funds américain, mais sur des maturités extrêmement courtes.

J'ai entendu M. Patrick Arthus regretter publiquement que les Airbus soient vendus en dollars. On ne peut qu'être d'accord avec lui…

Mais si les compagnies aériennes demandent à s'acquitter en dollars pour couvrir leurs risques de change, malgré les propositions d'Airbus de payer en euros, que peut-on faire ?

Dans le collectif de fin 2012, nous avons amélioré, par l'intervention de l'État, la couverture du risque de change au titre de ces ventes en dollars.

Les banques ont joué un jeu trouble. Certes les financements de marché sont nécessaires, mais ce n'est pas une raison pour renoncer à séparer les activités de marché des activités commerciales. Il existe des pistes pour aider les banques à obtenir des financements plus stables. Il faut également s'intéresser à la rémunération de l'épargne. Lorsque la rémunération nette après impôt de l'épargne de court terme est supérieure à celle de l'épargne de long terme, cela témoigne d'un dysfonctionnement. Examinons la possibilité de réintégrer dans le bilan des banques les financements de long terme !

L'État doit-il intervenir pour soutenir le crédit ? Le crédit est essentiel à la bonne marche de l'économie et il faut absolument éviter l'effondrement du système de crédit – et celui du paiement. Mais cela ne signifie pas pour autant que la puissance publique doive subventionner les financements. Cela peut certes être ponctuel, mais le financement des marchés échappe à cette logique. Lors des derniers effondrements de marchés, les grandes entreprises s'en sont parfaitement sorties en se retournant vers les banques. Venir en aide aux marchés lors de périodes difficiles ne me semble pas justifié. Le crash boursier de 1987 a été très sévère, produisant un « effet de richesse » important. Des milliards de dollars ont disparu du jour au lendemain. Pour autant, la conjoncture de la fin des années 1980 a été l'une des meilleures de ces trente dernières années. Même l'éclatement de la bulle internet a finalement laissé peu de traces. Les crashs de marché sont peu importants pour l'économie réelle. En revanche, la crise actuelle est grave parce que c'est le coeur de l'intermédiation qui a été touché. C'est la raison pour laquelle il faut sanctuariser ce coeur et protéger le système bancaire dans ses aspects traditionnels.

L'attitude du Royaume-Uni peut-elle favoriser l'évolution que nous appelons de nos voeux ? Oui, mais un blocage pourrait aussi se produire si notre pays adoptait une loi trop restrictive. Les Britanniques souhaitent eux aussi aller vers la séparation des activités de marché et des activités de crédit des établissements bancaires, mais aucun pays ne veut se lancer seul dans cette réforme qui doit être coordonnée.

Où en est le Crédit agricole ? Les caisses régionales sont évidemment agacées d'avoir à éponger les excentricités de certains de leurs anciens dirigeants, et notamment le rachat malheureux d'une banque grecque. Le développement des activités de marché ne rend pas de grands services à la clientèle traditionnelle de cet établissement. Concrètement, la banque commerciale éponge les erreurs commises sur les activités de marché.

La confiance interbancaire a été au plus bas, ce qui est révélateur de l'ampleur de la crise que nous avons vécue, mais elle commence à s'améliorer. La sous-capitalisation des banques françaises est apparue évidente, mais il est vrai qu'elles se sont recapitalisées dans des délais très brefs.

Il me paraît essentiel que les banques commerciales conservent la totalité de leur risque de crédit car c'est la meilleure façon de les obliger à faire correctement leur travail d'évaluation des risques. D'ailleurs, la récente crise financière n'a pas été causée par le nombre prétendument excessif de crédits immobiliers accordés. Si tel était le cas, la crise se serait limitée à un nombre restreint de pays. En réalité, la crise a éclaté en raison de la trop forte titrisation de crédits qui, en outre, étaient de moins bonne qualité que ceux restés au bilan des banques. Cette titrisation est justement à l'articulation entre les activités de marché et les activités de banque commerciale. C'est parce qu'il y a eu cette confusion des genres par le biais de la titrisation qu'il y a eu cette crise. En imputer la responsabilité à l'immobilier, cela permet de s'exonérer des nombreuses erreurs commises.

En matière de coûts de transfert, il est important de s'assurer que les prix auxquels les deux entités, notamment deux filiales, se rendent des services soient les mêmes que les prix du marché. Or, ce n'est pas le cas, ce qui met en évidence l'existence de subventions croisées qui posent problème du point de vue de l'efficience économique.

Si l'entité de marché faisait faillite, entraînerait-elle avec elle l'entité commerciale ? Je n'ai pas la réponse.

Il est prévu dans le projet de loi que la filiale soit traitée comme un risque extérieur à la banque. Le transfert de liquidité est donc assimilé à un transfert vis-à-vis d'un client extérieur. C'est la directive « Grand risque » qui s'applique. À mon sens, c'est la garantie d'une étanchéité absolue en cas de faillite d'une filiale vis-à-vis de la maison mère.

Ce qui me semble clair, c'est que si une filiale doit apparaître un jour en difficulté, les marchés amalgameront son sort avec celui de sa maison mère et tariront l'accès à la liquidité pour le groupe dans son ensemble. La frontière entre insolvabilité et « illiquidité » est très poreuse dans nos systèmes financiarisés. D'ailleurs, l'un des problèmes de la déformation des structures de bilan des banques universelles, c'est justement la montée de leur portefeuille commercial et leur talon d'Achille, c'est la liquidité. Le risque de manquer de liquidité est devenu systémique et, très vite – c'est ce qui s'est passé à partir d'août 2007 – le manque de liquidité devient de l'insolvabilité dans la mesure où les pertes entament le capital qu'il faut ensuite reconstituer.

Dissocier le LCR du critère de fonds propres n'a aucun sens. Toute personne qui a examiné un bilan de banque sait parfaitement qu'il est impossible de traiter l'un sans l'autre.

La BRI publie le montant nominal des produits dérivés, ce qui nous donne une idée de leur évolution. A-t-on une idée de la décomposition de ces montants par type de contrepartie ?

Nous n'avons pas cette information, mais nous allons la rechercher.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 30 janvier 2013 à 18 h 45

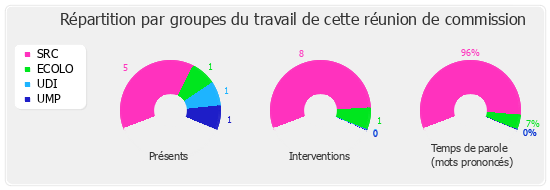

Présents. - M. Éric Alauzet, M. Dominique Baert, Mme Karine Berger, M. Gilles Carrez, M. Charles de Courson, M. Jean Launay, M. Pierre-Alain Muet, Mme Valérie Rabault

Excusés. - M. Guillaume Bachelay, M. Étienne Blanc, M. Gaby Charroux, M. Alain Fauré, M. Thierry Robert, Mme Eva Sas