Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 31 janvier 2017 à 16h15

La réunion

La commission entend M. Didier Migaud, président du Conseil des prélèvements obligatoires, sur le rapport relatif à l'impôt sur les sociétés dans une économie ouverte.

Je souhaite la bienvenue à Didier Migaud, que nous recevons régulièrement, puisqu'il est devenu un véritable Protée des finances publiques : Premier président de la Cour des comptes, il est également président du Haut Conseil des finances publiques et président du Conseil des prélèvements obligatoires (CPO). C'est en cette dernière qualité que nous l'accueillons aujourd'hui – comme nous l'avions fait lorsqu'il avait présenté, à notre demande, un rapport sur le thème « Fiscalité locale et entreprises ».

Entre-temps, le CPO a consacré ses travaux à l'impôt sur le revenu et à la CSG, puis à la taxe sur la valeur ajoutée (TVA). Poursuivant son examen de nos principales impositions, le Conseil a consacré son dernier rapport à l'impôt sur les sociétés (IS).

Je remercie Didier Migaud d'avoir bien voulu accepter notre invitation à présenter ce rapport, qui porte sur un sujet dont notre commission débat très souvent. Ce fut encore le cas à l'automne dernier, où la question des taux, mais aussi celles de l'assiette et du produit de l'impôt sur les sociétés, ont été longuement examinées.

Ainsi, les taux ont été réaménagés par la loi de finances pour 2017, dans le cadre de laquelle nous avons adopté un plan pluriannuel de baisse régulière du taux de l'IS allant jusqu'à 28 % en 2020, avec des modulations donnant la priorité à la baisse s'appliquant aux petites entreprises – reprenant des modulations existantes, puisque des taux plus faibles s'appliquent sur des tranches de résultats, elles-mêmes limitées, pour les PME.

Au rythme observé ces dernières années, on peut penser que l'impôt sur les sociétés est en voie de disparition, puisque s'y sont greffés le crédit d'impôt recherche (CIR) – pour un montant situé entre 6 et 7 milliards d'euros – et le crédit d'impôt pour la compétitivité et l'emploi (CICE) – qui, au taux de 7 %, va se situer entre 22 et 23 milliards d'euros. Ainsi, cet impôt qui représentait autrefois une bonne cinquantaine de milliards d'euros ne rapporte plus aujourd'hui qu'une trentaine de milliards d'euros – et ce mouvement de baisse est appelé à se poursuivre.

Monsieur le Premier président, nous sommes impatients de vous entendre au sujet de cet impôt au caractère paradoxal puisque, si son taux facial reste apparemment élevé, son assiette et son produit diminuent d'année en année. Vous nous direz notamment si le CPO considère que cette évolution est une bonne chose dans le cadre de la compétition internationale.

C'est avec grand plaisir que je me trouve, à nouveau, devant votre commission, cette fois en ma qualité de président du Conseil des prélèvements obligatoires, pour vous présenter nos travaux sur l'impôt sur les sociétés, que le Conseil n'avait pas encore examiné en tant que tel, à la différence des autres grands dossiers fiscaux que sont la TVA, l'impôt sur le revenu, la CSG, ou encore les rapports entre fiscalité locale et entreprises.

Je suis accompagné de Patrick Lefas, président de chambre à la Cour des comptes, qui me supplée dans mes fonctions de président ; de Catherine Périn, conseillère maître à la Cour des comptes, secrétaire générale du CPO ; et de Florian Colas, inspecteur des finances, corédacteur avec David Krieff, également inspecteur des finances, du rapport que je vais vous présenter, intitulé « Adapter l'impôt sur les sociétés à une économie ouverte ».

Les travaux sur lesquels s'appuie ce rapport ont été réalisés par une équipe de rapporteurs dont les contributions, se présentant sous la forme de six rapports particuliers, n'engagent pas le CPO, mais ont été mises en ligne lors de la publication du rapport.

L'impôt sur les sociétés existe, dans sa version actuelle, depuis 1948. Il a donc été institué, au sortir de la Seconde Guerre mondiale, dans une économie beaucoup moins ouverte qu'elle ne l'est aujourd'hui, avant la mise en oeuvre d'un marché européen intégré, avant la constitution de la zone euro et bien avant les efforts d'harmonisation des assiettes déployés par la Commission européenne.

L'environnement économique d'aujourd'hui est mouvant, avec la forte mobilité des capitaux, des entreprises et des talents, et la quasi-disparition des droits de douane. Les stratégies d'optimisation fiscale, voire d'évasion fiscale, développées par certaines firmes multinationales, comme la concurrence fiscale dans laquelle des partenaires commerciaux de la France se sont engagés pour la localisation des activités, placent l'impôt sur les sociétés au coeur d'enjeux importants.

La mise en oeuvre du Brexit pourrait inciter le Royaume-Uni à accentuer encore la baisse de son taux d'imposition des bénéfices, qui s'établirait à 17 % en 2020. En France, une baisse par étapes du taux de l'impôt sur les sociétés a été amorcée, dans le cadre de la loi de finances pour 2017, avec l'objectif d'atteindre 28 % en 2020 pour toutes les entreprises.

Deux grands constats peuvent être dressés : l'impôt sur les sociétés perd sa cohérence initiale, alors même que l'environnement économique et le cadre juridique supranational vont remettre en cause de nombreux dispositifs nationaux. Si des adaptations semblent inévitables, il s'agit de les transformer en opportunités.

Après avoir exposé les constats que dresse le rapport, je présenterai la stratégie proposée par le Conseil, avant de répondre à vos questions.

Le premier constat, c'est que la cohérence initiale de l'impôt sur les sociétés est aujourd'hui mise à l'épreuve dans un contexte d'ouverture accrue de l'économie.

Tout d'abord, l'impôt sur les sociétés, dont le taux est élevé, a un rendement faible. Il est acquitté par une moitié d'entreprises assujetties – 51 %, soit environ 1,5 million d'entreprises –, qui concentrent près des deux tiers de la valeur ajoutée produite en France. Seulement 27 % des entreprises s'en acquittent effectivement. Les autres, soit 1,4 million d'entreprises, sont assujetties à l'impôt sur le revenu.

En 2015, le montant de l'IS, net des remboursements et dégrèvements, s'est élevé à 33,5 milliards d'euros. Parmi ces remboursements et dégrèvements figurent le CIR et le CICE – des crédits d'impôt qui, s'apparentant davantage à un mécanisme de financement de politiques publiques, ont été exclus du champ d'analyse du rapport.

L'IS est le premier impôt direct et le deuxième prélèvement obligatoire supporté par les entreprises, mais il ne représente que 15,4 % des prélèvements obligatoires pesant sur elles.

Certes, son rendement est fortement affecté par son utilisation comme véhicule d'imputation du CIR et du CICE, mais la faiblesse de ce rendement s'explique principalement par la faible profitabilité des entreprises. C'est d'ailleurs ce qui explique l'essentiel de la différence de rendement entre un point d'IS sur les sociétés françaises et un point d'IS européen moyen.

Le taux d'imposition des bénéfices de la France place celle-ci dans une position singulière en Europe. Au milieu des années 1980, le taux normal français a été abaissé progressivement de 50 % à 33,3 %. Ce taux, alors l'un des plus bas de la Communauté européenne, est demeuré inchangé alors que les taux d'imposition des autres États membres de l'Union ont poursuivi leur diminution.

Avec un taux nominal maximal de 38 %, notre pays est, parmi les États membres de l'Union européenne, celui qui a le taux nominal maximal le plus élevé, avec Malte. Ce taux nominal maximal de 38 % prend en compte la contribution sociale sur les bénéfices de 3,3 % ainsi que la contribution exceptionnelle créée en 2011 pour les entreprises réalisant un certain chiffre d'affaires.

La France se distingue également par l'existence d'un taux réduit de 15 % en faveur des PME, applicable aux bénéfices jusqu'à 38 120 euros pour les entreprises dont le chiffre d'affaires est inférieur à 7,63 millions d'euros. Cette disposition représente un coût pour les finances publiques de 2,6 milliards d'euros.

Peu de pays disposent d'un taux réduit spécifique pour les PME. D'autres ont prévu une modulation du taux d'imposition en fonction du bénéfice imposable, sans pour autant réserver ce dispositif aux PME.

Enfin, l'impôt sur les sociétés n'est plus un impôt au taux élevé et à l'assiette étroite, contrairement à la présentation que l'on en fait habituellement. Son assiette n'est plus aussi « mitée » qu'auparavant car, depuis 2011, de nombreuses dispositions l'ont élargie.

Ainsi, la déductibilité des charges financières a été fortement réduite, avec l'institution d'un plafonnement général à finalité budgétaire et de dispositifs de lutte contre l'optimisation fiscale. Depuis 2011, les mécanismes de report en avant et en arrière des déficits ne sont plus un avantage comparatif pour la France. Les conditions de l'exonération des plus-values de cession de titres de participation sont peu favorables : la quote-part pour frais et charges réintégrée au résultat fiscal est passée de 5 % à 12 %. Quant aux avantages du régime français d'intégration fiscale, ils ont été réduits en raison d'une décision du juge européen, prise au nom de la liberté d'établissement. Enfin, le taux réduit de 15 % sur les revenus de la propriété intellectuelle est fragilisé par l'approche dite « nexus » développée par l'OCDE.

Ainsi, avec un taux élevé, une assiette d'imposition élargie et un rendement faible, l'impôt sur les sociétés est également devenu un impôt complexe, soumis à la concurrence fiscale que se livrent certains de nos partenaires et à des modifications juridiques incessantes.

En effet, un deuxième constat peut être dressé : l'environnement économique et l'évolution du cadre juridique supranational appellent une adaptation de notre impôt sur les sociétés.

Tout d'abord, du fait de la complexité croissante de l'assiette, le taux nominal d'imposition ne suffit pas à renseigner sur la pression fiscale réelle pour l'entreprise. Même s'il n'est pas utilisé par les entreprises pour leur choix d'implantation, le taux implicite d'imposition permet de comparer les dispositifs fiscaux des États.

Selon les données de comptabilité nationale, seules disponibles pour les comparaisons internationales, le taux implicite d'imposition français, d'une position moyenne entre 2000 et 2003, s'est progressivement détaché jusqu'à être le plus élevé des pays européens, tous nos partenaires ayant procédé, depuis la crise financière, à une baisse prononcée.

En 2012, la France se situait à 28,1 %, contre 20,8 % au Royaume-Uni, 25,9 % en Italie, 20 % en Belgique, 17,8 % en Espagne, 6,8 % aux Pays-Bas et 6 % en Irlande.

Le taux d'imposition n'est pas sans conséquence sur la localisation d'activités. Sans doute les pays bénéficiant d'un potentiel de marché important pour les entreprises peuvent-ils avoir, en moyenne, des taux d'impôt sur le bénéfice des sociétés plus élevés que les pays qui ont un potentiel de marché faible. Cela correspond au positionnement de la France au sein de l'Union européenne. Cependant, l'intégration économique a pu pousser les grands pays à baisser, à leur tour, leur taux d'imposition des bénéfices et à réduire les écarts de taux constatés. C'est le cas de l'Allemagne, cité dans le rapport.

En situation de concurrence fiscale, les pays à fort potentiel de marché, comme la France, auraient intérêt, en termes d'attractivité, à fixer un taux d'imposition dans la moyenne, sans toutefois s'engager dans une logique de concurrence fiscale qui pourrait les conduire à s'aligner sur les taux les plus bas. Le taux moyen de l'impôt sur les sociétés des pays de l'Union européenne partenaires de la France s'établit autour de 25 %.

L'approfondissement de la construction européenne et le renforcement de la lutte contre l'évasion et l'optimisation fiscales sont à l'origine d'importantes évolutions, voire de remises en cause des dispositifs juridiques nationaux.

La directive européenne Anti-Tax Avoidance (ATA) de lutte contre l'érosion des bases fiscales, adoptée en juillet 2016, va devoir être transposée en droit national d'ici à la fin 2018. Même si le système fiscal français comporte déjà, le plus souvent, des règles anti-abus dans les domaines couverts par la directive, plusieurs dispositifs vont devoir être modifiés. Cela devrait être plus particulièrement le cas pour les règles de déductibilité des intérêts. De même, une clause anti-abus générale – différant de la notion française d'abus de droit – devra être adoptée par tous les États membres. La jurisprudence de la Cour de justice de l'Union européenne remet en cause de nombreux dispositifs fiscaux réservés aux sociétés résidentes, au nom de la liberté d'établissement. On l'a vu pour le régime français d'intégration fiscale, à la suite de plusieurs arrêts adoptés depuis 2008 – je pense aux arrêts Papillon en 2008, X Holding BV en 2010 et Steria en 2015.

Enfin, même si le projet ACISACCIS d'harmonisation européenne de l'assiette de l'impôt sur les sociétés n'aboutira pas rapidement, son impact doit être pris en compte dès à présent. La convergence des règles de calcul nationales vers une assiette commune de l'impôt sur les sociétés (ACIS), puis l'examen d'une éventuelle consolidation de l'assiette et de sa répartition entre les États (ACCIS) pourraient avoir un impact différent pour la France : la convergence des règles d'assiette accentuerait une position défavorable de la France en matière de taux, mais la consolidation et la répartition de l'assiette pourraient lui restituer de la matière imposable selon la clef de répartition.

La France soutient cette initiative dans son principe, même si les modalités techniques de mise en oeuvre devront faire l'objet de travaux d'approfondissement.

Ainsi, la lutte contre l'optimisation fiscale et les efforts d'harmonisation de l'assiette de l'impôt sur les sociétés vont rendre les systèmes nationaux plus comparables et risquent de renforcer la concurrence par les taux d'imposition.

J'en viens aux axes qui pourraient constituer une stratégie gagnante pour la France à court et moyen terme : la poursuite de la lutte contre l'évasion des bases fiscales, bien sûr, mais aussi la sécurité juridique et la convergence des taux.

Les orientations que le CPO propose pour l'adaptation de l'impôt sur les sociétés se veulent pragmatiques : elles s'articulent en quatre ensembles de mesures relatives au taux, à l'assiette, à la lutte contre l'optimisation fiscale et au renforcement de la sécurité juridique, dont la mise en oeuvre pourrait être effectuée de manière progressive et anticipée, et non pas défensive.

À court terme tout d'abord, la convergence du taux d'imposition en France vers le taux moyen européen paraît souhaitable. La diminution du taux d'imposition, entamée dans le cadre de la loi de finances pour 2017, avec la mise en place progressive d'un taux à 28 % pour toutes les entreprises à l'horizon de 2020, pourrait être poursuivie. Afin d'éviter de pâtir excessivement des effets de la concurrence fiscale sur son attractivité et la compétitivité de ses entreprises, et sans se lancer pour autant dans une course au moins-disant qui ne serait pas soutenable, la France pourrait rechercher une convergence accrue de son taux vers la moyenne européenne des grandes économies, autour de 25 %.

Je le redis : il ne s'agit pas, bien sûr, de poursuivre une logique de concurrence fiscale qui conduirait à s'aligner sur les taux les plus bas, mais de trouver un bon point d'équilibre et de converger vers la moyenne européenne actuelle.

La diminution du taux d'imposition pourrait viser l'ensemble des entreprises même si, en 2014, 670 000 PME ont bénéficié du taux réduit de 15 %. Cette proposition a fait l'objet d'une analyse approfondie du Conseil, dont je souhaite vous rendre compte, tout d'abord par l'examen des taux implicites d'imposition en fonction de la taille des entreprises.

Le taux implicite d'imposition, qui rapporte le montant d'impôt à la base économique issue des déclarations fiscales, permet d'apprécier la charge fiscale réelle. Dans une note de juin 2011, la direction générale du Trésor avait calculé des taux implicites pour 2007 supérieurs pour les PME – 32 % – à ceux des entreprises de taille intermédiaire (ETI) – 25 % – et des grandes entreprises – 24 %.

Quel que soit l'indicateur retenu – taux d'imposition implicite des entreprises qui paient un impôt ou bien, selon la méthode du Trésor, taux d'imposition implicite des entreprises dont le résultat d'exploitation est positif –, ces données ont, depuis, beaucoup évolué : le taux implicite d'imposition a baissé depuis 2011 pour les micro-entreprises et les PME, tandis qu'il a augmenté pour les ETI et les grandes entreprises.

J'ajoute que la pertinence d'une différence d'imposition fondée sur la taille des entreprises apparaît discutable alors même qu'à la différence de l'imposition des ménages, un objectif de redistribution entre ces acteurs économiques ne va pas de soi – surtout que les modalités de financement des PME se sont fortement améliorées, la situation d'aujourd'hui se caractérisant par une abondance de capitaux disponibles.

De plus, le postulat d'une moindre rentabilité des petites entreprises n'est pas fondé. D'une part, le taux de marge, c'est-à-dire le rapport entre l'excédent brut d'exploitation et la valeur ajoutée, des petites entreprises employant des salariés, hors micro-entreprises, est comparable, en 2012 et 2013, à celui des entreprises employant plus de 250 salariés, voire supérieur pour les entreprises employant entre un et neuf salariés ; d'autre part, la rentabilité financière nette des entreprises non financières est plus élevée pour les PME que pour les ETI et les grandes entreprises, depuis 2007. Ce taux réduit présente, en outre, l'inconvénient de provoquer des effets de seuil.

Une baisse de 28 % à 25 % du taux d'impôt sur les sociétés peut être en partie autofinancée par des évolutions de l'assiette et des modalités de calcul de l'impôt. Le reste à financer doit-il être gagé par la réduction ou la suppression de certaines des dépenses fiscales attachées à l'impôt ou par des diminutions de dépenses publiques, ou bien encore par des augmentations d'autres prélèvements ? Le Conseil n'a pas voulu se prononcer sur cette question relevant de l'arbitrage politique et de la décision souveraine du Parlement.

À plus long terme, la hausse de l'activité consécutive à un allégement de la charge fiscale peut en limiter le coût pour les finances publiques.

Deuxième axe de réforme possible : à court-moyen terme, la sécurité juridique devrait être renforcée. Plus que le taux et l'assiette d'imposition, la sécurité juridique des systèmes fiscaux nationaux est essentielle pour les investisseurs. Or, malgré le développement des rescrits fiscaux, qui donnent au système français un avantage comparatif, elle reste insuffisante du fait que la norme fiscale reste peu prévisible.

Il serait utile de renforcer la prévisibilité de l'environnement fiscal pour les entreprises, sans pour autant réduire les prérogatives du Parlement, en adoptant certaines pratiques en vigueur à l'étranger. Différentes techniques utilisées en Allemagne ou au Royaume-Uni pourraient être utilement adaptées au contexte français. C'est le cas, par exemple, des clauses dites « de grand-père », permettant de maintenir le régime fiscal existant pour les situations en cours, de manière définitive ou temporaire.

Troisième axe de réforme possible : la convergence européenne de l'assiette de l'impôt sur les sociétés, une ambition de moyen-long terme qui devrait néanmoins être préparée dès à présent. Le soutien de la France au projet ACCIS ne doit pas être sans conditions. Débuter par la convergence des règles fiscales et renvoyer à un stade ultérieur, donc hypothétique, la consolidation et la répartition de l'assiette pourraient lui être désavantageux, surtout si son taux d'imposition reste au niveau actuel. Ainsi, dans le cas où le passage de l'ACIS à l'ACCIS ne pourrait être atteint rapidement, la France gagnerait à conditionner l'avancée sur l'assiette commune à la mise en oeuvre d'un « tunnel de taux », similaire à celui qui existe pour la TVA.

Par ailleurs, plusieurs dispositifs français vont devoir être ajustés, comme la limitation de la déductibilité des intérêts d'emprunt, pour laquelle les propositions de directives européennes laissent aux États membres déjà dotés de mesures de droit interne d'effet équivalent, une marge de manoeuvre dans les délais – et aussi, pour partie, dans les modalités de transposition de ces règles.

C'est également le cas pour la déductibilité des dépenses de recherche et développement qui aurait vocation à se substituer au CIR. En effet, la surdéduction de ces dépenses prévue dans le projet de directive ACIS est moins favorable que le CIR.

La mise en oeuvre d'une assiette consolidée européenne de l'impôt sur les sociétés est bel et bien une perspective de moyen terme dont la France doit tenir compte dès aujourd'hui.

Quatrième et dernier axe de réforme proposée, la lutte contre l'optimisation fiscale agressive devrait être poursuivie, de manière permanente. Au-delà de l'imagination sans cesse renouvelée de certains contribuables pour échapper à l'impôt, les avancées récentes, qui font suite aux travaux de l'OCDE, laissent encore place à des améliorations renforçant les dispositifs existants. J'en citerai deux.

Tout d'abord, l'effort de définition des normes de référence en matière de prix de transfert peut être approfondi, à l'échelon international, en apportant des précisions aux lignes directrices de l'OCDE – notamment par l'insertion d'exemples concrets. À l'échelon national, l'administration pourrait publier les instructions fiscales qu'elle entend appliquer.

En second lieu, la poursuite de l'action contre les pratiques d'« États-tunnels » au sein de l'Union européenne semble nécessaire. Il serait, en particulier, très utile de négocier des conventions fiscales uniques pour l'ensemble de l'Union européenne avec les États tiers, afin de prévenir les comportements d'optimisation qui pourraient résulter des différences dans le réseau conventionnel des États membres.

Avant de conclure, je voudrais souligner que les changements de l'environnement juridique et économique offrent des opportunités à saisir, pour autant qu'ils sont anticipés et intégrés dans un ensemble cohérent. Les équilibres seront subtils, puisqu'il faudra parvenir à assurer la contribution effective des entreprises au financement des services publics dont elles bénéficient, notamment en combattant l'optimisation agressive ; à contribuer à l'attractivité et à la compétitivité de la France, par des règles d'assiette et de taux qui ne la placent pas en situation défavorable dans les comparaisons internationales et soutiennent la projection de ses entreprises à l'étranger ; à assurer, enfin, la sécurité et la stabilité de l'environnement juridique des contribuables.

Je vous remercie pour votre exposé.

Je commencerai par vous indiquer les points sur lesquels je ne suis pas d'accord avec vous.

Premièrement, je m'étonne de vous entendre dire que peu de pays disposent d'un taux réduit spécifique pour les PME sur une première partie de leurs résultats nets, ce que le tableau figurant à la page 115 de votre rapport est censé montrer. Or ce tableau, qui ne donne qu'une vision partielle de la situation, ne fait pas apparaître que quatorze des trente-quatre pays de l'OCDE, soit 40 % d'entre eux, ont un taux réduit sur une partie du résultat net des PME – ainsi, quand nous appliquons deux taux, les États-Unis en appliquent huit différents, en fonction de tranches très ciblées portant sur le résultat net. Pouvez-vous nous indiquer ce qui vous conduit à affirmer que l'application d'un taux réduit ne serait pas efficace, alors que cette mesure est mise en oeuvre par quatorze pays de l'OCDE ? Ne pensez-vous pas que si ces pays appliquent le taux réduit, c'est qu'ils ont de bonnes raisons de le faire ?

Par ailleurs, le graphique de la Banque de France figurant à la page 118 de votre rapport, faisant apparaître l'évolution de la rentabilité financière nette par catégorie d'entreprise, ne prend en compte, parmi les PME, que celles affichant un chiffre d'affaires supérieur à 750 000 euros. Cela exclut de très nombreuses très petites entreprises (TPE), c'est-à-dire la grande majorité des entreprises. Dès lors, il me paraît difficile de tirer des conclusions de ce graphique.

En revanche, je partage pleinement les autres recommandations que vous formulez, notamment l'idée consistant à négocier des conventions fiscales au sein de l'Union européenne, ce qui évite de faire du dumping fiscal entre pays européens : c'est la position actuellement défendue par la France – dont la mise en oeuvre n'est malheureusement pas aisée.

Par ailleurs, il est effectivement indispensable que les différents pays de l'Union européenne aient une approche identique de l'assiette de l'impôt sur les sociétés. Tant que nous n'aurons pas réglé cette question au niveau européen, nous aurons du mal à obtenir une amélioration de la situation actuelle, quels que soient nos efforts.

Enfin, je n'ai pas très bien compris en quoi consistait le choc d'offre censé faire baisser l'impôt sur les sociétés – peut-être pourrez-vous me l'expliquer.

Vous faites mention dans votre rapport d'un taux objectif de 25 %. Pensez-vous qu'il s'agisse du bon taux pour la France, compte tenu de ce qui se passe ailleurs ?

Par ailleurs, si je comprends bien l'intérêt d'un taux unique, présentant une grande simplicité d'application, il y a tout de même entre 600 000 et 700 000 entreprises qui se voient actuellement appliquer le taux réduit et passeraient donc de 15 % à 25 % si on supprimait celui-ci – ce qui ne serait certainement pas de nature à améliorer la confiance des entreprises dans un contexte économique déjà difficile. J'aimerais connaître votre position sur cet aspect à la fois technique et politique.

Je souhaite également revenir sur les préconisations de court terme, en particulier sur la convergence du taux de l'impôt sur les sociétés. Dans le rapport que vous nous avez présenté, le CPO remet en question la pertinence des taux d'imposition différenciés en fonction de la taille de l'entreprise. Or, il me semble qu'il existe en France une très forte concentration de la recherche et développement sur les très grandes entreprises – qui ont une grande propension à pratiquer l'optimisation fiscale. Par ailleurs, comme nous l'avait dit le président de la troisième chambre de la Cour des comptes lors de son audition par notre commission en septembre 2013, les PME et les entreprises de taille intermédiaire (ETI) n'ont pas les moyens de conduire des programmes de recherche. Dès lors, la remarque du CPO sur un objectif qui consisterait à redistribuer l'IS entre les entreprises me semble un peu décalée.

Le CPO se fonde également, pour prôner un taux d'IS qui ne tienne pas compte de la taille de l'entreprise, sur le taux de marge des entreprises et leur rentabilité financière nette, hors agriculture et services financiers, qui serait meilleur pour les petites entreprises que pour les grandes et très grandes. On parle ici du rapport entre l'excédent brut d'exploitation et la valeur ajoutée d'une part, et du rapport entre la capacité nette d'autofinancement et les capitaux propres d'autre part. Là encore, les dépenses fiscales en direction des grands groupes et leur capacité à optimiser, notamment via des prix de transfert, ne me semblent pas être prises en compte – ni d'ailleurs la réalité en termes d'emploi et de pratiques salariales, puisque d'après l'INSEE, en 2010, les TPE et les PME concentraient plus de 7 millions d'équivalents temps plein – et on sait que les salaires y sont en moyenne bien moins élevés, ce qui remet en cause la pertinence des notions de taux de marge et de rentabilité, alors que les grandes entreprises ne créent, elles, que 4,7 millions d'emplois.

C'est pourquoi ces notions de taux de marge et de rentabilité financière nette me semblent devoir être relativisées plutôt que de servir d'hypothèse de base dans le cadre d'une étude apparemment conçue à charge pour contrer la prétendue doxa qui voudrait donner de l'air, sans fondement, aux petites entreprises. Je vois toutefois avec satisfaction que le CPO se pose à plusieurs reprises la question de la méthodologie qui permet de réaliser des comparatifs satisfaisants entre catégories d'entreprises et entre pays : peut-être la réponse est-elle dans cette question de méthodologie.

Pour ce qui est de supprimer le taux réduit de l'impôt sur les sociétés, je veux d'abord dire que cela revient à fixer un plafond très bas. Cette idée est fondée sur des études du Trésor que j'ai toujours contestées, parce que la rentabilité calculée n'est pas la rentabilité. En effet, on additionne la rémunération du travail et la rémunération du capital de l'entrepreneur individuel – dans le cas d'une entreprise personnelle, et non d'une société. Par définition, on majore ainsi – souvent de façon très importante – le bénéfice, qui n'est pas seulement une rémunération du capital, mais aussi en partie une rémunération du travail.

Votre proposition numéro 1 consiste à « établir un cadre méthodologique rigoureux et consensuel pour procéder à des comparaisons de taux implicites d'imposition entre entreprises » : il faudrait peut-être commencer par là, car en réalité, vous trouverez une rentabilité très inférieure à celle que vous affichez si vous retirez la rémunération du travail de l'entrepreneur individuel – entre parenthèses, cela explique pourquoi bon nombre d'entreprises personnelles ont fini par se constituer en sociétés. Sur ce point, les cotisations sociales jouent un rôle bien plus important que l'IS, puisque le bénéfice mis en réserve n'est pas taxé, alors qu'il l'est dans l'entreprise personnelle : je me bats en vain depuis vingt-cinq ans pour faire reconnaître que le fait de ne pas avoir réformé le régime de l'IS comme on a réformé celui de l'impôt sur le revenu pour les entrepreneurs individuels est à l'origine d'une rupture d'égalité – que vous ne mentionnez pas dans votre rapport, ce que je déplore.

En ce qui concerne la déductibilité des charges financières, je trouve que votre rapport ne va pas au fond des choses en n'expliquant pas quel est le fondement de la non-déductibilité de tout ou partie des charges d'intérêts. En micro-économie, certains affirment qu'il faut mettre fin à la déductibilité au-delà d'un certain niveau d'endettement, par exemple au-delà du rapport d'un sur un : tant que les capitaux propres sont supérieurs à 50 % des capitaux permanents, c'est déductible intégralement, au-delà ça ne l'est plus – ceci afin de renforcer les fonds propres de l'entreprise.

Ce que je crains dans la directive ATA en son état actuel, c'est que les plafonnements et autres mesures qu'elle vise à mettre en oeuvre ne soient que du bricolage sans fondement économique. Quelle est votre analyse sur ce point ? En d'autres termes, quel est selon vous le fondement économique de la non-déductibilité de tout ou partie des charges financières ?

Vous avez soulevé le problème du régime de la propriété intellectuelle, qui intéresse la commission des finances, puisqu'il semble que le Gouvernement soit questionné sur ce régime qui serait, paraît-il, l'un des plus favorables de l'Union : la propriété intellectuelle bénéficie en effet d'un taux d'imposition hyper-réduit à 15 %. Sans être un sujet majeur, cette question n'est pas sans importance, car elle a une incidence en matière d'optimisation fiscale. Qu'en pensez-vous ?

Enfin, sur la recommandation du CPO relative à la négociation des directives ACIS et ACCIS, il me semble qu'il faut négocier à la fois une tunnélisation des taux et une harmonisation des assiettes.

Si j'en crois Les Échos, pour investir dans le Michigan au lieu de construire une nouvelle usine au Mexique, le président de Ford aurait obtenu l'assurance que sa société serait imposée au taux de 15 % et non plus de 38 %. Est-ce vrai ?

Merci, monsieur le président Migaud, pour cet exposé.

Examinant les différents soldes intermédiaires de gestion, vous considérez qu'il serait intéressant de retenir, comme assiette, non l'excédent brut d'exploitation (EBE), car cela pénaliserait l'investissement – les amortissements ne seraient pas déduits de la base imposable – mais le résultat d'exploitation, qui ne présente pas cet inconvénient. Cela permettrait aussi de neutraliser l'effet des éléments financiers, lesquels sont pris en compte en aval de ce solde intermédiaire de gestion. Vous terminez votre développement en indiquant que « s'il s'agit d'une hypothèse intéressante à étudier, cette approche ne s'inscrit pas, dans l'immédiat, dans la démarche conduite par ailleurs par la Commission européenne ». Qu'en est-il au niveau national ? Est-ce une piste à explorer ?

Quid, par ailleurs, de la gestion des déficits ? La proportion d'entreprises déficitaires est de 24 %, ce qui est tout de même relativement important. Les autres pays offrent-ils comme la France des possibilités de report en avant et en arrière des déficits ? Si autant d'entreprises sont concernées, ce n'est pas neutre.

Monsieur le président, je voudrais vous interroger sur le CICE. Vous avez évoqué le CIR en nous disant que risquait d'être mis en place, dans le cadre de la directive ACCIS, un traitement fiscal des dépenses de recherche et d'innovation. Je m'interroge pour ma part sur le CICE. En régime de croisière, il représente 22 ou 23 milliards d'euros, alors que l'IS ne rapporte plus qu'un peu plus de 30 milliards d'euros. Le fait d'imputer ce crédit d'impôt sur l'IS aboutira au paradoxe d'un IS finalement très peu élevé en France : en réalité, si nous rapportons le produit net de l'IS au PIB, nous parvenons à un taux très inférieur à celui constaté dans les autres pays. J'aimerais votre avis sur les questions que cela pose.

Nous nous sommes doutés que vous nous interrogeriez sur le taux réduit, d'autant que vous avez conforté ce dispositif dans le cadre de la dernière loi de finances initiale. Nous avons donc nous-mêmes souhaité approfondir la question, et nous pouvons, madame la rapporteure générale, ne pas être d'accord. Pour ma part, je ne considère pas que le nombre fasse démonstration. Le nombre de pays qui appliquent un taux réduit ne rend pas forcément pertinents les arguments qui fondent celui-ci, d'autant qu'un grand nombre d'entreprises ne paient pas l'IS – j'ai rappelé un certain nombre de chiffres. Cela m'amène d'ailleurs à répondre à votre observation selon laquelle nous avons exclu beaucoup d'entreprises de nos tableaux et graphiques : si 51 % des entreprises sont assujetties à l'IS, elles ne sont pas 51 % à le payer, car beaucoup ne dégagent pas les bénéfices qui le justifieraient ; par ailleurs, de nombreuses entreprises sont imposées à l'IR.

Je rappelle également que les entreprises qui bénéficient du taux réduit n'en bénéficient que sur une fraction limitée de leurs bénéfices. Lorsque vous aurez à vous interroger, de ce point de vue, sur les avantages et les inconvénients d'une réforme pour les entreprises, mesurez aussi l'intérêt d'une baisse du taux normal d'IS : si le taux réduit est supprimé tandis que le taux normal baisse, l'impôt payé sur une fraction des bénéfices peut augmenter, tandis que celui payé sur une autre fraction diminue.

Pardonnez-moi, mais je n'ai pas parlé d'entreprises : je citais des pays entiers, avec toutes leurs entreprises, celles dont les résultats nets sont positifs et les autres.

Quant au second point, je disais que les statistiques de la Banque de France ne retenaient que les PME dont le chiffre d'affaires est supérieur à 750 000 euros, indépendamment de leur résultat net. Vous ne répondez donc pas à mon propos.

Ma réponse visait à vous expliquer comment nous avons raisonné et de quelle manière nous avons examiné la pertinence du taux réduit.

Je constate aussi que les grands pays qui ont diminué, récemment, leur taux d'IS ont, pour la plupart, supprimé leur taux réduit. Cela montre bien que l'on peut s'interroger sur la pertinence du maintien d'un taux réduit dès lors que le taux normal baisse, d'autant que ce taux réduit a longtemps été justifié par des calculs selon lesquels, en termes de taux effectif payé, les petites et les moyennes entreprises étaient défavorisées par rapport aux grandes. Or on s'aperçoit que la réalité est aujourd'hui différente. Il est donc intéressant de s'interroger sur le maintien du taux réduit, même si le sujet est sensible, comme tout ce qui touche aux petites et aux moyennes entreprises. L'Allemagne, souvent présentée, d'ailleurs, comme un modèle en ce qui concerne les PME, n'a pas de taux réduit – il est vrai que comparaison n'est pas toujours raison et qu'environ 80 % des entreprises allemandes sont imposées à l'IR.

Un taux de 25 % nous est effectivement apparu comme la bonne cible ; vous pourrez vous reporter à un certain nombre de tableaux du rapport. Il correspond à la moyenne européenne, et au niveau souhaitable si l'on retient surtout des pays qui nous sont comparables – une moyenne incluant Malte n'est pas forcément la référence la plus pertinente. Il ne s'agit pas se lancer dans une course effrénée au moins-disant fiscal, car il y aura toujours des pays qui pourront réduire plus nettement leurs taux. Par ailleurs, le taux d'IS n'est pas obligatoirement le seul critère retenu pour établir ses activités dans un pays, ni l'IS le seul impôt payé par les entreprises.

Florian Colas complétera ma réponse sur le taux réduit, et le président Lefas pourra répondre plus précisément aux autres questions posées.

D'après notre décompte, ce sont dix pays de l'OCDE sur trente-quatre qui appliquent un taux réduit à certaines catégories d'entreprises, soit un petit tiers. Certes, cela ne démontre pas que cette solution n'est pas pertinente, mais les deux tiers des pays membres ont choisi de ne pas en appliquer. En outre, au cours des dernières années, la tendance a plutôt été à l'abandon de ces taux réduits, souvent dans le cadre de réforme consistant à abaisser le taux normal d'IS. Ce fut notamment le cas en Allemagne et au Royaume-Uni.

Il y a différentes façons de mesurer la rentabilité ou la « capacité contributive » des entreprises. Il y a effectivement des graphiques de rentabilité pure, mais il faut prendre des seuils. Nous avons retenu les chiffres de la Banque de France. Il y a aussi les taux implicites, et nous avons bien montré que l'écart entre les taux implicites des grandes entreprises et ceux des PME s'était fortement réduit au cours des dernières années.

Par ailleurs, dans ce débat, on oublie tout le temps la catégorie des ETI. Or ce sont les plus mal loties, car elles ne bénéficient pas du taux réduit, qui ne s'applique que dans la limite de 38 120 euros de bénéfice imposable, et seulement pour les entreprises dont le chiffre d'affaires est inférieur à 7,63 millions d'euros.

On dit souvent que le tissu français des ETI est insuffisamment développé et que les entreprises ne croissent pas suffisamment. En Allemagne, un seul taux s'applique à tout le monde, et nous envions à ce pays son tissu d'ETI. N'oublions donc pas, dans ce débat, que les ETI forment, entre les PME et les grands groupes, une catégorie d'entreprises dont le taux implicite d'imposition est le plus élevé.

Par ailleurs, parmi les entreprises qui bénéficient aujourd'hui du taux à 15 %, ne seront perdantes, en cas de réforme, que celles dont les bénéfices s'arrêtent au seuil de 38 120 euros : le taux réduit s'applique effectivement à l'ensemble de leurs bénéfices. En revanche, si leurs bénéfices sont supérieurs à 38 120 euros, la baisse du taux normal leur profitera et pourra compenser l'effet de la suppression du taux réduit. Les entreprises qui bénéficient du taux réduit ne pâtiront donc pas nécessairement de sa suppression si celle-ci s'inscrit dans une réforme d'ensemble du taux d'IS.

Il faut bien avoir à l'esprit, lorsqu'il s'agit de comparer la France à ses partenaires, que ceux qui ont procédé à des baisses d'IS, notamment, récemment, l'Espagne et le Royaume-Uni, ont supprimé le taux réduit ; c'est un point tout à fait essentiel. Par ailleurs, le graphique n° 18, en page 123 du rapport, montre nettement l'effet de seuil induit par l'application d'un taux réduit d'imposition. Cela fait réfléchir.

Vous avez légiféré, il n'y a pas si longtemps, mesdames et messieurs les députés, sur la déductibilité des charges financières, à propos de laquelle nous interroge M. de Courson. Incontestablement, le sujet est très présent dans les débats internationaux, notamment depuis que le FMI souligne – c'est surtout depuis l'année 2009 – que le maintien de systèmes de déductibilité sans limite des charges financières présente des inconvénients supérieurs à ses avantages : il contribue à un biais en faveur de la dette et ainsi à la hausse de l'endettement mondial, dont le niveau était déjà élevé. Comment cela fonctionne-t-il ? Si une entreprise se finance par la dette, le coût de ce financement, c'est-à-dire les intérêts d'emprunt, est déduit du calcul de l'impôt au même titre que toutes les charges. Si elle se finance au contraire par une augmentation de capital, le coût de ce financement, c'est-à-dire les dividendes versés aux actionnaires, ne sort pas, lui, de l'assiette de l'impôt. Il est donc clair qu'une forte pression s'exerce, dans le débat européen, en faveur d'un encadrement de la déductibilité des charges financières, que ce soit dans le cadre de la directive ATA, que vous aurez à transposer au plus tard en 2018, ou dans celui de la proposition de directive ACIS, sur l'assiette commune.

Le débat sur les revenus issus de la propriété intellectuelle a effectivement été relancé, récemment, par l'un des représentants de l'OCDE à Paris, M. Pascal Saint-Amans, que le CPO a d'ailleurs auditionné. Il est avéré que la France dispose d'un dispositif dérogatoire d'imposition des revenus tirés de la propriété intellectuelle, ce qu'on appelle la patent box ; nous le commentons dans notre rapport. Selon l'approche « nexus » prônée par l'OCDE, il faut un lien entre les bénéfices fiscaux récupérés d'un tel régime et les dépenses de recherche et développement engagées par le contribuable bénéficiaire. Le rapport final 2015 de l'OCDE, intitulé « Lutter plus efficacement contre les pratiques fiscales dommageables, en prenant en compte la transparence et la substance », pointe explicitement le fait que le régime français n'est pas conforme à cette approche. Un certain nombre de pays européens ont récemment pris, pour leur part, des mesures qui vont dans le sens des préconisations de l'OCDE – et de la proposition de directive ACIS. Ainsi, le Luxembourg a supprimé son régime de propriété intellectuelle, l'Espagne a adapté le régime des brevets en instaurant un plafonnement, sous la forme d'un ratio tenant compte de la participation effective de l'entité au développement des actifs, et le parlement néerlandais a approuvé, dans le cadre d'un plan fiscal pour l'année 2017, des dispositions visant à limiter la part des profits éligibles au taux de 5 % pour la recherche et l'innovation réalisées par des entreprises liées, mais l'Italie et l'Irlande ont aussi pris des dispositions qui vont dans le sens des préceptes de l'OCDE. La question est donc de savoir si le système dérogatoire français sera maintenu, sachant qu'il représente aujourd'hui une dépense fiscale de 250 millions d'euros en valeur 2015. Évidemment, seule une fraction de ce montant serait susceptible de se traduire par un surcroît de recettes d'IS.

En ce qui concerne la négociation ACCIS, nous recommandons effectivement qu'il y ait une stratégie française. Il appartient au Gouvernement et au Parlement d'en débattre. L'intérêt bien compris de la France, c'est une harmonisation de l'assiette, mais alors la comparaison montre un problème de taux, à moins que nous ne passions de manière un peu mécanique à la deuxième phase, c'est-à-dire l'adoption de la directive ACCIS et l'assiette consolidée, avec une répartition entre pays membres de l'assiette fiscale en fonction d'agrégats macroéconomiques. Il est vraisemblable que le passage à cette deuxième phase n'ira pas sans difficultés ; c'est d'ailleurs pour cette raison qu'il y a deux propositions de directive, alors qu'en 2011 ou 2012 il n'y en avait qu'une. Il importe donc de mettre en avant, dès le stade de la négociation de la première proposition de directive, ACIS, la problématique de la convergence, avec un tunnel de taux. Voilà la logique de la démarche.

Une solution ne serait-elle pas de faire un système ACCIS uniquement dans les secteurs de grande fragilité au regard de la territorialisation des activités ? Depuis des années, nous discutons, en commission des finances, de Google, d'Airbnb, etc., mais nous ne parviendrons à rien dans un cadre national. Serait-il possible les grands États se mettent d'accord sur un « ACCIS sectoriel » ? Il s'agirait d'essayer d'éviter la non-imposition, ou la quasi-non-imposition, de certaines activités.

En somme, vous proposez, monsieur le député, une approche ciblée sur l'économie numérique, et, effectivement, quand il est question de lutte contre l'optimisation, c'est surtout à elle que l'on pense. Cependant, ce serait peut-être une approche un peu restrictive, car le problème est plus vaste.

Par ailleurs, malgré tout, dans cette deuxième phase qui vise à l'agrégation des profits à l'échelle européenne et à leur répartition selon une clef objective, l'ACCIS résout complètement le problème, au moins entre pays européens – évidemment, si les entreprises du numérique arrivent à évacuer leurs profits de tout pays européen... Si Apple ou Google parvient aujourd'hui à localiser tous ses profits en Irlande, lorsque s'appliquera l'ACCIS, ses profits seront globalisés à l'échelle de l'Union européenne et les résultats imposables consolidés seraient répartis entre les pays membres, via une clef. Il me semble que nous suivons aujourd'hui une approche globale qui ne se cantonne pas à un secteur au motif de difficultés rencontrées actuellement, avec certaines entreprises, dans certains secteurs ; si nous le faisions, nous risquerions de figer une situation évolutive. C'est en tout cas la réponse que nous pouvons faire aujourd'hui. Ce projet de consolidation des profits et de redistribution par une clef objective, c'est vraiment la valeur ajoutée de la proposition de la Commission européenne dans la lutte contre l'optimisation fiscale entre pays membres de l'Union européenne, et c'est vraiment ce qui ferait, pour la France, l'intérêt de la mise en oeuvre de cette directive.

Je ne comprends pas comment on peut exprimer un taux d'impôt sur les sociétés en fonction de la valeur ajoutée. Or c'est ce qui apparaît dans l'un des tableaux qui ont été projetés à l'appui de votre propos, monsieur le président du Conseil des prélèvements obligatoires. L'impôt sur les sociétés se rapporte pourtant au résultat net !

Dans ce tableau présentant la « moyenne des taux d'IS pondérée (en fonction de la valeur ajoutée du secteur privé) ou non, au sein de l'Union européenne », c'est la pondération qui se fait en fonction de la valeur ajoutée, ce n'est pas le taux qui s'applique à la valeur ajoutée.

J'en viens à une question que je n'avais pas posée tout à l'heure. Les comparaisons, par taille d'entreprise ou autre, ont-elles vraiment un sens si ne sont considérées que les entreprises à l'IS ? Une part importante des entreprises, tant en Allemagne qu'en France, est soumise non à l'IS mais à l'IR. Ne vaudrait-il pas mieux se demander quel résultat net est issu d'un euro de valeur ajoutée et à quelle hauteur il est taxé ? Cela n'aurait-il pas plus de sens que des comparaisons dont le périmètre est restreint aux entreprises au régime de l'IS, ce qui fait qu'on manque quand même beaucoup de choses ? À titre d'exemple, les entreprises soumises à l'IR bénéficient du CICE à hauteur de 800 millions d'euros : ce n'est pas totalement négligeable !

Par ailleurs, je maintiens que ce sont quatorze pays membres de l'OCDE sur trente-quatre qui appliquent un taux réduit d'IS sur une partie du résultat imposable. Je vous donne un exemplaire de la liste, qui figure en pages 44 et 45 du dernier rapport de l'OCDE.

Nous pouvons tout à fait partager votre raisonnement sur l'IR, qui n'était pas dans le champ de notre étude. Nous nous sommes limités à l'IS, mais, j'en conviens, pour entrer vraiment dans le sujet que vous évoquez, il faudrait aller plus loin, faire des comparaisons.

Quant à la liste de pays appliquant un taux réduit que vous nous communiquez, elle est tirée d'une étude datée de 2015...

Les reports en avant et arrière faisaient l'un des avantages du système français, mais cet avantage a été sensiblement rogné. Aller plus loin encore pourrait financer en partie la baisse du taux de l'impôt, mais nous ne traitons pas ce point en tant que tel. Chaque fois que nous raisonnons sur les taux d'imposition implicites, c'est hors crédits d'impôt et hors reports. Le système français reste relativement avantageux, mais il a perdu son avantage comparatif intrinsèque dans des proportions relativement importantes. C'est d'ailleurs l'une des raisons qui expliquent la convergence des taux implicites d'imposition respectifs des PME et des grandes entreprises.

En ce qui concerne la liste que vous nous communiquez, madame la rapporteure générale, il faudra vérifier, mais la première réponse que je peux vous faire est qu'il porte manifestement sur la situation qui prévalait en 2014. Notre propre source porte sur la situation de 2015. Cela explique peut-être que les données ne soient pas les mêmes.

Oui, c'est le dernier rapport en ligne, publié en 2015, qui porte sur la situation de 2014. Notre source porte a priori sur la situation de 2015, mais nous ferons les vérifications nécessaires.

La question des années de référence est un vrai problème sur une matière qui évolue très vite.

Je ne suis pas en mesure de répondre à la question du député Rodet. La Cour des comptes n'ayant pas de ligne directe avec la présidence des États-Unis, nous ne pouvons savoir quel taux sera effectivement appliqué à Ford ! L'un des projets annoncés du nouveau président des États-Unis est de réduire l'impôt sur les sociétés, mais il est encore difficile de dire quelle sera l'ampleur de cette réduction.

M. le président Carrez nous interrogeait sur les crédits d'impôt en vigueur en France, tels le CIR et le CICE. Effectivement, la question se pose. La France a eu bien plus tendance à proposer réductions et crédits d'impôt que les autres pays. C'est d'ailleurs pourquoi il est difficile aux décideurs envisageant d'investir dans notre pays d'appréhender les implications de leur choix. Il serait tout à fait pertinent de sortir de ce système. Ce serait effectivement le taux d'imposition qui compterait, et la baisse de celui-ci pourrait éventuellement être financée par la réduction de certains de ces dispositifs. Cependant, c'est là une décision politique, comme l'a rappelé tout à l'heure le président Migaud, et le financement d'une telle réforme suppose des arbitrages.

Effectivement, aujourd'hui, avec le CIR, notre régime est très avantageux par rapport à la proposition de directive ACIS. Comment le préserver, dans la mesure où sa mise en place a entraîné des décisions de création ou de retour de centres de recherche ? C'est un enjeu de la négociation. Ce sujet doit donc être manié avec beaucoup de précautions. Il faut examiner cela dans la durée. La super-déduction est sensiblement moins avantageuse que l'actuel CIR, mais il peut y avoir des moyens de faire autrement, peut-être, notamment, par une baisse des charges applicables à la rémunération des chercheurs.

Mme Louwagie nous a interrogés sur l'EBE.

Il s'agirait de remonter dans le compte de résultat pour parvenir à une assiette plus large et moins manipulable. De ce point de vue, la valeur ajoutée serait l'assiette la moins manipulable, mais alors l'impôt serait complètement détaché de ce que nous cherchons à taxer, c'est-à-dire la création de richesses de l'entreprise. Il faut vraiment faire un arbitrage entre les deux.

Retenir l'EBE serait-il plus intéressant que retenir le résultat net ? D'un point de vue économique, il y a des avantages et des inconvénients. L'avantage, c'est qu'il y a moins de possibilités d'optimisation. L'inconvénient, c'est qu'on ne peut alors déduire de l'impôt les amortissements, conséquences de l'investissement ; ainsi, l'investissement serait pénalisé. Par ailleurs, tous les produits financiers ne seraient pas pris en compte. Avec une telle assiette, l'IS s'appliquerait donc très mal au secteur financier, qui représente tout de même 25 % à 30 % de son produit ; il faudrait donc un mode de taxation spécifique pour le secteur financier. Arbitrer en faveur de l'EBE ne serait donc pas forcément avantageux.

Il faut par ailleurs prendre en compte les standards internationaux. L'EBE n'est pas un standard d'assiette taxable ailleurs dans le monde. Cela mettrait donc la France dans une position difficilement comparable, et difficilement compréhensible.

Merci, madame, messieurs. Chacun d'entre nous lira avec attention ce rapport pour déterminer s'il faut conserver des taux différenciés.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mardi 31 janvier 2017 à 16 heures 15

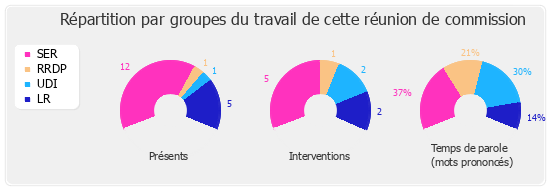

Présents. - M. Dominique Baert, M. Jean-Claude Buisine, M. Gilles Carrez, M. Romain Colas, M. Charles de Courson, M. Jean-Louis Dumont, M. Jean-Louis Gagnaire, M. Joël Giraud, M. Marc Goua, M. Dominique Lefebvre, Mme Véronique Louwagie, M. Pierre-Alain Muet, M. Patrick Ollier, M. Jacques Pélissard, Mme Christine Pires Beaune, Mme Valérie Rabault, M. Alain Rodet, M. Michel Vergnier, M. Éric Woerth

Excusés. - Mme Karine Berger, M. Alain Claeys, Mme Marie-Christine Dalloz, M. Olivier Dassault, M. Henri Emmanuelli, M. Hervé Mariton, Mme Claudine Schmid