Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 14 mai 2014 à 11h45

La réunion

La Commission examine la proposition de loi relative à la modulation des contributions des entreprises (n° 1874)

À l'image d'autres pays européens, la France a engagé depuis plus d'une décennie une baisse du montant des contributions, tant sociales que fiscales, des entreprises. Après l'exonération de 22 milliards d'euros, intervenue en 2003, des cotisations employeurs sur les salaires inférieurs à 1,6 SMIC, et les 6 milliards de baisse de la taxe professionnelle – TP –, les entreprises ont obtenu, comme suite au rapport Gallois, la mise en place du crédit d'impôt pour la compétitivité et l'emploi – CICE –, qui représente 20 milliards d'euros par an en année pleine.

L'évaluation des différentes mesures mises en place depuis la création en 1993 de la première exonération des cotisations sociales patronales sur les bas salaires montre les limites des politiques de baisse du coût du travail sur la création d'emplois et la compétitivité.

Le dispositif de 1993, qui prévoyait une exonération des cotisations familiales patronales pour les salaires allant jusqu'à 1,1 SMIC, aurait créé ou conservé entre 150 000 et 460 000 emplois en cinq ans. L'allégement Fillon de 2003 aurait créé ou sauvegardé entre 250 0000 et 500 000 emplois en cinq ans.

Si toutes les études constatent un effet positif de ces mesures sur l'emploi, elles pointent également des effets indésirables : un tassement des salaires au voisinage du SMIC – le fameux effet de « trappe à bas salaires » –, une création d'emplois mal rémunérés et précaires, un coût très élevé pour les finances publiques.

Les 22 milliards d'euros d'allégements de cotisations sur les bas et moyens salaires représentaient en 2010 un coût annuel par emploi créé ou sauvegardé de 75 000 euros, soit un montant bien supérieur au coût des emplois aidés, estimé à environ 10 000 euros par contrat conclu dans le secteur non marchand et à 7 000 euros pour les aides à l'emploi dans le secteur marchand. Un constat analogue peut être fait s'agissant du CICE : l'Observatoire français des conjonctures économiques a évalué l'effet sur cinq ans du dispositif à 150 000 emplois créés pour un coût annuel de 20 milliards d'euros à compter de 2014, soit 130 000 euros par an et par emploi.

Il est légitime de s'interroger sur la pertinence de ces dispositifs, surtout quand les diminutions sont instaurées sans contreparties, ce qui est le cas pour le CICE. L'argument de la compétitivité est discutable, car on néglige dans le calcul d'autres éléments qu'il faudrait prendre en compte, comme le coût du capital et l'innovation.

Si l'objectif est de renforcer les marges des entreprises industrielles, il est hasardeux d'affirmer que les entreprises utiliseront ces marges pour investir en France ou se consacrer à la recherche et développement. Pourquoi le feraient-elles, dans un contexte d'atonie de la demande, aggravé par les effets dépressifs des mesures annoncées, qui pèseront sur la demande des ménages comme sur la commande publique ?

Dans une situation qui, à l'échelle de la zone euro, rend impossible les ajustements monétaires, la tentation est grande de faire du coût du travail l'unique variable d'ajustement et de se lancer dans une course à la compétitivité-coût en faisant simultanément pression sur les dépenses publiques et sur les salaires.

Au « Pacte de responsabilité », qui accentue la politique de baisse de coût du travail, la présente proposition de loi vise à substituer une nouvelle philosophie, fondée sur des prélèvements sociaux et fiscaux réorientés dans un cadre vertueux pour l'emploi, la formation et l'investissement productif.

La « course à l'échalote » vers un coût du travail toujours plus bas ne pourra être gagnée tant que se maintiendra la distorsion actuelle dans le partage de la valeur ajoutée. En quelques décennies, celui-ci s'est déplacé de près de 10 points de PIB du travail vers le capital et, à l'intérieur du capital, vers les dividendes et les intérêts bancaires. Au regard du PIB actuel, 200 milliards d'euros ont basculé du facteur travail vers le facteur capital, sans que l'investissement productif progresse substantiellement.

La réforme des députés du Front de gauche suppose à la fois une rénovation de l'impôt sur les sociétés – IS –, la création d'un nouvel impôt territorial des entreprises et une évolution de la base de l'impôt sur la fortune – ISF.

Le texte présente un premier volet de mesures fiscales en proposant de substituer tout d'abord au taux normal unique de l'IS, qui tient trop peu compte de la capacité contributive des entreprises, une échelle instaurant une certaine progressivité. Nous souhaitons que les plus petites entreprises voient leur taux normal d'IS diminuer et que cet effort budgétaire soit compensé par un effort accru des plus grandes. Nous reprenons à notre compte un engagement de campagne du Président de la République, qui avait annoncé qu'il mettrait en place « trois taux d'imposition différents sur les sociétés : 35 % pour les grandes, 30 % pour les petites et moyennes, 15 % pour les plus petites ». Le Pacte de responsabilité prévoit que le taux normal sera réduit de 33,13 % à 28 % en 2020, mais nous regrettons que l'idée de taux différenciés ne soit pas mise en oeuvre.

L'article 1er est un article d'appel, qui vise à engager un débat constructif sur la contribution respective des différentes catégories d'entreprises. Cette préoccupation déborde largement les rangs du groupe GDR.

Le critère du chiffre d'affaires retenu dans le texte est certes imparfait, d'autant que le taux facial n'est qu'un aspect de l'enjeu. Il faut aussi se pencher sur l'assiette, l'efficacité et la pertinence des dispositifs d'exonération, comme des taux majorés ou réduits qui s'appliquent déjà à certains bénéfices.

Pour décourager les entreprises qui privilégient la logique de court terme des marchés au détriment de l'intérêt général, le deuxième article vise à majorer de 5 points le taux normal d'IS pour les sociétés reversant plus de 10 % de leurs bénéfices à leurs actionnaires sous forme de dividendes. Dans un article récent, l'économiste Christian Chavagneux a montré qu'en 2013, les distributions de dividendes opérées par les entreprises du CAC 40 ont crû de 6 %, alors même que leurs profits diminuaient de 8 %. Les quelque 39 milliards d'euros distribués représentaient 80 % de leurs profits. À la fin des années 1980, les entreprises non financières distribuaient environ 30 % de leurs bénéfices, contre près de 85 % en 2012. En trente ans, le taux de distribution n'a cessé de croître. Le montant des distributions représente désormais 2,6 fois celui des investissements, contre seulement la moitié au début des années 1980.

La modulation de l'IS en fonction de l'usage des bénéfices était un autre engagement de campagne du Président de la République, qui avait promis : « Une distinction sera faite entre les bénéfices réinvestis et ceux distribués aux actionnaires. » Rien – surtout pas l'orientation générale de la politique fiscale issue du Pacte de responsabilité et de solidarité – ne laisse augurer que cet engagement finira par être tenu.

L'article 3 propose de réexaminer la question de la déductibilité des charges financières. Celle-ci est le principal facteur expliquant l'écart entre le taux de taxation implicite des grandes entreprises, soit 24,9 %, et leur taux de taxation implicite théorique, qui est de 34,4 %. C'est également la première cause de l'écart entre le taux implicite de taxation des grandes entreprises et celui des PME, qui atteint 42,4 %. Combinée à d'autres dispositifs, la déductibilité des charges financières est potentiellement un facteur puissant d'optimisation fiscale.

L'article 23 de la loi de finances pour 2013 a ajouté aux règles anti-abus préexistantes un encadrement de portée générale, sous la forme d'un rabot. Une fraction des charges financières nettes – 15 % en 2013, puis 25 % à compter de 2014 – doit désormais être réintégrée au résultat imposable. Afin de préserver les PME, le rabot ne s'applique que lorsque le montant des charges financières nettes de l'entreprise excède 3 millions d'euros. Nous proposons de substituer à ce mécanisme un plafonnement inspiré du modèle allemand, à l'image de celui adopté par le Sénat fin 2011, dans le projet de loi de finances pour 2012.

La substitution de ce plafonnement au rabot actuel aurait au moins deux mérites. Elle augmenterait le rendement du dispositif pour le budget de l'État. S'appuyant sur des calculs de la direction générale des finances publiques – DGFIP –, le Conseil des prélèvements obligatoires – CPO –, dans son rapport de 2010, évalue le surplus de recettes fiscales à plus de 11 milliards sur trois ans, alors que le rabot existant ne rapporterait que 2 milliards par an. D'autre part, le dispositif proposé ne comporte pas, à la différence du droit existant, d'exceptions préjudiciables à son efficacité.

Si ce système ne rencontrait pas l'assentiment de la majorité, nous sommes tout disposés à envisager pour le futur une solution alternative en modifiant le droit existant dans ses modalités et non dans son principe. On pourrait par exemple supprimer les exceptions, sous réserve d'abaisser également le taux de 75 % à 50 %.

Le texte formule en second lieu des propositions relatives à la modulation des cotisations sociales. On pourrait instaurer, par la voie d'un dispositif sans doute imparfait, deux cotisations sociales additionnelles annuelles, assises sur la masse salariale et applicables aux sociétés immatriculées au registre du commerce et des sociétés.

Nous avons péché par excès de prévention à l'égard des règles de recevabilité financière, car la logique voudrait que nous proposions également une modulation à la baisse des cotisations sociales. Il s'agirait de moduler les cotisations des entreprises en fonction des choix que celles-ci opèrent dans la répartition des richesses. Les entreprises privilégiant la rémunération du capital sur celle du travail seraient soumises à deux cotisations additionnelles. L'une serait calculée en fonction de l'évolution du ratio de répartition des richesses de l'entreprise par rapport à l'évolution moyenne de ce ratio à l'échelle nationale. L'autre dépendrait de l'écart constaté avec les pratiques des autres entreprises du même secteur.

Ces propositions accroîtraient de façon pérenne les recettes de cotisations sociales au profit de l'emploi, des salaires et des qualifications, tout en faisant reculer les effarants gaspillages financiers actuels.

Les amendements déposés sur les articles nous permettront de débattre au fond.

Enfin, nous proposons, dans le cadre du changement d'architecture des prélèvements sociaux et fiscaux des entreprises, de revenir sur deux dispositifs emblématiques : le CICE et les allégements dits « Fillon ».

Je tiens à féliciter le rapporteur : en lisant ce texte, je me suis cru revenu trente ans en arrière. Philippe Herzog, économiste du parti communiste et auteur du fameux modèle français de prévision économique Zogol, avait un jour lancé l'idée de moduler les cotisations sociales en fonction de l'arbitrage réalisé par l'entreprise entre salaires et valeur ajoutée. Plus tard, alors que j'étais magistrat à la Cour des comptes, Pierre Bérégovoy m'avait commandé une étude secrète sur les effets de cette proposition, qui aurait évidemment créé une catastrophe historique.

Elle aurait pénalisé les activités capitalistiques, c'est-à-dire l'industrie, car l'intensité capitalistique d'une activité procède non d'un choix économique, mais d'une situation technologique. J'avais expliqué à Pierre Bérégovoy, dans le secret de son bureau, que la mesure n'aurait bénéficié qu'aux entreprises déficitaires. On aurait remboursé de l'argent à la sidérurgie, qui détruisait alors de la valeur, et lourdement taxé les entreprises qui gagnaient de l'argent, et étaient donc à même de créer de l'emploi ! La proposition de loi n'aurait pas d'autre effet : elle détruirait l'industrie, les entreprises les plus dynamiques et par conséquent l'emploi.

Pour le reste, la position du rapporteur se rapproche de celle des centristes, selon lesquels il faut baisser le taux actuel d'IS à 15 %, mais il serait hasardeux de le majorer pour les plus grandes car cela pénaliserait les groupes.

Le texte ouvre une réflexion intéressante, mais se trompe du tout au tout sur les réponses qu'il propose. J'ajoute qu'en France, contrairement à ce qui a été dit, la part des salaires n'a pas baissé dans la valeur ajoutée. Sur ce point, je vous renvoie aux annexes des différents projets de loi de finances. De toutes les démocraties, la France est la seule où le taux de rentabilité du capital soit aussi faible. C'est une des raisons de la dégradation de notre taux de croissance potentielle. Le Gouvernement s'en est rendu compte, puisque, à la faveur de la révolution idéologique qu'il vient d'opérer – et que je salue –, il songe à réduire sinon la rémunération des travailleurs, du moins la part du coût du travail dans la valeur ajoutée.

Voilà pourquoi je ne suis pas centriste : je suis incapable de soutenir l'article 1er du texte ! Moduler le taux de l'IS n'est pas une mauvaise idée, à condition que ce soit en fonction non du chiffre d'affaires, mais du taux de marge. Ce serait du moins une piste à explorer. En l'état, la proposition n'est pas acceptable.

Si le texte est utile à la réflexion, c'est uniquement au sens où il nous permet de cerner ce qui nous oppose. Dès lors que nous sommes dans une économie ouverte et mondialisée, nous ne pouvons approuver les mesures préconisées, qui rétracteraient l'activité.

Je soutiens les allégements sur les bas salaires, car, dans notre pays, le chômage concerne essentiellement les personnes faiblement qualifiées, qu'il convient de ramener vers l'emploi. Le CICE est intéressant à ce titre, à ceci près qu'il est moins efficient que ne le serait une remise importante des cotisations sur les bas salaires.

Enfin, un point suscite ma curiosité : dans les mesures complémentaires, je n'ai pas saisi pourquoi vous vouliez abroger l'article 244 quater C du code général des impôts et l'article L. 241-13 du code de la sécurité sociale.

Sur la forme, le texte constitue une entorse au principe du monopole fiscal des lois de finances. Certaines mesures trouveraient mieux leur place dans le projet de loi de finances rectificative, qui est d'ores et déjà annoncé.

Sur le fond, nous ne pouvons accepter des mesures qui vont à l'inverse de celles que nous avons mises en oeuvre depuis 2012. Si nous avons instauré le plafonnement des intérêts d'emprunt déductibles à 3 millions d'euros, évoqué à l'article 3, nous jugeons trop élevé le pourcentage de 30 % que vous préconisez.

Par ailleurs, nous souhaitons comme vous défendre les PME ou la lutte contre l'intérim ou le travail partiel, mais les mesures proposées ne correspondent pas à la diversité des situations concrètes. Ainsi, le travail partiel n'est pas toujours subi ; il répond parfois à la demande des salariés. Autant de raisons pour lesquelles nous ne voterons pas la proposition de loi.

Je remercie le groupe GDR de nous avoir proposé ce texte. Alors que, depuis 2012, nous avons multiplié les aides aux entreprises, comme le CICE ou le Pacte de responsabilité, nous devons aujourd'hui nous poser des questions, qui divisent profondément, en leur propre sein, les différentes formations de la gauche. Il s'agit de savoir non s'il faut aider les entreprises – beaucoup méritent de l'aide – mais où va l'argent. Si nous étions sûrs que leurs marges de manoeuvre n'iront pas grossir les dividendes, les salaires élevés ou servir à l'optimisation fiscale, nous serions plus à l'aise pour agir, car nous avons envie de soutenir le tissu économique. Je suis reconnaissant au rapporteur d'ouvrir le débat.

Un des problèmes que rencontre notre pays est l'insuffisance des fonds propres des entreprises, particulièrement des PME. On a déjà envisagé, sous le Gouvernement Bérégovoy, de faire varier le taux de l'IS en fonction de la part des résultats distribués ou laissés dans l'entreprise. Quand une exonération a été instaurée, on a vu fleurir créations et structurations d'entreprise, à l'origine d'une forte création d'emplois. L'idée méritait d'être retenue, même si je dois reconnaître qu'en lisant votre texte, j'ai eu l'impression qu'il ressemblait, plus encore qu'à une usine à gaz, à un véritable complexe gazier.

Je remercie à mon tour le rapporteur d'ouvrir le débat sur les exonérations et les aides aux entreprises. L'existence d'un salaire minimum a pour conséquence de resserrer l'éventail des salaires, ce qui pèse sur l'emploi. Cet effet peut cependant être totalement compensé par les exonérations de cotisations sur bas salaires, ce qui explique que la droite comme la gauche ont recouru à ce type de mesures.

Pour les autres exonérations, il faut tenir compte de la situation conjoncturelle et du secteur d'activité. Quand une entreprise est confrontée à la concurrence internationale, toute exonération est efficace, puisqu'elle crée de l'emploi et de l'investissement, ce qui favorise une politique d'offre. Mais 70 % de nos entreprises travaillent sur le marché intérieur, voire local. Dès lors, il faut examiner le mode de financement – impôt ou réduction de la dépense –, en s'assurant qu'il ne compromet pas le bénéfice escompté. Une mission d'information nous permettra d'approfondir le sujet.

Il existe dans plusieurs pays dont l'Allemagne une modulation de l'impôt sur les sociétés. C'est aussi le cas chez nous, dans une faible mesure, puisque les PME bénéficient d'un taux réduit sur la première fraction de leurs bénéfices. On peut étendre la mesure, mais n'allons pas trop loin. En économie, les dispositifs les plus simples et les plus stables sont souvent les plus efficaces.

Je remercie le groupe GDR de son initiative, même si je ne soutiens pas toutes les mesures du texte. Pierre-Alain Muet vient de rappeler que les 38 120 premiers euros de l'IS sont prélevés sur un taux de 15 %, quand les PME réalisent un chiffre d'affaires inférieur à 7,6 millions d'euros. On rendrait le dispositif plus lisible en l'étendant à toutes les PME, dont le chiffre d'affaires est inférieur à 50 millions d'euros.

Le travail du groupe GDR est intéressant, puisqu'il oblige à poser des questions globales et stratégiques. Voilà plus de vingt ans que notre pays a engagé une politique de réduction du coût du travail, liée aux bas salaires, particulièrement au SMIC. Les mesures se sont appliquées d'abord à 1,1 puis à 1,3, puis à 1,6 SMIC, pour un total d'un point de PIB, soit plus de 20 milliards. Le CICE, dont le bénéfice s'étend jusqu'aux salaires de 2,5 SMIC, coûte lui aussi 20 milliards. Dans le cadre du plan présenté par le Premier ministre, un effort supplémentaire, qui prévoit de baisser les cotisations sociales patronales pour les salaires proches du SMIC et allant jusqu'à 3,5 SMIC, représentera en brut une dizaine de milliards. Du côté des cotisations salariales, l'allégement sera de l'ordre de 2,5 milliards. Cette masse considérable – plus de 2,5 points de PIB –, visant à mettre en oeuvre une politique structurelle, ne risque-t-elle pas de spécialiser notre économie dans des activités traditionnelles peu rémunérées ou à faible valeur ajoutée ? Engageons des études sur le sujet et comparons notre situation à celle de l'Allemagne. Face à des politiques aussi constantes, massives et structurantes, sommes-nous certains d'aller dans la bonne direction ?

Monsieur de Courson, je connais Philippe Herzog depuis très longtemps, puisqu'il a été mon professeur à Nanterre. Si les mesures que nous préconisons risquent de détruire l'emploi industriel, reconnaissez au moins que celui-ci ne nous a pas attendus pour se contracter.

Depuis quelques années, la part des salaires dans la valeur ajoutée est stable, mais depuis 1983, celle-ci a diminué de 10 points au bénéfice du capital. Je ne nie pas que nous suivions la tendance des autres pays, mais c'est peut-être ce qui explique notre situation en termes de croissance comme de production. Les travaux de Thomas Piketty montrent bien ce retournement qui tend à favoriser une économie de la rente.

Nous avons réfléchi sur le taux plancher de 15 % quand nous avons examiné le PLF, au vu d'une étude, peut-être pas très fiable, tendant à montrer que les entreprises du CAC 40 payaient en moyenne 8 % d'IS. Nous proposons une modulation parce que nous craignons que le taux plancher ne devienne aussi le taux plafond.

À Jérôme Chartier, je précise que les articles 7 et 8 du texte visent à supprimer le CICE et les allégements Fillon, et non à les maintenir. La mesure doit cependant s'entendre en cohérence avec les autres mesures proposées.

Monsieur Fauré, je récuse l'argument selon lequel la proposition de loi représenterait une entorse au monopole fiscal. Un parlementaire peut fort bien déposer un texte intégrant des mesures sociales et fiscales.

Nous avons été tentés plusieurs fois, ces dernières années, de réserver le monopole des dispositions fiscales aux lois de finances, mais une décision du Conseil constitutionnel de 1984 signale que cet usage réduirait l'initiative parlementaire, puisque les lois de finances procèdent, par construction, de projets de loi.

La Ve République ne nous laisse déjà pas beaucoup de pouvoirs, surtout avec un calendrier inversé. Il faut tout de même nous en conserver quelques-uns.

Monsieur Alauzet, je vous remercie d'avoir rappelé le but du texte, qui est d'ouvrir un débat de fond sur l'efficacité des exonérations en termes d'emploi, de croissance et de formation. En 2010, un rapport du CPO a contesté que les niches sociales et fiscales aient un effet sur l'emploi. La réduction de la contribution des entreprises, que vient de décider le Gouvernement, doit se montrer plus efficace.

Enfin, monsieur Goua, je conviens que la modification du taux de contribution sociale et fiscale ne réglera pas tous les problèmes. Il revient aux banques, à la Banque publique d'investissement et à la politique de relance du crédit de relever les fonds propres, question que le texte n'aborde pas. Par ailleurs, je conviens que l'article 4 est compliqué, mais il offre du moins l'avantage de maintenir l'emploi public sous la responsabilité de la DGFIP. Il sera donc créateur d'emplois publics !

Le président a posé une question pertinente. Quand on compare la France et l'Allemagne, on constate que la première s'est toujours ajustée par des dévaluations – en d'autres termes par une baisse du salaire réel – et la seconde par des réévaluations. C'est ce qui explique que la France se soit spécialisée dans des produits où la concurrence par les prix joue beaucoup, et l'Allemagne dans ceux où la compétitivité-prix compte moins que la qualité et l'innovation. Ce qui est vrai pour les dévaluations et les réévaluations l'est aussi sur le plan fiscal. La France continue à se spécialiser dans des secteurs où joue la concurrence par les prix, et l'Allemagne dans le haut de gamme. L'histoire économique comparée de nos deux pays doit nous amener à réfléchir sur les allégements auxquels nous procédons, et dont nous ne mesurons pas toujours les effets.

Les décisions politiques ne sont pas toujours lisibles, alors que les entreprises doivent savoir calculer leur retour sur investissement. On ne gagnerait rien à modifier leur situation aujourd'hui, alors que des changements importants sont déjà intervenus ces dernières années.

Comment peut-on mettre sur le même plan les grandes surfaces, qui ne subissent pas la concurrence étrangère, et les entreprises qui se situent dans un marché mondialisé ? Ce n'est pas un hasard si des fortunes se sont construites très vite dans la grande distribution, qui se caractérise par une faible concurrence, des bas salaires et un travail haché. Peut-être faudrait-il rédiger des textes spécifiques à certains secteurs d'activité.

Monsieur Goua, les fonds propres des entreprises constituent un élément de compétitivité. La proposition de loi envisage l'activité économique à travers le prisme de la distribution de dividendes, et occulte toute la gestion, notamment la nécessité d'une fiscalité stable. On ne gère pas une entreprise d'une année sur l'autre. Dès lors que les programmes d'investissement s'amortissent sur la durée, tout changement fiscal entraîne une perturbation.

Le premier bénéficiaire du CICE est non l'industrie mais la grande distribution. Des artisans et des commerçants qui travaillent avec leurs conjoints ne peuvent pas y prétendre, contrairement à des personnes qui exercent une profession libérale et qui ont embauché leurs conjoints. Entre autres aberrations, La Poste en est le principal bénéficiaire, preuve que, malgré son nom, le dispositif ne soutient pas la compétitivité.

Depuis des années, la situation financière difficile de la protection sociale est mise en exergue, ce qui appelle des mesures pour moderniser son financement. De même, la situation des finances de l'État exige des mesures audacieuses contre la fraude et l'évasion fiscales. Il faut aussi réviser le barème de l'impôt des citoyens et des sociétés. Autant de mesures qui figuraient dans les engagements du Président de la République, tant pour récupérer des moyens financiers que pour corriger des inégalités intolérables entre les citoyens et entre les entreprises.

Tel est l'objectif du texte, qui propose des mesures fiscales guidées par un souci de justice et d'incitation. Nous proposons de distinguer quatre taux pour l'IS, en fonction de la taille de l'entreprise, exprimée en chiffre d'affaires. L'article 4 ajoute une modulation incitative, en fonction de l'utilisation que l'entreprise fait de ses moyens : investissement, formation, recherche, politique salariale. L'article 2 vise à instituer un taux majoré de l'IS pour les entreprises qui choisissent de reverser plus de 10 % de leur bénéfice imposable à leurs actionnaires.

Notre responsabilité collective est de veiller à ce que les entreprises vivent, travaillent et développent l'activité économique, tout en contribuant à l'épanouissement du pays. C'est toute la philosophie du texte, qui devrait, sinon faire consensus, du moins ouvrir une démarche partagée. Jusqu'à présent, les exonérations sociales n'ont pas produit les résultats attendus. Nous devons trouver d'autres modalités d'action pour atteindre nos objectifs.

La Commission en vient à l'examen des articles.

TITRE Ier

MESURES FISCALES

Article 1er : Modulation du taux normal de l'impôt sur les sociétés en fonction du chiffre d'affaires

La Commission rejette l'article 1er.

Article 2 : Majoration du taux normal de l'impôt sur les sociétés en cas de distribution de dividendes

La Commission examine l'amendement CF6 du rapporteur.

Il s'agit de corriger deux erreurs matérielles. Le taux que nous proposons de majorer est le taux normal de l'impôt sur les sociétés, et la majoration prévue est non de 5 % mais de 5 points. Je vous demande d'adopter l'amendement, sans préjuger de votre décision sur l'article.

La Commission adopte l'amendement CF6.

Elle rejette l'article 2 modifié.

Article 3 : Encadrement de la déductibilité des charges financières

La Commission examine l'amendement CF1 de M. Éric Alauzet.

Nous souhaitons remplacer l'actuel mécanisme de rabot – qui prévoit la réintégration de 25 % des charges financières nettes au bénéfice imposable – par un plafonnement à l'allemande, ne permettant la déduction des intérêts d'emprunt que dans la limite d'une fraction du résultat courant avant impôt. Cependant, pour éviter que ce plafonnement n'ait un effet procyclique, potentiellement préjudiciable aux entreprises en difficulté, nous proposons, d'une part, d'augmenter de 25 à 50 % le taux des charges financières nettes devant être réintégrées au bénéfice imposable et, d'autre part, de supprimer les exceptions au rabot, préjudiciables à son efficacité.

Le dispositif est différent de celui de la proposition de loi, même s'il s'agit dans les deux cas de limiter le volume des charges déductibles. Je m'en remets à la sagesse de la Commission, tout en proposant à Éric Alauzet que nous déposions ensemble l'amendement sur le projet de loi de finances rectificative qui sera examiné prochainement.

La Commission rejette l'amendement CF1.

Elle rejette l'article 3.

TITRE II

MESURES DE FINANCEMENT DYNAMIQUE DE LA PROTECTION SOCIALE

Article 4 : Création de cotisations sociales additionnelles

La Commission examine l'amendement CF7 du rapporteur.

L'amendement CF7 apporte une précision importante. Il propose de pondérer la somme de la masse salariale et des dépenses de formation en fonction du nombre de salariés.

La Commission adopte l'amendement CF7.

Elle adopte l'amendement CF8 du rapporteur, qui apporte une précision rédactionnelle.

Elle adopte l'amendement CF9 du rapporteur, qui est de cohérence.

Elle en vient à l'amendement CF2 de M. Éric Alauzet.

L'amendement ne vous surprendra pas de la part d'un écologiste. Il vise à inclure l'engagement des entreprises en faveur de la transition écologique dans les critères de modulation des cotisations ou du taux d'imposition. Au reste, je conviens qu'il n'est pas aisé de distinguer ce que recouvre la notion de transition écologique.

Je m'en remets à la sagesse de la Commission. Par principe, je suis favorable à la mesure – d'autant qu'elle favoriserait l'emploi public –, mais il faudrait mieux rédiger l'amendement, afin de le redéposer lors de la discussion du projet de loi de finances rectificative.

La Commission rejette l'amendement CF2.

Elle examine l'amendement CF10 du rapporteur.

L'amendement vise à garantir le mécanisme de comparaison dynamique, en cas de variation négative. En d'autres termes, si, au niveau de la nation, l'évolution du ratio moyen de la répartition des richesses des entreprises est négative – c'est-à-dire que la part de la masse salariale et des dépenses de formation dans la valeur ajoutée diminue –, et que le ratio d'une entreprise baisse à moindre proportion, ladite entreprise ne serait plus pénalisée.

La Commission rejette l'amendement CF10.

Puis elle rejette l'article 4 modifié.

Article 5 : Majoration des cotisations sociales en cas de recours excessif au temps partiel ou à l'intérim

La Commission adopte l'amendement CF 11 du rapporteur, qui est rédactionnel.

Elle rejette l'article 5 modifié.

Article 6 : Doublement du taux du forfait social

La Commission rejette l'article 6.

TITRE III

MESURES COMPLÉMENTAIRES

Article 7 : Suppression du crédit d'impôt pour la compétitivité et l'emploi

La Commission rejette l'article 7.

Après l'article 7

La Commission examine l'amendement CF3 de M. Éric Alauzet.

L'amendement reprend une proposition de Valérie Rabault. Il vise, quand les entreprises sont assujetties à l'impôt sur le revenu, à verser intégralement le CICE dans leurs comptes.

Chacun s'accorde sur le fait qu'il faut mieux contrôler l'utilisation du CICE, mais pourquoi viser uniquement les entreprises soumises à l'IR en négligeant celles soumises à l'IS ?

La Commission rejette l'amendement CF3.

Elle en vient à l'amendement CF4 de Mme Eva Sas.

Nous proposons de conditionner le versement du CICE. Il sera limité aux entreprises non condamnées pour fraude fiscale ou non-respect du droit du travail pendant les trois années précédant le versement du crédit d'impôt.

La Commission rejette l'amendement.

Article 8 : Suppression des allégements généraux de cotisations sociales

La Commission rejette l'article 8.

Après l'article 8

La Commission examine l'amendement CF5 de M. Éric Alauzet.

Il s'agit d'aligner le régime de déductibilité des charges logées dans des États et territoires non coopératifs sur celui des charges logées dans des États à fiscalité privilégiée.

La Commission rejette l'amendement CF5.

Article 9 : Article de gage

La Commission rejette l'article.

Tous les articles ayant été rejetés, la Commission n'a pas à se prononcer sur l'ensemble de la proposition de loi, qui est ainsi rejetée.

Je suis heureux que nous ayons ouvert un débat qui se prolongera lors de l'examen du projet de loi de finances rectificative ou dans le cadre de la mission d'information sur le CICE créée à l'initiative de la Conférence des présidents. Pour que, le 22 mai, nous puissions discuter sur le fond, c'est-à-dire examiner les articles et les amendements, j'en appelle à mes amis du groupe SRC, même s'il ne vote pas le texte in fine.

Informations relatives à la Commission

La Commission a procédé à la création d'une mission d'information sur la responsabilité sociale et les pratiques fiscales des multinationales du tabac (M. Jean-François Mancel, président ; M. Thomas Thévenoud, rapporteur).

Membres présents ou excusés

Commission des Finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 14 mai 2014 à 11 h 30

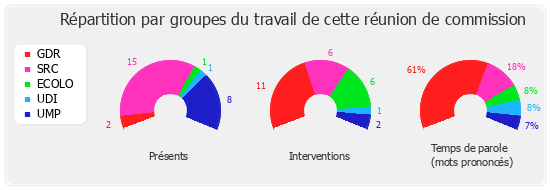

Présents. - M. Éric Alauzet, M. Étienne Blanc, M. Gilles Carrez, M. Jérôme Chartier, M. Charles de Courson, Mme Marie-Christine Dalloz, Mme Carole Delga, M. Henri Emmanuelli, M. Alain Fauré, M. Claude Goasguen, M. Marc Goua, M. Laurent Grandguillaume, Mme Arlette Grosskost, M. Régis Juanico, M. Jean-François Lamour, M. Dominique Lefebvre, M. Victorin Lurel, M. Jean-François Mancel, M. Pierre-Alain Muet, Mme Christine Pires Beaune, Mme Valérie Rabault, Mme Monique Rabin, M. Alain Rodet, M. Nicolas Sansu, M. Pascal Terrasse, M. Thomas Thévenoud

Excusés. - M. Guillaume Bachelay, M. Dominique Baert, Mme Karine Berger, M. Jean-Claude Fruteau, M. Patrick Lebreton, M. Thierry Robert, Mme Eva Sas, M. Michel Vergnier

Assistait également à la réunion. - Mme Jacqueline Fraysse