Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 6 avril 2016 à 16h00

La réunion

La commission entend M. Michel Sapin, ministre des finances et des comptes publics, et M. Christian Eckert, secrétaire d'État chargé du budget, sur le prélèvement à la source de l'impôt sur le revenu.

Chers collègues, M. le ministre des finances et des comptes publics et M. le secrétaire d'État chargé du budget ont souhaité nous exposer leur projet de mise en place de la retenue à la source.

Nous devons toutefois d'abord désigner un rapporteur pour avis sur le projet de loi relatif à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique. Vous m'excuserez si je résume ce titre en « Sapin 2 », car le « Sapin 1 » a laissé de bons souvenirs ; c'est une bonne loi, je le dis ici publiquement – peut-être y aura-t-il un « Sapin 3 » ? C'est la commission des lois qui en est saisie au fond, ce qui me paraît tout à fait normal, compte tenu de son contenu. Cependant, comme cela avait été le cas en 2013 pour l'examen du projet de loi relatif à la lutte contre la fraude fiscale et la grande délinquance économique et financière, la commission des lois, en accord avec notre commission et celle des affaires économiques, nous déléguera l'examen au fond de certains des articles. Autrement dit, notre rapporteur procédera à un examen complet et systématique des articles en question, et nos collègues membres de la commission des lois seront invités à déposer dans notre commission leurs amendements à ces articles. Ce dispositif, qui avait donné pleine satisfaction en 2013, nous paraît préférable à celui, très lourd, des commissions spéciales.

Contrairement à ce qui avait été envisagé dans un premier temps, le projet de loi ne comporte plus parmi ses objets la répression des abus de marché, qui est désormais l'objet d'une proposition de loi adoptée la semaine dernière en commission sur le rapport de Dominique Baert – je veux saluer la qualité de son travail, et celle des échanges que nous avons eus. Ne figurent plus non plus dans ce projet de loi les conditions du rapprochement de l'Agence française de développement (AFD) et de la Caisse des dépôts et consignations (CDC). Je serais heureux, monsieur le ministre des finances, d'entendre quelques mots d'explication à ce sujet dès cet après-midi.

Cependant, pas moins de dix-huit articles du projet de loi intéressent encore directement notre commission, qui portent sur le régime fiscal des micro-entreprises, la réforme de l'Institut d'émission des départements d'outre-mer (IEDOM), les pouvoirs de l'Autorité des marchés financiers (AMF) ou la réglementation des services financiers et des assurances. Il est envisagé que le texte soit examiné en séance publique au cours de la deuxième semaine de juin, de telle sorte que notre commission devrait se réunir à la fin du mois de mai pour l'examiner. Mais qu'en est-il du collectif dont j'avais compris que nous lui consacrerions la seconde quinzaine du mois de juin ? Peut-être nous donnerez-vous, monsieur le ministre, monsieur le secrétaire d'État, quelques informations nouvelles à ce sujet.

Toujours est-il que nous devons, dans l'immédiat, nommer un rapporteur pour avis sur ce texte. Nous avons reçu la candidature de notre collègue Romain Colas. Tout le monde est-il d'accord pour qu'il soit désigné ?... Il en est ainsi décidé.

Je remercie M. le ministre et M. le secrétaire d'État de nous présenter cet après-midi les travaux du Gouvernement sur la retenue à la source de l'impôt sur le revenu, dont la mise en oeuvre suscite un certain nombre de questions.

Le sujet avait suscité des débats à l'occasion de l'examen du projet de loi de finances pour 2016 et un article avait alors été adopté à l'initiative du Gouvernement. Le I de cet article 76 de la loi de finances initiale pour 2016 dispose que le Gouvernement devra présenter au Parlement, « au plus tard le 1er octobre 2016, les modalités de mise en oeuvre du prélèvement à la source de l'impôt sur le revenu à compter de 2018, en précisant les types de revenus concernés, le traitement des dépenses fiscales correspondant à l'année d'imposition annulée, en l'occurrence 2017, le coût de la réforme pour l'État, les tiers payeurs et, le cas échéant, les contribuables », ainsi que « les réformes alternatives au prélèvement à la source permettant de supprimer le décalage d'un an entre la perception des revenus et le paiement de l'impôt correspondant ». L'article précise par ailleurs que « la mise en oeuvre du prélèvement à la source respecte les principes de progressivité, de conjugalisation et de familialisation de l'impôt sur le revenu, par l'application du mécanisme de quotient conjugal et familial ».

Je vous donne tout d'abord quelques éléments sur le projet de loi relatif à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique, dit « Sapin 2 ». Bien entendu, l'Assemblée nationale s'organise librement, mais je trouve pertinentes les modalités que vous avez choisies. Le projet de loi comporte toute une série de dispositions qui intéressent le droit pénal, ou la procédure pénale, ce qui est de la compétence de la commission des lois, saisie au fond, mais également de très nombreuses dispositions qui concernent, disons, l'organisation financière, la sécurisation, l'incitation à l'utilisation d'un certain nombre de ressources financières, ce qui est évidemment de la compétence de votre commission. Sachez que je suis à votre disposition pour passer le temps que vous souhaiterez sur ces dispositions. Elles présentent un caractère assez « logique », puisqu'il s'agit d'inciter à une bonne utilisation de l'argent pour nourrir l'économie, mais aussi un côté un peu disparate, ce qui rend nécessaire un travail très approfondi.

Vous m'interrogez sur des dispositions qui ne figurent plus dans le projet lui-même. C'est l'avantage des avant-projets : ils permettent de repérer un certain nombre d'évolutions – il en fut ainsi pour d'autres textes, peut-être plus controversés que celui dont il est question.

Compte tenu de son expérience, M. Baert a une très bonne connaissance des questions de « sécurisation », si je puis dire, des marchés bancaires. Il sait aussi quelle peut être la capacité de travail d'une administration au mois d'août, et le Conseil constitutionnel a censuré tout le dispositif français de lutte contre les abus de marché et décidé qu'il ne s'appliquerait plus à partir du 1er septembre prochain. Même si le projet de loi est adopté définitivement avant la fin du mois de juillet, cela laisse très peu de temps pour mettre en oeuvre dans de bonnes conditions des dispositions fondamentales, dans de bonnes conditions. La proposition de loi de M. Baert est donc vraiment bienvenue, et je vous serais très reconnaissant de l'adopter dans des conditions qui permettent sa mise en oeuvre dans de bonnes conditions.

Quant au rapprochement – j'emploie ce substantif pour ne pas préjuger des conditions juridiques de la chose – entre la Caisse des dépôts et consignations et l'Agence française de développement, annoncé par le Président de la République, plusieurs modalités étaient envisageables. Certaines rendaient indispensables que soient prises des dispositions législatives, mais ce n'est pas le cas de celles finalement retenues. Nous avons effectivement opté pour un conventionnement entre la Caisse et l'Agence pour créer des synergies. Il peut être nécessaire de simplifier l'implantation territoriale des deux entités, mais aussi, compte tenu de leurs compétences respectives, de développer des synergies dans la mise en oeuvre d'un certain nombre de décisions. Quant à l'engagement pris par le Président de la République de doter l'AFD d'une capacité d'intervention de 2 milliards d'euros à l'horizon 2020, il sera tenu grâce à une recapitalisation de celle-ci, qui aura donc ainsi les moyens de lever des fonds supplémentaires. Tout cela ne nécessite aucune disposition législative. C'est pourquoi le projet de loi « Sapin 2 » ne comporte plus de volet consacré à ce rapprochement.

En termes de comptabilité maastrichtienne, cette recapitalisation pèse-t-elle sur nos finances publiques ?

Non, monsieur le président. Je suis à votre disposition pour vous donner tous les détails, mais disons d'emblée que, de ce point de vue, elle ne comptera pas ; ce n'est pas une recapitalisation sur fonds budgétaires.

Le projet de loi, je le répète, devra être adopté définitivement avant les vacances d'été. Le Gouvernement a souhaité accélérer la discussion de ce texte, car certaines de ses dispositions sont autant de réponses immédiates à un certain nombre de questions d'actualité de toutes natures, qui concernent par exemple la corruption, l'opacité ou la nécessaire protection des lanceurs d'alerte.

Ajoutez à cela le projet de loi défendu par Mme El Khomri et un autre, auquel le Gouvernement et de nombreux parlementaires attachent de l'importance et qui sera présenté par le ministre chargé de la jeunesse, et il n'y a plus de place, dans le calendrier parlementaire, pour l'examen d'un projet de loi de finances rectificative. Une loi de finances rectificative n'est au demeurant pas nécessaire pour mettre en oeuvre un certain nombre de décisions déjà annoncées, qu'il s'agisse du déploiement de crédits supplémentaires dans certains secteurs ou des économies sur lesquelles ces crédits supplémentaires sont gagés pour que le solde budgétaire reste inchangé. Les décrets d'avance nous offrent l'outil juridique pertinent.

En revanche, compte tenu de l'importance du passage au prélèvement à la source de l'impôt sur le revenu, compte tenu, aussi, de la complexité de sa mise en oeuvre, nous souhaitons que le contenu détaillé de cette réforme soit connu du Parlement à peu près à la période où nous pensions pouvoir vous en saisir, mesdames et messieurs les députés. Vous pourrez donc y travailler au mois de juin, après que le Conseil d'État aura examiné le texte et rendu son avis, et nous serons à votre disposition. Comme il comportera de nombreux articles, des dispositions assez « compactes », nous avons intérêt à y travailler le plus possible avant l'été, d'autant que nous pourrons avoir bien d'autres préoccupations lors de l'examen du projet de loi de finances pour 2017. Formellement, cette réforme en sera un élément, mais votre commission pourra l'examiner au mois de juin ou au mois de juillet. Cela ne change rien au calendrier de son élaboration par notre administration, une élaboration complexe, qui justifie des échanges, comme celui d'aujourd'hui, de nature à permettre de préciser le dispositif.

Vous-même l'avez dit, monsieur le président : par cette réforme, loin d'y déroger, nous mettons en oeuvre une volonté déjà affirmée par le Parlement. La date d'entrée en vigueur nous paraît devoir être le 1er janvier 2018, puisqu'il faut qu'un certain nombre de revenus et de dispositifs fiscaux de l'année 2017 soient connus. Il convient aussi que sa teneur soit connue de l'ensemble des acteurs dès le tout début de l'année 2017 ; je songe notamment aux modalités très concrètes de sa mise en oeuvre.

Le sujet n'est donc pas nouveau, et a pu être abordé sous des majorités différentes. L'un de mes prédécesseurs avait d'ailleurs déclaré qu'il suffisait d'appuyer sur un bouton pour que cette réforme puisse être mise en oeuvre. Je n'en suis pas absolument sûr, il faut beaucoup de préparation, mais il est certain que l'idée a pu être évoquée par les uns et les autres par-delà toute considération partisane. Il s'agit de parvenir à un impôt plus moderne et plus juste dans son recouvrement – j'y insiste : sont seules concernées les modalités de recouvrement de l'impôt sur le revenu, en aucun cas le calcul de cet impôt, qui n'est absolument pas modifié par cette réforme.

Un impôt moderne et juste, c'est d'abord un impôt qui s'adapte, en temps réel, aux changements de situation des contribuables. Je n'ai pas besoin d'y insister, nous connaissons tous la réalité quotidienne de nos concitoyens : l'impôt payé avec une année de décalage par rapport à la perception de leurs revenus leur pose une série de problèmes. Le jeune qui vient d'entrer sur le marché du travail reçoit l'année suivante une facture qu'il trouve toujours « salée », d'autant plus qu'il pouvait, l'année précédente, disposer de tous ses revenus et qu'il n'avait pas forcément calculé les montants à mettre de côté pour faire face à ses obligations fiscales. Le salarié qui arrête de travailler doit acquitter pendant un an une dette fiscale. Le retraité continue, la première année de sa retraite, à payer le même impôt que lorsqu'il était encore en activité. Le travailleur indépendant qui voit ses revenus diminuer ne voit son impôt corrigé en conséquence que bien trop tardivement. C'est à toutes ces situations anormales, et à bien d'autres, que nous souhaitons pouvoir mettre un terme, et ce ne sont pas des situations marginales. Dans leur très bon rapport sur la fiscalité des ménages, remis en 2014, MM. Lefebvre et Auvigne avaient démontré que ce sont chaque année environ 30 % des foyers fiscaux qui connaissent une baisse de leurs revenus par rapport à l'année précédente, et cette baisse est supérieure à 30 % pour environ 10 % d'entre eux. Chaque année, ce sont donc quasiment un tiers des foyers fiscaux qui peuvent pâtir de ce décalage ! Dans tous ces cas, le contribuable peut rencontrer des difficultés de trésorerie. S'il veut les anticiper, il doit constituer une épargne de précaution, dont il ne sait à l'avance si elle sera suffisante. Lorsque ces situations ne sont pas douloureuses, elles sont pour le moins inconfortables.

La réforme ne vise pas à modifier l'assiette de l'impôt ou sa répartition entre les contribuables, elle vise un objectif de justice, prolongeant en cela les mesures prises depuis le début de cette législature.

Un impôt moderne, c'est aussi un impôt le plus simple possible pour tout le monde. Christian Eckert développera cela plus longuement, mais nous proposons que, pour la très grande majorité des contribuables, dont le revenu est principalement constitué de traitements et de salaires, l'impôt soit prélevé par l'employeur. Pour le salarié, ce ne sera qu'une ligne de plus sur la fiche de paye. Il n'aura aucune démarche de paiement de l'impôt à faire, jusqu'à la déclaration de ses revenus.

Pour l'employeur, dont je veux bien considérer que le coeur de métier n'est pas de collecter des prélèvements obligatoires,…

…même s'il a déjà l'habitude de le faire, pour des montants considérables, nous veillerons à ce que le système soit aussi le plus simple possible.

L'administration fiscale, c'est très important, restera l'interlocuteur unique du contribuable. Cela garantit la confidentialité des données utilisée pour le calcul de l'impôt.

D'autre part, les modalités techniques de prélèvement emprunteront un canal extrêmement simple, celui de la déclaration sociale nominative (DSN), dont le chantier a été engagé bien avant celui de la retenue à la source. La DSN permettra, par un document unique et dématérialisé, de calculer et d'acquitter l'ensemble des cotisations sociales, et désormais, donc, l'impôt sur le revenu.

Certaines organisations professionnelles se sont interrogées sur la charge que représenterait le prélèvement de l'impôt par l'employeur. Nous sommes en train de l'évaluer le plus précisément possible, mais je pense qu'elle sera extrêmement faible. Le salaire net imposable est déjà connu de l'employeur aujourd'hui, il n'a pas besoin de le calculer, il figure sur chaque bulletin de paye. Cela ne nous empêchera pas d'être extrêmement vigilants. Nous rencontrons régulièrement des représentants des entreprises et des acteurs économiques pour examiner les différents aspects de cette réforme dans ses contours actuels.

Cet objectif de modernisation, nous le concilions avec les caractéristiques actuelles de l'impôt sur le revenu. Je le répète : nous voulons un impôt juste, donc progressif. Ainsi, la fiscalité des revenus du capital, alignée dès le début du quinquennat sur celle des revenus du travail, ne sera pas modifiée. Et nous conserverons, bien entendu, la progressivité de l'impôt sur le revenu, qui fonde la redistribution, l'administration fiscale transmettant au collecteur le taux moyen d'imposition du contribuable.

Un impôt juste, c'est aussi un impôt qui sait s'adapter à la situation des ménages, à leur situation conjugale tout d'abord. Le mécanisme du quotient familial est reconnu comme un élément puissant de notre politique familiale. Avec la retenue à la source, il sera conservé : l'impôt continuera à être calculé au niveau du foyer fiscal, qu'il s'agisse d'une personne seule, d'un couple avec ou sans enfants. Nous intégrerons également un dispositif permettant à chaque membre du couple d'être prélevé sur la base d'un taux différent, notamment en cas d'importants écarts de revenu. C'est un point important, car les couples peuvent s'organiser différemment. C'est donc le couple qui choisira l'application d'un taux moyen identique ou de taux différenciés en fonction des revenus de chacun.

Enfin l'impôt sur le revenu sert aussi à aider les contribuables dans des situations spécifiques, ou à les inciter à certains comportements. Il peut contribuer au financement d'un emploi à domicile, par exemple pour assurer la garde d'un enfant, ou inciter à la rénovation d'un logement, à des économies d'énergie, à des dons aux organismes caritatifs, syndicaux ou politiques. Toutes ces incitations seront conservées.

L'impôt sur le revenu conservera également son caractère citoyen. Chaque année, comme dans tous les autres pays ayant opté pour le prélèvement à la source, les revenus continueront à être déclarés par les foyers fiscaux. Avec la télédéclaration et la déclaration préremplie, que vous avez confortée dans le cadre de la loi de finances initiale pour 2016, il suffit parfois, aujourd'hui, d'un simple clic. Nous avons d'ailleurs amélioré cette année le service rendu aux contribuables qui déclarent leurs revenus sur internet : ils bénéficieront d'un nouveau document, l'avis de situation déclarative à l'impôt sur le revenu (ASDIR), qui leur permettra de justifier de leur situation d'imposition dès la déclaration en ligne, sans devoir attendre jusqu'en septembre ou en octobre l'avis d'imposition. Ce sera utile pour demander un certain nombre d'aides de toutes natures soumises à des conditions de revenu. Si nous nous attachons à rendre cette déclaration la plus simple possible, elle n'en reste pas moins un geste important : le geste républicain du consentement à l'impôt.

La connaissance exacte des revenus conduira, si besoin est, à ajuster l'impôt prélevé en temps réel ; notre objectif est que les régularisations soient d'une ampleur la plus limitée possible. D'autres pays ont fait un choix différent, avec des prélèvements importants suivis de régularisations massives, mais une telle orientation n'aurait pas été cohérente avec notre volonté de rapprocher le plus possible l'impôt des revenus auxquels il s'applique.

Le calendrier choisi est exigeant. Le texte sera écrit au cours des prochaines semaines, soumis à l'avis du Conseil d'État au mois de mai et mis à la disposition des parlementaires au mois de juin. En faisant le choix d'être en mesure de mettre en oeuvre cette réforme au cours de l'année 2017, toutes les dispositions juridiques étant adoptées préalablement, nous faisons aussi celui d'un calendrier resserré, mais notre administration est totalement et complètement mobilisée, quoique cette réforme ne soit évidemment pas le seul objet de son activité. Il arrive parfois que l'on dise que « Bercy » est réticent à telle ou telle réforme, voire à celle-ci précisément ; ce n'est pas le cas. L'administration de Bercy n'est aucunement réticente. Elle veut au contraire le succès d'une réforme dont nos concitoyens bénéficieront dans leur vie quotidienne.

Concrètement, comment les choses se passeront-elles à partir du 1er janvier 2018 ?

Prenons l'exemple d'un salarié. Son impôt sera prélevé chaque mois sur sa fiche de paie, et ce dès le mois de janvier, le taux d'imposition ayant été préalablement calculé par l'administration fiscale et transmis à l'employeur. Si, certains mois, son revenu augmente, par exemple s'il a reçu une prime, son impôt augmentera aussi ; si, au contraire, il diminue, l'impôt diminuera mécaniquement. L'employeur ne sera informé ni de la situation familiale, ni des autres revenus perçus par le salarié : c'est l'administration fiscale qui restera l'unique destinataire des informations fiscales et l'unique interlocuteur des contribuables. L'employeur ne connaîtra qu'un taux d'imposition, qui pourra d'ailleurs être différencié entre les membres d'un couple et qui, à lui seul, ne donnera aucun indice sur les revenus d'un foyer – même si, quand on sait, mesdames et messieurs les députés, que le taux de prélèvement de près de 90 % est compris entre zéro et 10 %, on se rend compte que, pour la très grande majorité des Français, la question de la confidentialité ne se posera pas.

Au printemps 2018, ce salarié enverra sa déclaration de revenus au titre de l'année 2017. La déclaration annuelle des revenus est en effet indispensable pour maintenir la familialisation et la conjugalisation de l'impôt. Il déclarera tous ses revenus s'il dispose d'autres sources de revenus, ainsi que les avantages fiscaux qu'il souhaite obtenir, comme les crédits et réductions d'impôts. L'administration recalculera alors le taux d'imposition et transmettra, le cas échéant, un nouveau taux à l'employeur au mois de septembre, pour que l'impôt payé soit aussi proche que possible de ce qu'il devrait être.

Pour ceux dont les revenus sont réguliers d'une année sur l'autre, la réforme conduira finalement à un prélèvement automatique et mensuel de leur impôt, calculé sur les revenus de l'année en cours. Il s'agit non pas simplement de mensualiser systématiquement le paiement de l'impôt, mais aussi de rendre l'impôt payé contemporain des revenus perçus.

Bien sûr, il peut y avoir des imprévus. C'est alors que la réforme se révèle dans toute sa dimension protectrice pour ce salarié. À l'ajustement en temps réel de l'assiette, la réforme ajoutera une plus grande réactivité de l'impôt aux changements grâce à un mécanisme de modulation. Si, par exemple, un heureux événement arrive avec la naissance d'un enfant, ou si un membre du foyer perd son emploi et connaît une chute importante de son revenu, il doit aujourd'hui attendre un an avant de voir son impôt ajusté. Demain, il pourra immédiatement prévenir l'administration qu'un événement affecte significativement sa situation fiscale, et celle-ci recalculera le taux d'imposition de manière à ajuster l'impôt à cette nouvelle situation, et le transmettra à l'employeur ou à l'organisme qui prélève l'impôt. Cet exemple du salarié peut évidemment être étendu au retraité, dont l'impôt sera prélevé par sa caisse de retraite, ou au demandeur d'emploi, dont l'impôt sera prélevé par Pôle emploi : dans tous ces cas, il existe une source unique du revenu et l'impôt y sera directement prélevé.

Comment les choses se passeront-elles pour un travailleur indépendant ? Pour ce dernier, il n'y a pas à proprement parler de « source », ou, au contraire, les sources sont trop diverses, ce qui empêche toute identification d'un collecteur. Cela se passera donc de manière très proche de ce qui se passe aujourd'hui car nous avons voulu privilégier la simplicité et la continuité. En 2018, cet indépendant versera son impôt sous la forme d'acomptes d'abord calculés sur la base des revenus 2016 puis ajustés, à l'automne, en fonction des revenus 2017 qu'il aura déclarés au printemps, mais comme le salarié, l'indépendant bénéficiera d'une avancée majeure de la réforme : s'il anticipe, sur la base d'éléments objectifs, une forte baisse de son bénéfice prévisionnel en 2018, il pourra le signaler à l'administration fiscale qui modulera l'impôt à verser. Ce peut être le cas d'un artisan qui perd un gros client, d'un agriculteur qui subit les aléas des prix des matières premières ou d'un commerçant qui doit engager la rénovation de sa boutique ; chaque fois, l'impôt pourra être ajusté immédiatement pour tenir compte de cette dégradation de la situation financière. Ce mécanisme d'acompte propre aux indépendants sera repris pour les revenus fonciers.

Pour le budget de l'État, il n'y aura ni année blanche ni année double. Les contribuables n'auront pas non plus à payer deux fois leur impôt en 2018, mais ils paieront l'impôt chaque année : en 2017, leur impôt sur les revenus de l'année 2016 ; en 2018, leur impôt sur les revenus de l'année 2018. Le budget de l'État percevra donc l'impôt sur le revenu sans interruption en 2017 et en 2018. Cette réforme est lancée : elle fait actuellement l'objet de concertations avec les partenaires sociaux. Nous avons déjà reçu, séparément ou ensemble, la plupart d'entre eux, et, bien entendu, nous sommes à l'entière disposition de votre commission pour travailler avec vous sur les modalités de cette réforme.

De nombreux pays se sont déjà engagés, avec succès, sur cette voie – la plupart, en fait. Les délais sont réalistes et, grâce à la mobilisation de notre administration, que je remercie, nous sommes tout à fait confiants : les entreprises, plus largement l'ensemble des employeurs et les organismes qui versent des revenus de remplacement, seront aussi au rendez-vous. C'est une réforme de progrès, et c'est pourquoi nous allons la mener à bien. Et, surtout, ne m'opposez pas de prétendues contradictions ! Vous n'avez qu'à vous reporter à mes déclarations de ces dernières années, elles vous prouveront que je n'ai pas d'état d'âme à faire cette réforme, bien au contraire.

Mes questions seront loin d'épuiser le sujet, tant, en matière fiscale, le diable, chacun le sait, se cache dans les détails – et il est parfois vigoureux.

Pouvez-vous nous confirmer, monsieur le ministre, monsieur le secrétaire d'État, qu'avec cette réforme la France sera la seule grande économie dont l'impôt sur le revenu sera fondé sur la conjugalisation avec prélèvement à la source ? Beaucoup de pays pratiquent le prélèvement à la source, mais ils ne connaissent pas la conjugalisation. La question du taux moyen ne s'y pose donc pas, et là réside toute la difficulté pour nous.

Par ailleurs, un certain nombre d'avantages fiscaux, d'exonérations, de dégrèvement sont accordés en fonction du revenu fiscal de référence (RFR), notion également utilisée par certaines mutuelles – je songe à la Mutuelle des industries électriques et gazières. Le franchissement de certains seuils peut poser des difficultés. Quel sera donc le RFR pris en considération pour l'année 2018 ? 2017 est supposée être une année blanche non pour les recettes de l'État mais pour le calcul de l'impôt, il ne sera donc pas possible de prendre en compte le RFR de l'année 2017, puisqu'il n'existera pas. Le même problème se pose pour les exonérations de taxe d'habitation et de taxe foncière, qui dépendent aussi du montant du RFR.

Quant aux modulations de taux possibles au sein d'un couple, quelles seront les règles ?

Par ailleurs, quand on donne le taux moyen d'imposition, on donne forcément une information à l'employeur sur le revenu total de son foyer. Comment préserver la confidentialité ? Cela m'amène à une question qui me tient à coeur. Certains – pas dans cette commission, certes – considèrent le salaire des femmes comme un salaire d'appoint. Supposons que l'employeur d'un salarié voie un taux moyen d'imposition significativement supérieur à ce que serait un taux d'imposition calculé sur la base du seul salaire de son employé. Comment être sûr qu'il ne tirera pas prétexte des revenus probablement élevés du conjoint pour ne pas augmenter son employé ?

Merci, monsieur le ministre, monsieur le secrétaire d'État, pour ces précisions sur la méthode et le calendrier. Si la rumeur peut être alimentée par la parole ministérielle, il arrive aussi qu'elle la précède, et on nous interroge déjà sur d'éventuelles difficultés qui justifieraient le report de l'examen de cette réforme à l'automne. Pour ma part, je suis de ceux qui pensent qu'il ne faut de loi de finances rectificative qu'en cas de nécessité budgétaire absolue ; sinon, il faut s'en dispenser.

J'insiste en revanche vivement sur le fait que nous devons, compte tenu des questions posées et de la complexité de la réforme, disposer d'un texte avant le début de l'été pour pouvoir travailler. Ce serait d'autant plus heureux que l'ensemble de la réforme relève, en vertu de l'article 34 de la Constitution, du domaine de la loi. Ce sont donc de très nombreux articles qui encombreront notre prochaine loi de finances initiale, qui en comportera, pour le reste, comme d'habitude, une soixantaine.

Une question se posera de manière récurrente. Au fond, cette réforme d'une modalité de paiement de l'impôt n'engage-t-elle pas une réforme de l'impôt lui-même ? La rapporteure générale vient d'ailleurs de le demander : notre impôt sur le revenu peut-il supporter ce prélèvement à la source, qui rapproche le versement de son impôt de la perception de ses revenus ?

Du point de vue du groupe majoritaire, les choses sont claires. Véritable bouleversement qui nécessitera une période d'ajustement, cette réforme doit se faire à impôt sur le revenu constant. C'est suffisamment compliqué, n'encombrons pas le débat de questions supplémentaires. Cela dit, si vous vous présentez aujourd'hui devant nous, monsieur le ministre, monsieur le secrétaire d'État, c'est que la direction générale des finances publiques (DGFiP) vous a assuré qu'elle serait capable de résoudre l'ensemble des problèmes techniques sans que d'autres paramètres doivent être modifiés.

Une réforme alternative consisterait en une mensualisation obligatoire, mais, au fond, cette réforme, c'est précisément la mensualisation obligatoire en mieux.

Le montant d'un impôt, c'est le produit d'une assiette par un taux, et, effectivement, le taux ne sera jamais calculé en temps réel. Certains ont proposé qu'il puisse être changé chaque mois, mais c'est totalement illusoire. Cependant, comme l'étude d'impact, après d'autres études, le montrera, la variation du montant de l'impôt en fonction de la variation des revenus soulagera quand même nos concitoyens, car ce ne sont pas tant les changements de situation personnelle ou les problèmes de crédit ou de réduction d'impôt qui posent problème que les variations du revenu.

Il faut que ce soit simple pour les employeurs et compréhensible pour les contribuables, il faut aussi que l'argent rentre dans les caisses de l'État, mais d'autres prélèvements obligatoires sont déjà prélevés par les entreprises, comme la contribution sociale généralisée (CSG), sans que cela cause de problèmes majeurs – et certainement pas des faillites d'entreprises. Tous ces dispositifs sont donc « bordés ». La France est le dernier pays à passer au prélèvement à la source, mais ne se pose vraiment que le problème de l'année blanche, qui sera très compliqué à régler. Attention, notamment, aux conséquences juridiques ! Le Conseil constitutionnel sera très attentif au respect du principe d'égalité. De ce point de vue, votre choix d'inclure le maximum de revenus dans le champ du prélèvement est utile, parce que la question de l'égalité entre salariés et non-salariés est essentielle – on l'a vu récemment.

Il faudra être particulièrement attentif aux effets d'optimisation sur l'année blanche – pour les salariés, pour les professions libérales, pour les agriculteurs, etc. Nos concitoyens sont très vigilants sur ce point et ne voudraient pas que certains profitent indûment de la réforme. Vous n'avez pas dit grand-chose sur ce point, j'aimerais donc que vous nous éclairiez quelque peu. Le système doit être précis, et nous devons nous garder des complications et des contentieux sans fin.

Il y a beaucoup de raisons de ne pas être favorable à la retenue à la source : le souci de la confidentialité, la charge supplémentaire que cela représente pour l'entreprise… Certes, il existe déjà des retenues à la source pour les cotisations sociales, et les indemnités de fonction des élus locaux sont elles-mêmes soumises à une retenue à la source, mais le problème de la confidentialité, que Mme la rapporteure générale a évoqué tout à l'heure, n'en demeure pas moins. Et puis il y a la question récurrente de la fusion de l'impôt sur le revenu et de la CSG : avec le prélèvement à la source, ne met-on pas le doigt dans l'engrenage ? C'est vraiment une ligne rouge à ne pas franchir. Quant au calendrier, qui impose la préparation de la réforme et son adoption d'ici au 1er janvier 2017, il est un peu « exotique »...

Pour régler la question de l'actuel décalage entre la perception des revenus et le versement de l'impôt sans s'exposer à tous ces problèmes, l'administration fiscale ne pourrait-elle pas mensualiser systématiquement celui-ci, avec un peut-être un ou deux mois de décalage, à partir de grandes bases de données ? Je suis certain que des transferts d'informations à l'administration fiscale sont bel et bien possibles. Sur le plan technique, cela demande certainement un peu de temps et de maturation, mais, au fond, rien n'empêche une administration fiscale modernisée de prélever de manière mensuelle.

Les Français sont d'ailleurs habitués au très bon système qu'est la mensualisation. Mensualisons donc en fonction non plus des revenus de l'année précédente, mais de ceux de l'année en cours, moyennant un ou deux mois de décalage, le temps que les données soient transmises. Cela permettra de régler la question du décalage entre le revenu, et l'impôt et les Français en auront fini avec cette incertitude au 1er janvier – ils sont, au fond, débiteurs de l'administration fiscale –, tout en étant rassurés sur la confidentialité. Et nous n'aurons pas fait peser de charges indues sur l'entreprise ni remis à l'ordre du jour cette question de la fusion de l'impôt sur le revenu et de la CSG.

J'ai une question préalable et cinq questions plus techniques.

Je cite l'engagement n° 14 du candidat François Hollande : « La contribution de chacun sera rendue plus équitable par une grande réforme permettant à terme la fusion de l'impôt sur le revenu et de la CSG dans le cadre d'un prélèvement simplifié sur le revenu. » Ce projet s'inscrit-il donc, oui ou non, dans le cadre d'une fusion de l'impôt sur le revenu et de la CSG ? Techniquement, la quasi-totalité des démocraties sont passées au prélèvement à la source – nous ne sommes plus que quatre à ne pas l'avoir fait. Cependant, si cette réforme prépare la voie à la fusion de l'impôt sur le revenu et de la CSG, elle suscitera beaucoup d'oppositions.

J'en viens à mes cinq questions techniques.

Premièrement, en ce qui concerne le champ de la retenue à la source, vous avez parlé, monsieur le ministre, monsieur le secrétaire d'État, des traitements et salaires, mais tous les revenus de remplacement – retraites, allocations, etc. – seront-ils également concernés ? Et quid des revenus du patrimoine déclarés par les tiers ? Je songe essentiellement aux revenus tirés des actions et des obligations.

Deuxièmement, vous avez évoqué la possibilité de moduler deux taux s'il y a deux personnes, mais le foyer fiscal peut comprendre trois ou quatre personnes, puisque l'impôt est familialisé – si vous avez des enfants à charge, vous faites déclaration commune avec eux. Comment donc les taux seront-ils modulés dans un foyer fiscal comprenant deux, trois, quatre personnes ? Qui décidera de ces taux, et selon quelles règles ?

Troisièmement, comment allez-vous calculer le taux moyen ? Rapporterez-vous le montant de l'impôt effectivement dû au revenu fiscal de référence ou considérerez-vous les seuls revenus qui font l'objet d'un prélèvement à la source ? Il est des personnes dont les revenus sont issus, dans une large mesure, éventuellement pour moitié, de leur patrimoine. Le résultat ne sera pas du tout le même selon que le taux sera calculé uniquement sur la part des revenus qui subit un prélèvement à la source ou sur la totalité des revenus.

Quatrièmement, par quels mécanismes éviterez-vous l'optimisation fiscale sur les revenus de l'année 2017 ?

Cinquièmement, les économies que vous pensez dégager sur le recouvrement de l'impôt sur le revenu sont-elles significatives ? Et êtes-vous prêts à rémunérer les entreprises pour le travail que vous allez leur demander ?

M. le secrétaire d'État a expliqué que les indépendants bénéficieraient aussi du dispositif pour peu qu'ils informent l'administration fiscale de telle ou telle variation de leur revenu. Tout cela ne risque-t-il pas d'engendrer beaucoup d'allers et retours entre les indépendants et l'administration fiscale, voire des mouvements erratiques, incontrôlés et incontrôlables, beaucoup de désordre peut-être ?

Ma seconde question porte sur les éventuelles régularisations effectuées l'année suivante. A priori, elles devraient être mineures, mais ne risquent-elles pas de provoquer quelque mécontentement de nos concitoyens ?

Le Gouvernement nous l'a indiqué, la semaine dernière : il s'agit plus, aujourd'hui, de faire un point d'étape que de présenter une réforme définitivement ficelée. Dont acte. Je considère donc notre réunion comme une nouvelle étape dans l'élaboration de cette réforme et j'ai bien entendu que la concertation, très prochaine, avec les partenaires sociaux en serait certainement une autre, essentielle.

Cette réforme n'en suscite pas moins de nombreuses interrogations, et la crainte qu'elle ne soit extrêmement complexe est réelle. Je souhaiterais donc être rassuré. Pour nous, l'urgence est de veiller à la clarté et à la progressivité réelle de notre système fiscal, même si j'ai entendu M. Eckert dire que le taux moyen d'imposition de 90 % des Français est compris entre zéro et 10 %.

Par ailleurs, si l'employeur est chargé de la collecte de l'impôt, qu'en est-il vraiment de la confidentialité des informations fiscales ? Qu'en est-il ensuite de la responsabilité des employeurs dans la collecte ? Je songe en particulier au risque déjà évoqué d'une optimisation à la faveur de l'année blanche. Enfin, est-ce que cela va vraiment simplifier les choses pour les contribuables, et comment ?

M. Eckert nous l'a dit : comme la réforme est bonne, il faut la faire... Pardonnez-moi, mais cela relève assez largement de l'argument d'autorité. Quant à l'argument de la justice, avancé par M. Sapin, il va falloir creuser la question, notamment en ce qui concerne l'année blanche.

Nous avons pu lire dans la presse que, pour les professions indépendantes, le Gouvernement entendait s'appuyer entre autres sur le Régime social des indépendants (RSI). À mon avis, un certain nombre de concitoyens aimeraient comprendre un peu mieux le dessein du Gouvernement car le RSI est une catastrophe.

Par ailleurs, pour cette réforme, comme pour d'autres, les systèmes d'information constituent un enjeu considérable. Le Gouvernement en a-t-il bien pris la mesure, ou la question sera-t-elle finalement renvoyée à la prochaine législature ?

En ce qui concerne l'année blanche, je rappelle le principe de Lavoisier : rien ne se perd, rien ne se crée, tout se transforme. Quelle sera donc la portée de la réforme en termes bilanciels ? Si l'on parle d'année blanche en 2017, cela veut bien dire, tout de même, qu'il y a, pour l'État, une perte de capacité, qui ne disparaît – permettez-moi de le dire de manière un peu poétique – qu'à l'infini.

Il y a tout de même un problème, ou plutôt un avantage, pour les gens qui vont mourir en 2018. Au fond, plus on meurt tard, plus l'avantage de l'année blanche est étalé dans le temps. On peut en rire, mes chers collègues, mais ce que les uns ne paient pas est nécessairement payé par les autres ! Ceux qui survivent vont donc payer à la place de ceux qui meurent, cela me paraît assez évident. Le concept d'année blanche ne me paraît pas si innocent, et j'aimerais bien savoir ce que pensent nos partenaires extérieurs d'un concept selon lequel l'État serait en situation de ne pas prélever l'impôt sur une année de revenus,

Dernier point : notre groupe estime que l'on doit pouvoir revenir sur cette réforme, de forme plus que de fond, dont la mise en oeuvre doit avoir lieu après le début de la prochaine législature. Au début de cette législature, le Gouvernement a pu revenir sur la TVA sociale décidée antérieurement, monsieur le ministre. Les moyens de revenir sur cette réforme sont-ils donc bien prévus dans le dispositif ?

Notre rapporteure générale a bien résumé les choses.

D'abord, cette réforme est attendue par les Français, qui sont 90 % à trouver que les déclarations de revenus sont fastidieuses.

La question qui se pose est celle de la réactivité de l'administration en cas de modulation ou de rectification de taux. Il s'agit d'éviter que les contribuables ne paient beaucoup plus – ou beaucoup moins – qu'ils ne doivent et que les rectifications ne se fassent plusieurs mois plus tard. La question de l'organisation se pose donc, surtout quand on sait quelle charge représenterait une modulation mensuelle.

Ensuite, les contribuables recevront-ils un récapitulatif de l'ensemble des sommes payées ? Je songe notamment au cas d'un foyer fiscal au sein duquel se pratiquent des modulations de taux. Il est bon que chacun puisse faire le point sur les impôts qu'il a payés.

En ce qui concerne les revenus du patrimoine, il y a une petite différence entre les revenus du patrimoine immobilier – il est très facile d'acquitter des impôts sur des revenus locatifs perçus tout au long de l'année – et ceux tirés de valeurs mobilières, qui ne sont généralement connus qu'en fin d'exercice et non calculés mois par mois. Des dispositions spécifiques sont-elles prévues ?

Enfin, je ne doute pas que toute l'administration de Bercy soit complètement acquise à cette réforme – les ministres le disent, il n'y a aucune raison de mettre en cause leur parole –, mais qu'en est-il des services déconcentrés ? Quel travail a été entrepris avec tous les fonctionnaires jusqu'au plus profond des provinces françaises ? Le succès de la réforme passera par là, et nous n'avons pas le droit à l'erreur. Nous savons tous quelle est la charge émotive des questions fiscales, la moindre erreur serait fatale à toute évolution ultérieure.

Pour ma part, je ne spécule pas sur la mort des contribuables, et les années blanches ne peuvent être qu'un phénomène marginal. Il faudra étudier à la loupe les variations manifestes, exagérées, des revenus déclarés entre 2017 et 2018, mais ne considérons pas a priori que cela fait obstacle à la mise en oeuvre de cette réforme.

Nous parlons depuis plus de vingt ans de la simplification de la fiche de paie. Manifestement, nous en sommes loin. Nous en remettons même une couche !

Cela étant, soyons très pragmatiques. Avez-vous évalué ce que peut coûter aux PME, aux TPE, aux artisans, aux commerçants, un changement de logiciel pour ajouter une ligne ou deux à ladite fiche ? Peut-être pourrez-vous imaginer de leur octroyer un crédit d'impôt du même montant, voire leur payer cette prestation particulière.

Quant à la conjugalité de l'impôt, si des taux différenciés sont possibles, qui, au sein du couple, bénéficiera du quotient familial ?

Merci, monsieur le ministre, monsieur le secrétaire d'État, de cette présentation. Je pense que de très nombreuses questions pratiques vont se poser. Et, puisque la presse est présente, je suggère aussi que l'on raisonne en montant d'impôt plutôt qu'en taux. J'ai refait le petit test autour de moi : les gens savent combien ils paient en euros, mais ils savent rarement quel est leur taux moyen d'imposition – sans même parler de leur taux marginal !

Ma question porte sur l'année dite « blanche », qui n'en est pas une, et le traitement de l'ensemble des crédits d'impôt ou réductions d'impôt. Je vois à peu près comment on peut « atterrir » en ce qui concerne les crédits et réductions liés à des actes récurrents, je pense par exemple aux réductions auxquelles donnent droit les emplois à domicile, chers à nos collègues de droite ; d'une année sur l'autre, le taux serait lissé. Qu'en est-il, en revanche, des crédits ou réductions d'impôt exceptionnels ?

Je songe notamment aux réductions auxquelles donnent droit, à hauteur de 66 %, les dons pour les campagnes électorales – et il y en aura l'an prochain. Je ne comprends pas quelle assiette pourra être retenue. Pouvez-vous nous donner la solution ?

Je me mets à la place d'une entreprise, en particulier d'une petite entreprise. La fiche de paie comprendra une ligne supplémentaire, un taux étant affecté à la rémunération. Le problème est que ce taux peut changer au cours de l'année, en raison d'un mariage, d'une naissance, d'un jugement de divorce, avec une pension alimentaire à verser ou à recevoir. Il faut bien faire comprendre au chef d'entreprise que ce taux peut évoluer dans l'année, ce qui compliquera les choses.

Ensuite, vous nous dites que la question de la confidentialité se pose pour peu de gens, mais dans un couple où les deux conjoints travaillent, les deux sont concernés par l'impôt, et un taux d'imposition est appliqué au revenu de chacun, qui sera donc connu dans l'entreprise. Aujourd'hui, ceux qui détiennent ce type d'information – les agents de l'administration fiscale – sont tenus par le secret fiscal. Demain, le patron, le directeur des ressources humaines, tout le monde sera au courant ! Ce sera « Radio Cantine » ! Telle sera, objectivement, la réalité à laquelle nos compatriotes seront confrontés au quotidien.

Quant à l'année de transition, en 2017, on paiera l'impôt sur les revenus de 2016, et, en 2018, on paiera l'impôt sur les revenus de 2018, mais il sera tenu compte de l'année 2017 pour les déductions. Évidemment, ce système se perpétuera d'une année sur l'autre. Le problème, c'est qu'on applique l'annualité pour les revenus et qu'on décale d'un an pour les avantages dont le contribuable pourrait bénéficier. C'est curieux !

Je voudrais également insister sur quelques éléments très concrets. Si l'on vous écoute, l'avantage fiscal lié à la naissance d'un enfant, la demi-part, sera accordé au moment de la naissance, donc le mois qui suit. Les jeunes familles perdront donc un avantage substantiel ! Aujourd'hui, si un enfant naît le 28 décembre, la demi-part vaut pour l'ensemble de l'année fiscale.

Oui, l'année suivante, mais sur les revenus de l'année de naissance ! La réforme fait perdre un avantage substantiel. C'est une réalité !

Je vous répondrai tout à l'heure, mais vous vous trompez.

Si. Ce que vous prétendez est archifaux !

L'enfant né à la fin de l'année 2015 génère un avantage fiscal sur l'ensemble des revenus de l'année 2015 !

Deuxièmement, vous commettez à l'égard des jeunes ce qui s'appelle un sophisme. Aujourd'hui, un jeune qui commence à travailler en janvier déclare ses revenus au printemps de l'année suivante, et va payer ses impôts à l'automne de cette même année suivante. C'est l'un des rares avantages dont bénéficient les jeunes, et vous allez le faire disparaître. Cette réalité vaudra également pour ceux qui sortant du chômage. Eux qui ont le mérite de retrouver une activité seront soumis à l'impôt tout de suite, alors que dans le système actuel ils bénéficient d'un décalage d'un an. Ce sont là des réalités très concrètes, que nos concitoyens vous rappelleront on ne peut plus clairement dans vos permanences, chers collègues ! Il peut certes y avoir un avantage pour celui qui perd un revenu mais je me mets à la place de l'outsider qui essaie d'entrer dans le système et auquel on barre la route : nous allons le gêner au moment où il y met un pied.

On voudrait aussi nous faire croire que la réforme présente un avantage pour les agriculteurs. Pas du tout ! Interrogez donc les comptables en agriculture ! C'est au terme de l'année agricole qu'est connu le revenu agricole, parce qu'on a vendu la moisson ou le produit de la vigne. Le revenu de l'année ne peut donc être appréhendé en cours d'année, cela ne peut pas marcher comme cela. L'avantage que vous faites miroiter n'existe donc pas !

Telles sont les questions on ne peut plus concrètes que je voulais poser.

Je veux m'associer à mon tour à ce concert d'encouragements émanant de députés siégeant sur les bancs de tous les groupes de notre assemblée. Cette réforme est une réforme de modernisation et de justice, ne serait-ce que parce que les plus modestes de nos concitoyens qui connaissent une baisse de leurs revenus sont les plus directement pénalisés par le décalage du prélèvement de l'impôt par rapport à la perception des revenus.

Des collègues ont déjà évoqué une possible optimisation des revenus liée à l'année 2017. Pour ma part, je voudrais vous interroger sur d'éventuels effets pervers qui concerneraient les crédits et réductions d'impôt et dont pourraient pâtir les dons pour les associations reconnues d'utilité publique. Celles-ci s'inquiètent du risque d'une baisse de ces dons en 2017 s'ils n'ouvrent pas droit à une réduction d'impôt. Je sais que vous vous préoccupez de la question, mais il serait utile de les rassurer dès à présent.

Finalement, monsieur le ministre, monsieur le secrétaire d'État, vous remettez au goût du jour la fameuse maxime de Colbert, selon qui l'art de lever l'impôt est celui de « plumer l'oie sans qu'elle crie ». N'est-ce pas la philosophie sous-jacente de ce projet ?

Plus sérieusement, je m'interroge sur la nature juridique du dispositif. À aucun moment vous ne vous prononcez sur sa constitutionnalité, mais vous n'êtes pas sans savoir que, parmi nos principes, celui du libre consentement à l'impôt est extrêmement fort. Or, avec une ponction ex ante effectuée par l'employeur, nous ne sommes plus dans une situation de libre consentement à l'impôt. N'y a-t-il pas là une fragilité juridique, voire un risque d'inconstitutionnalité ?

Par ailleurs, une autre réforme est prévue pour le 1er janvier 2018 : la simplification du bulletin de paie. N'y a-t-il pas là un risque de télescopage ? Ce sont deux objectifs complémentaires mais néanmoins différents qui sont poursuivis.

Se pose aussi la question de la responsabilité juridique, cette fois-ci, de l'employeur qui procédera au prélèvement. Elle ne se posait pas auparavant, puisque c'étaient les services des impôts qui effectuaient les prélèvements. Le transfert de cette activité aux entreprises ne risque-t-il pas de susciter des contentieux de ce point de vue ?

On n'osait espérer que vous soient posées toutes les questions qui vous sont posées cet après-midi. Bon courage pour y répondre !

Vous nous avez déjà donné, monsieur le ministre, monsieur le secrétaire d'État, des informations sur certains cas, mais non sur celui des personnes qui perçoivent des revenus en France sans y avoir d'employeur. Je pense particulièrement aux non-résidents. Comment allez-vous prélever l'impôt sur cette catégorie de personnes ?

Et puis vous nous avez dit que vous vouliez ajuster l'impôt en cas de baisse de revenu, mais, sauf erreur de ma part, c'est déjà possible. On peut déjà payer moins d'impôt dans la mesure où l'écart qu'on a soi-même calculé n'est pas supérieur à 10 %. En cas de baisse de revenu, on peut par exemple faire un ajustement au moment du troisième tiers. Je voudrais que vous m'expliquiez quelle est la différence avec ce que vous proposez.

Mes chers collègues, cette réforme me fait penser à la réforme territoriale. On a découpé des régions sur un coin de table. Ensuite, on s'est demandé quelles compétences on allait leur confier. Autrement dit, on a tout fait à l'envers. Eh bien, j'ai l'impression qu'en l'occurrence aussi on fait tout à l'envers.

Le prélèvement à la source, ce devrait être la finalité d'une vraie réforme fiscale – ambition qui figurait dans le programme de M. Hollande –, une réforme de simplification et de baisse d'un impôt que l'on rendrait aussi plus lisible. Une fois démêlé l'écheveau fiscal actuel, éventuellement, on pourrait se poser la question de la retenue à la source.

Aujourd'hui, nous sommes entrés dans les détails, et cela me dérange. C'est la première fois que nous évoquons le sujet en commission des finances. Nous devrions donc plutôt envisager les principes – c'est quand même le rôle du Parlement ! – que nous adonner à des débats de fiscalistes.

Nous avons donc pris les choses à l'envers. Le président Hollande avait annoncé une grande réforme fiscale, et il n'y en a pas. Ce passage au prélèvement à la source ne devrait pourtant intervenir qu'au terme d'une belle et grande réforme fiscale qui verrait tous les citoyens participer à l'effort fiscal. Ils ne sont plus que 47 % à le faire ! Un collègue a dit que les foyers modestes pourraient voir leur impôt diminuer, mais ils n'en paient déjà plus ; c'est un choix politique, que vous assumez.

Par ailleurs, en vertu du principe du libre consentement à l'impôt, il ne devrait pas, selon moi, y avoir d'intermédiaire entre le citoyen qui verse l'impôt et l'État qui le prélève, et cela vaut aussi pour la CSG, dont on ne sait toujours pas si c'est un impôt ou une cotisation sociale – elle entre dans les « impositions de toutes natures ». Quoi que vous en disiez, lorsque le prélèvement à la source sera en vigueur, le salarié ira voir son patron, avant d'aller voir les services fiscaux, et c'est à lui qu'il demandera pourquoi il a reçu un montant moindre que celui de son voisin ou inférieur à ce qu'il était antérieurement. Cette réforme institutionnalise donc une intermédiation dans le prélèvement de l'impôt sur le revenu, qui est pourtant l'impôt citoyen par excellence.

Le système actuel fonctionne très bien. La mensualisation progresse de 10 % à 15 % par an, et ce sont maintenant les deux tiers des contribuables qui sont mensualisés. Nous pourrions donc raisonnablement nous fixer l'objectif de 100 % de mensualisation. Deuxième point, l'impôt sur le revenu rentre très bien : nous percevons 98,5 % des sommes dues à ce titre. Dernier point, qui n'est pas non plus négligeable, les frais de gestion sont relativement limités, la perception ne coûte pas cher ; le ministère des finances est donc efficace. Allez-vous améliorer la mensualisation ? Non, car elle se fait déjà bien. Allez-vous améliorer le rendement ? Non, car il est déjà excellent. Allez-vous baisser les frais de gestion ? Non, car ils sont déjà très bas. Où est donc l'avantage de cette réforme ? Contrairement à vous, mon cher collègue Gagnaire, je n'entends personne me demander, dans ma permanence, quand nous passerons au prélèvement à la source. Nous ne devons pas avoir les mêmes électeurs...

Je pense qu'il fallait commencer par ces questions de principe avant d'entrer dans des débats parfois abscons qui n'intéressent pas forcément nos concitoyens.

En effet, monsieur le ministre, monsieur le secrétaire d'État, vous êtes tellement excellents qu'on se demande pourquoi vous voulez vous réformer !

J'ajouterai une question pour rebondir sur celles de mes collègues : confirmez-vous qu'il vaut mieux mourir au mois de janvier 2018 qu'entrer sur le marché du travail... ?

Nous venons devant vous, mesdames et messieurs les membres de la commission des finances, avec un certain nombre de principes généraux, non avec un texte abouti, ficelé, visé par le Conseil d'État. Certains voudraient même un texte visé par le Conseil constitutionnel, comme si l'habitude était de soumettre un texte au Conseil constitutionnel avant qu'il ne soit voté ! Le nombre et la nature des questions posées me conduiront parfois à dire que plusieurs options sont encore possibles. Après tout, répétons-le, le rôle du Parlement est aussi de faire un certain nombre de propositions ou d'amender les réponses que le Gouvernement pourrait apporter à certaines questions. Ce n'est pas simplement parce que nous n'avons pas prévu telle ou telle chose. Vous posez des questions légitimes, mais nous n'avons pas forcément aujourd'hui de réponses définitives à vous donner ; sinon, nous serions venus avec un texte et nous vous l'aurions soumis.

Madame la rapporteure générale, votre question est légitime car les références au revenu fiscal de référence sont effectivement nombreuses, mais il y aura bel et bien un RFR en 2017. L'impôt de 2017 sera liquidé. Peut-être aurions-nous dû préciser quel est le dispositif : en 2017, l'impôt sera liquidé et le contribuable bénéficiera d'un crédit d'impôt égal à l'impôt qui sera calculé, crédit qu'il exercera en 2018 au moment où l'impôt aurait dû être payé.

Vous êtes tout de même membre de la commission des finances, monsieur Le Fur... En 2017, l'impôt sera liquidé. Le contribuable connaîtra le montant de l'impôt qui aurait dû être payé sur les revenus de 2017, et il bénéficiera d'un crédit d'impôt égal au montant d'impôt qui aurait dû être payé au titre des revenus de 2017. Il y aura donc un RFR pour l'année 2017, qui sera connu et qui pourra être utilisé par le contribuable.

Sommes-nous les seuls à avoir un impôt progressif et familialisé prélevé à la source ? Les États-Unis ont ce genre de dispositif, puisqu'ils appliquent deux barèmes, l'un pour les célibataires, l'autre pour les couples, et l'impôt est familialisé et conjugalisé dans une dizaine de pays parmi ceux que nous avons étudiés. Il est vrai que les avantages prennent souvent la forme de crédits d'impôt, notamment lorsqu'il y a des enfants, et pas de demi-parts ; ce n'est pas le choix français. Dans cinq de ces pays, les contribuables fournissent des informations à leurs employeurs – je dis bien « à leurs employeurs ». Il y a donc, dans d'autres pays, des systèmes comparables à celui que nous envisageons, et la progressivité de l'impôt ne sera pas mise en cause, comme je l'ai dit à plusieurs reprises.

En ce qui concerne la possibilité d'une optimisation en 2017, des dispositifs seront prévus pour empêcher les abus, notamment dans le cas de professions dont les revenus sont variables ; nous y travaillons. On peut s'appuyer sur les moyennes des revenus des exercices précédents, voire sur les revenus de l'exercice suivant, mais certaines variations peuvent être parfaitement justifiées car il existe des revenus à caractère exceptionnel, comme le versement d'une rente sous la forme d'un capital. Il faudra prévoir ces cas – tout n'a pas encore été examiné.

Nous l'avons déjà dit dix fois, mais nous pouvons le faire une onzième fois : la fusion de l'impôt sur le revenu et de la CSG n'est pas l'objectif de cette réforme, qui ne remet par ailleurs en cause ni la conjugalité, ni la familialisation, ni la progressivité de l'impôt sur le revenu. C'est clair, net et précis.

Oui, monsieur de Courson, tous les revenus seront concernés, y compris les revenus du capital. Cependant, les revenus des valeurs mobilières sont déjà soumis à un prélèvement à la source, sous la forme d'un acompte. Il n'y a donc pas de changement de ce point de vue, et il y aura toujours une régularisation en fin d'année. Quant aux immeubles, les plus-values sont soumises à un prélèvement immédiat au moment de la transaction ; pour le reste, nous avons l'intention de traiter les revenus immobiliers un peu comme les revenus des indépendants. Le taux moyen sera évidemment calculé sur l'ensemble des revenus, et s'il y a plusieurs sources de revenus, il sera appliqué de façon séparée à chacun des revenus. Ainsi, il sera appliqué aux revenus immobiliers comme aux salaires, mais sous la forme de l'émission d'un titre de recette. À quelle fréquence ? À celle que l'on décidera. Peut-être faudra-t-il des fréquences différentes suivant les volumes, comme c'est actuellement le cas pour les cotisations sociales, que grosses entreprises et petites entreprises ne paient pas à la même fréquence. Nous pourrions envisager divers dispositifs, notamment pour les professions libérales, mensuels dans certains cas, trimestriels dans d'autres.

Monsieur Mariton, vous avez utilisé une expression que je n'approuve pas : « J'ai lu que vous vouliez vous appuyer sur le RSI. » Non, nous ne voulons pas nous appuyer sur le RSI ! Nous voulons tout simplement des dispositifs de calcul et de prélèvement qui s'approchent, en termes de temporalité, de ce qui est pratiqué par le RSI. Je crois connaître aussi bien que vous tous les travers du RSI mais, aujourd'hui, il s'est transformé. Ses cotisations sont calculées non plus sur les revenus non de l'année n-2, comme c'était le cas, ce qui a provoqué beaucoup de dégâts, mais sur les revenus de l'année n-1. Le RSI permet également une actualisation des taux en fonction du résultat dès qu'il est connu. Donc cela fonctionne mieux – je ne dis pas encore que c'est parfait, il y a d'autres questions que celle de cette méthode de calcul, mais, effectivement, nous aurons un système assez comparable.

Certains relèvent que la fiche de paie doit par ailleurs être modifiée le 1er janvier 2018. Eh bien, tant mieux ! Cela tombe bien ! Nous ferons toutes les modifications en une seule fois, celles prévues dans le cadre de la simplification de la fiche de paie et celle qui consistera – quelle affaire ! – à y ajouter une ligne. Faites-nous confiance au moins sur ce point : nous avons eu l'intelligence de contacter celles et ceux qui travaillent sur l'évolution de la fiche de paie pour les prévenir qu'il faut ajouter une ligne. C'est fait, vous pouvez cocher cette case ! Accessoirement, les journaux avaient déjà prévenu tout le monde.

En effet, mais je croyais que cela vous ferait plaisir, monsieur Le Fur...

Si le taux peut varier, les flux d'information passeront par la DSN, mensuelle. La DSN, c'est un projet considérable. Même si cela a parfois été un petit peu difficile au début, tous ceux qui l'utilisent trouvent aujourd'hui que c'est un excellent outil, qui supprime beaucoup d'autres déclarations, y compris des déclarations récapitulatives annuelles, qu'ils n'ont plus à faire puisque les informations sont directement transmises, par télédéclaration. Cela fonctionne très bien.

Le taux pourra varier, mais à quelle fréquence ? Cela fait partie du débat. Faudra-t-il permettre tous les mois à chaque salarié de modifier son taux d'imposition ? Peut-être prévoirons-nous une fréquence de modification maximale – deux ou trois fois par an, sauf événement exceptionnel, car il est vrai que l'on peut, la même année, avoir un enfant, trouver du travail et mourir... Il faut examiner tout cela, et nous le faisons actuellement avec les syndicats et les employeurs. Peut-être pourrait-on envoyer tous les mois aux employeurs le fichier complet des taux d'imposition de l'ensemble des salariés plutôt que de leur indiquer quels sont les salariés dont le taux est modifié. C'est finalement tout aussi simple, les systèmes étant dématérialisés, et cela évite de devoir chercher le taux à modifier.

J'ai entendu dix fois, de la part d'un certain nombre d'organisations d'employeurs, l'argument de la responsabilité supplémentaire et du risque d'erreur. Les employeurs prélèvent déjà la CSG, la contribution pour le remboursement de la dette sociale (CRDS) et divers prélèvements dont les taux peuvent être différents – pour la CSG sur les retraites, trois taux sont possibles, monsieur Le Fur. Et cela change souvent, d'ailleurs, mais je ne vais pas rappeler les effets de « yo-yo » qui existaient auparavant entre CSG et impôt sur le revenu. La responsabilité de l'employeur ne pourra pas être mise en cause. Il recevra un taux de la DGFIP, et une multiplication du revenu imposable, qu'il connaît déjà puisqu'il doit figurer sur la fiche de paie, par ce taux lui permettra de connaître le montant de l'impôt à prélever.

On nous fait souvent ce procès d'intention : il s'agirait de réduire les effectifs de nos services. Nous en discutons avec les syndicats – par « nous », j'entends la DGFiP, mais aussi le ministre des finances et moi-même. Il faudra changer un certain nombre de pratiques ou de métiers à l'intérieur de notre administration. Apparaîtront de nouvelles tâches. Il faudra ainsi que certains surveillent la bonne perception et le bon reversement des sommes prélevées par l'employeur, un peu comme cela se fait en matière de taxe sur la valeur ajoutée ; c'est là un métier qui n'existe pas encore dans nos services. Dans le même temps, le service de recouvrement pourra être un peu allégé. Et il faudra probablement, notamment au début, mettre en place et renforcer des structures d'accueil pour répondre aux questions.

Tout, ou presque, a été dit à propos de la confidentialité. Il arrive déjà aujourd'hui que des salariés aux traitements identiques soient soumis à des taux d'imposition différents. Cela se sait-il ? Dans les petites entreprises, en général, les gens se connaissent, et ils savent très bien qui est marié, qui est célibataire, quelles professions exercent les conjoints. Dans les petites villes, on sait même qui perçoit des revenus locatifs. Je pense cependant que nous prenons toutes les précautions, sans oublier que nous donnons en partie la possibilité au contribuable de choisir quel taux doit porter sur quel revenu, pour peu que soit finalement prélevé tout le montant qui doit l'être. Cette possibilité de choix rend encore un peu plus floue la connaissance que l'employeur a de la situation de son salarié : le taux appliqué est-il le taux moyen du couple ou celui décidé par le foyer fiscal en raison d'une inégalité de revenus ? Car c'est évidemment le foyer fiscal qui décidera de ce taux. Mais comment cela se passe-t-il aujourd'hui ? Croyez-vous que l'on ne discute pas déjà, au sein des foyers, pour décider qui paie les impôts et sur quel compte, joint ou séparé ? Une option par défaut sera évidemment prévue, qui sera probablement l'application du taux moyen du foyer fiscal, mais celui-ci pourra décider d'appliquer plutôt tel taux à tel type de revenu ou tel membre du foyer, à la suite de quoi l'administration pourra recalculer le taux appliqué aux autres revenus pour parvenir au montant total de l'impôt.

On nous a fait l'injure de nous demander si nous avons bien vérifié que nos systèmes d'information sont à niveau. Franchement, vous avez quand même devant vous des gens responsables ! Et même si le ministre et le secrétaire d'État étaient des irresponsables, un certain nombre de gens, présentement assis derrière nous, auraient quand même appelé notre attention sur le problème. D'ailleurs, pourquoi sommes-nous aujourd'hui devant vous, alors que la réforme ne doit être mise en oeuvre que le 1er janvier 2018 ? Tout simplement parce que nous avons effectivement conscience qu'au cours de l'année 2017 il faudra calibrer et structurer nos systèmes d'information, mobiliser nos personnels, et peut-être faut-il aussi un peu de temps pour que la DSN soit mise en oeuvre dans toutes les entreprises. Nous savons bien que les délais sont serrés, et c'est pour cette raison que nous sommes, dès aujourd'hui, devant vous, c'est pour entendre les remarques et les questions.

Madame Schmid, qu'en est-il des Français qui ont des revenus en France mais sont domiciliés à l'étranger ? On pourrait d'ailleurs évoquer aussi le cas symétrique. Je sais qu'il y a des situations particulières et je ne donnerai pas, aujourd'hui, de réponse formelle, mais reconnaissez que le système actuel n'est pas satisfaisant. Prenez l'exemple d'un Français qui vit en France, qui travaille en France, qui paie donc ses impôts en France. Quand il quitte notre pays pour travailler dans un autre où l'impôt sur le revenu est prélevé à la source, eh bien, la première année, il paie deux fois ! Il n'apprécie pas forcément. Et quand il revient, eh bien, la première année, il ne paie pas d'impôt ! Comme nous sommes l'un des rares pays à ne pas pratiquer la retenue à la source, ce type de situation quelque peu aberrante disparaîtra à l'entrée en vigueur de notre réforme.

Monsieur Le Fur, vous prétendez qu'une naissance ne sera pas prise en compte pour l'année complète. C'est complètement faux. Actuellement, un enfant qui naît en cours d'année donne droit, l'année suivante, au bénéfice de la demi-part sur l'ensemble de l'année de sa naissance. Eh bien, demain, ce sera pareil ! Un enfant né au cours de l'année 2018, par exemple, donnera droit à une demi-part supplémentaire sur l'ensemble des revenus de l'année 2018. La grande différence, c'est que le bénéfice de la demi-part sera immédiat ou presque : disons qu'il faudra un délai d'un mois ou deux pour que la naissance soit signalée et que l'administration fiscale calcule le nouveau taux et le transmette. Les dates précises, dans le mois, de la naissance et du versement du salaire pourront aussi jouer, mais le délai n'excédera pas deux ou trois mois, et le bénéfice de la demi-part sera accordé pour l'année complète.

Quant aux agriculteurs, monsieur Le Fur, puisque vous connaissez bien cette profession, il ne vous a pas échappé que leurs revenus peuvent varier au cours de l'année. Les récoltes ne se vendent d'ailleurs pas toujours en fin d'année : elles se vendent de plus en plus dans des délais qui dépendent des cours, que les agriculteurs ont raison de consulter assez régulièrement. C'est donc au moment de la perception du revenu que le taux sera appliqué, ce qui constituera une facilité. S'il y a un sujet sur lequel les organisations syndicales ont été plutôt agréablement surprises, c'est celui des professions agricoles. Un dispositif de cette nature est parfaitement adapté, nous ont-elles dit, à la saisonnalité des revenus agricoles.

C'est une lourde question que celle des crédits et réductions d'impôts, évoquée notamment par Mme Berger, et il faut sans doute distinguer, en effet, ce qui présente un caractère récurrent de ce qui est plus exceptionnel. J'ai reçu, déjà, des organisations qui collectent non pour les partis politiques mais pour les oeuvres sociales en général. Elles éprouvent une certaine inquiétude, et nous travaillons avec elles. Nous envisageons notamment une campagne de communication expliquant qu'il n'y aura pas de bouleversement Il faut évidemment que les dons effectués en 2017 puissent donner droit à un crédit d'impôt en 2018. Peut-être faudra-t-il donc adapter le taux en intégrant les crédits d'impôt au titre de l'année précédente. Le problème est peut-être différent pour les crédits d'impôt liés à la transition énergétique, qui concernent généralement des opérations plus ponctuelles.

En termes de personnel, la réforme sera relativement neutre. Nos agents s'interrogent sur les métiers et les structures, mais nous répondrons à leurs questions.

En revanche, ne nous le cachons pas, la gestion des crédits et réductions d'impôt peut induire un coût la première année de mise en oeuvre, et il n'est pas impossible que nous connaissions une espèce d'année double pour certains crédits d'impôt. La question est importante, elle touche aux conséquences budgétaires de la réforme. Il faudra y travailler, et je n'ai pas forcément toutes les réponses sur ce point.

Monsieur Hetzel, je m'en tiens à ma condition de secrétaire d'État, qui ne me permet pas de me prononcer sur la constitutionnalité de la réforme à la place du Conseil constitutionnel, dont j'imagine que les uns et les autres le saisiront. Naturellement, sur un sujet de cette nature, il est bon de travailler avec le Conseil d'État et de se préoccuper du point de vue du Conseil constitutionnel.

Monsieur le secrétaire d'État, les Français remplissent actuellement leur déclaration de revenus, et une naissance intervenue le 28 décembre 2015 donne droit, au titre des revenus 2015, sur lesquels l'impôt est payé en 2016, à une demi-part sur l'ensemble de l'année. C'est la réalité objective !

La seule différence qu'il y aura, c'est que cela portera sur les revenus exacts de l'année de naissance.

Monsieur Le Fur, le ministre et le secrétaire d'État me semblent avoir raison. La seule différence, c'est qu'il y a actuellement un décalage d'un an. Pour être clair, une naissance le 28 décembre 2017 donnera droit à un taux moyen réajusté à la baisse dès le mois de janvier suivant.

Et est-ce que vous ne craignez pas un effet psychologique sur la consommation ? Les salaires nets versés chaque mois seront d'un montant réduit. La baisse de revenu ne sera peut-être qu'une vue de l'esprit, mais il n'en demeure pas moins qu'au mois de janvier 2018 le salaire versé sera inférieur à ce qu'il était au mois de décembre 2017.

Sur ce point, il y a beaucoup de choses à dire. En termes de trésorerie, le prélèvement à la source sera plus favorable que les systèmes de paiement actuels. Les personnes mensualisées paient aujourd'hui leur impôt par dixièmes, elles paieront à l'avenir des douzièmes. En termes de trésorerie, le contribuable sera gagnant. Il le sera encore plus par rapport à ceux qui paient l'impôt par tiers et qui croient, à tort, cette modalité plus avantageuse.

Deuxièmement, vous avez peut-être lu aujourd'hui dans un grand journal économique que la consommation et la croissance devraient même bénéficier de la réforme. Ce n'est pas moi qui ai écrit l'article, et le journal en question est généralement assez critique envers le Gouvernement.

Troisièmement, en Islande – oui, je sais... –, le passage à la retenue à la source a permis un gain important.

Je n'avais pas répondu à la question de Mme Grosskost. Le quotient familial, madame la députée, ce n'est pas de l'argent que l'on perçoit, et il bénéficie évidemment à tous les membres du foyer fiscal. Sa prise en compte se traduit dans le taux d'imposition de l'ensemble des membres du foyer fiscal.

Mais si un membre du foyer fiscal peut payer l'impôt en fonction de ses propres revenus, à qui le quotient bénéficie-t-il ?

Il faut distinguer la question du calcul de l'impôt au niveau du foyer fiscal de celle de la répartition de la charge de l'impôt entre les différents membres ce celui-ci.

Il y aura donc trois taux : le taux du foyer, et le taux de chaque membre du couple. Ce sera très clair... Ce qui m'inquiète, dans cette affaire, c'est que vous préparez l'individualisation de l'impôt !

Arrêtez les procès d'intention !

Monsieur Le Fur, si la droite voulait mettre en place une réforme fiscale totalement injuste, la flat tax, le prélèvement à la source la préparerait très bien !

Chers collègues, ne nous égarons pas. Je remercie M. le ministre et M. le secrétaire d'État.

Informations relatives à la commission

1. La commission a nommé M. Romain Colas rapporteur pour avis sur les articles 17 à 23, 26 à 29, 34, 35, 37 et 50 à 53 du projet de loi relatif à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique (n° 3623).

2. La commission a reçu en application de l'article 12 de la loi organique du 1er août 2001 relative aux lois de finances (LOLF) :

– un projet de décret de transfert de crédits d'un montant de 5 763 366 euros en autorisations d'engagement (AE) et en crédits de paiement (CP), du programme 124 Conduite et soutien des politiques sanitaires, sociales, du sport, de la jeunesse et de la vie associative de la mission Solidarité, insertion et égalité des chances à destination du programme 333 Moyens mutualisés des administrations déconcentrées de la mission Direction de l'action du Gouvernement.

Dans la poursuite de la modernisation de l'action publique, le rapprochement des directions régionales de la jeunesse, des sports et de la cohésion sociale (DRJSCS) et des directions départementales de la cohésion sociale (DDCS) implantées dans le même département a été décidé. Cette évolution conduit à transférer les moyens de fonctionnement courant des DRJSCS, actuellement portés par le programme 124, sur le programme 333. Ce transfert de crédits concerne les moyens de fonctionnement courant et de formation transverses, hors action sociale et dépenses métiers, des DRJSCS situées en métropole ;

– un projet de décret de transfert de crédits d'un montant de 24 988 833 euros en autorisations d'engagement (AE) et 37 325 133 euros en crédits de paiement (CP), du programme 155 Conception, gestion et évaluation des politiques de l'emploi et du travail de la mission Travail et emploi à destination du programme 124 Conduite et soutien des politiques sanitaires, sociales, du sport, de la jeunesse et de la vie associative de la mission Solidarité, insertion et égalité des chances.

Ce transfert de crédits permet de mutualiser les fonctions supports en administration centrale des trois ministères du champ social qui disposent désormais d'un secrétariat général commun. Il doit permettre de couvrir, pour la seule administration centrale du ministère du travail, de l'emploi et du dialogue social, l'ensemble des dépenses de fonctionnement courant, d'immobilier, de bureautique, d'infrastructures informatiques ainsi que les projets et la maintenance applicative destinés aux directions supports.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 6 avril 2016 à 16 h 15

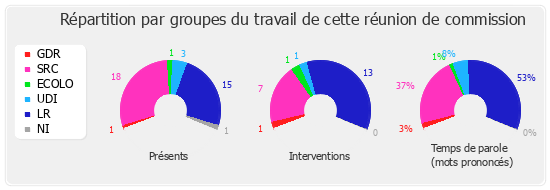

Présents. - M. Éric Alauzet, M. François André, M. Dominique Baert, M. Jean-Marie Beffara, Mme Karine Berger, M. Jean-Claude Buisine, M. Gilles Carrez, M. Gaby Charroux, M. Pascal Cherki, M. Alain Chrétien, M. Romain Colas, M. Charles de Courson, M. Alain Fauré, M. Jean-Louis Gagnaire, M. Claude Goasguen, M. Jean-Pierre Gorges, M. Marc Goua, M. Laurent Grandguillaume, Mme Arlette Grosskost, M. Razzy Hammadi, M. Patrick Hetzel, M. Régis Juanico, M. Marc Laffineur, M. Jean Lassalle, M. Jean Launay, M. Dominique Lefebvre, M. Marc Le Fur, M. Jean-François Mancel, M. Hervé Mariton, M. Michel Pajon, Mme Valérie Rabault, M. Camille de Rocca Serra, Mme Claudine Schmid, M. Michel Vergnier, M. Philippe Vigier, M. Laurent Wauquiez, M. Éric Woerth

Excusés. - M. Guillaume Bachelay, M. Olivier Carré, M. Alain Claeys, Mme Marie-Christine Dalloz, M. Henri Emmanuelli, M. Jean-Claude Fruteau, M. Joël Giraud, M. Patrick Lebreton, M. Victorin Lurel, Mme Monique Rabin, M. Jean-Paul Tuaiva

Assistait également à la réunion. - M. Lionel Tardy