Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 19 février 2013 à 18h00

La réunion

La Commission procède à l'audition de M. Bruno Bézard, directeur général des finances publiques, sur les informations disponibles relatives aux modifications de domiciliation fiscale des contribuables français.

Nous recevons aujourd'hui M. Bruno Bézard, directeur général des finances publiques, accompagné de Mme Maxime Gauthier, chef du service de la gestion fiscale, de M. Thierry Dufant, sous-directeur des missions foncières, fiscalité du patrimoine et statistiques, et de M. Jean-Paul Hardoin, directeur de la direction des résidents à l'étranger et des services généraux, à propos d'un sujet dont on parle énormément dans les médias, de façon peu ou pas étayée : les départs de certains de nos concitoyens vers l'étranger pour des raisons liées à la fiscalité.

C'est un sujet difficile, et nous devons disposer d'informations supplémentaires. J'ai écrit d'ailleurs à M. le ministre des Finances au mois de novembre pour lui proposer la mise en place d'indicateurs permettant un meilleur suivi de la question.

En effet, il existe depuis longtemps un suivi des contribuables assujettis à l'impôt de solidarité sur la fortune – ISF – qui quittent, ou rejoignent, le territoire national, mais ce chiffre est rendu public avec un décalage de plus de deux ans et demi. Il est de plus très difficile à interpréter.

Plus récemment, après une première tentative en 1999, annulée par la Cour de justice de l'Union européenne en 2004, a été instaurée une exit tax obligeant le contribuable français qui installe sa résidence fiscale à l'étranger à déclarer ses plus-values latentes, ou en report d'imposition, si leur montant total excède 1,3 million d'euros. Votée en 2011, cette taxe a été mise en place par un décret paru en avril 2012 et commence donc à entrer en application. Ces données font l'objet d'un traitement centralisé, dont les résultats commencent à être connus.

J'avais également demandé au Gouvernement de nous donner des renseignements de nature non fiscale, comme le nombre d'inscriptions de nos compatriotes dans les consulats de certains pays, ou dans les écoles françaises. J'ai appris que le ministre des affaires étrangères avait transmis ces informations au ministre des finances, qui devrait donc nous les communiquer sous peu.

Notre collègue Yann Galut a également engagé de son côté un travail sur ce sujet complexe : il nous en parlera certainement.

C'est effectivement un sujet difficile : je vous avouerai sans fard que le contraste est grand entre ce qu'on lit dans les journaux, ou ce que l'on entend dans les dîners en ville, et la pauvreté de nos statistiques.

Notre appareil statistique n'est pas inexistant, mais les données sont connues de façon très tardive, et elles sont extrêmement partielles. Toute interprétation de ces chiffres est, de surcroît – je le souligne avec force –, extrêmement délicate et il faut observer une grande prudence en la matière.

En effet, nous suivons non seulement les départs à l'étranger, mais aussi les retours sur le territoire national, non pas de la totalité des contribuables à l'impôt sur le revenu, mais des seules personnes qui acquittent l'ISF. Nous ne suivons donc que le patrimoine assujetti à l'ISF, ce qui fait une grande différence car il y a de nombreuses exonérations : une personne ayant un patrimoine important, mais exclusivement constitué d'un bien professionnel, ne figure pas sur nos registres. Autrement dit, beaucoup de départs et de retours échappent à notre comptage.

En outre, lorsqu'un contribuable déplace son domicile fiscal à l'étranger au cours de l'année n, nous l'apprenons lorsqu'il dépose sa déclaration fiscale en année n+1. De plus, un délai supplémentaire est accordé aux contribuables résidant à l'étranger : la déclaration peut se faire jusqu'à la fin du mois d'août. Cela retarde d'autant notre comptage. Enfin, certaines personnes oublient de remplir leur déclaration, et c'est lors d'une phase de relance, pendant l'automne, et en pratique jusqu'au mois de janvier de l'année suivante, que nous apprenons leur départ. Nous sommes là déjà dans l'année n+2.

De plus, ce comptage, centralisé par la direction des résidents à l'étranger, est manuel, et doit être systématiquement vérifié.

Le chiffre définitif et fiable des départs et retours de contribuables assujettis à l'ISF est donc connu avec plus de deux ans de décalage, alors que la presse essaie de suivre ce phénomène en temps réel.

On parle d'« exilés fiscaux », mais nombre de ces contribuables quittent la France pour des raisons professionnelles plutôt que fiscales. Bien sûr, on peut soupçonner des raisons fiscales quand les pays sont frontaliers du nôtre et que leur nom commence par un B ou un S, mais beaucoup de cadres partent tout simplement travailler à l'étranger et reviennent cinq ou six ans plus tard. L'analyse qualitative est donc excessivement délicate : nous ne demandons pas aux contribuables la raison de leur départ.

Par ailleurs, depuis l'instauration de l'exit tax, les contribuables doivent déclarer leurs plus-values latentes au moment de leur départ. Le droit diffère selon le pays de destination : lorsqu'on part vers un pays européen, la suspension de la taxation est de droit ; dans le cas contraire, on doit acquitter un impôt sur les plus-values, à moins de fournir des garanties. Pour le moment, peu de contribuables sont concernés.

Voilà les deux compteurs qui nous permettent d'approcher le phénomène qui vous intéresse.

Dans un courrier en date du 24 décembre dernier, M. le ministre des Finances m'a communiqué les premières données sur l'exit tax. Les services fiscaux disposent en effet déjà des déclarations effectuées au titre de 2011, et d'une dizaine de déclarations au titre de 2012. Les chiffres sont frappants : pour 122 déclarations, les plus-values latentes s'élèveraient au total à 1,4 milliard d'euros. Ce sont des sommes très significatives. Ces éléments étaient arrêtés au 30 septembre. Disposez-vous d'informations nouvelles ? Quels renseignements peut-on en tirer rapidement ? Comment interpréter ces chiffres ?

Je confirme ces chiffres : ils n'ont pas changé. De nouvelles déclarations ont été enregistrées, pour des périodes ultérieures. Nous disposons également de quelques détails supplémentaires, notamment une ventilation par pays de destination.

Oui, elles sont centralisées par une seule direction de Bercy.

La direction qui gère les non-résidents reçoit effectivement de nouvelles déclarations d'exit tax : nous en sommes aujourd'hui à un total de 250.

Le décret est paru en avril 2012, mais la taxe s'applique pour les transferts de domicile fiscal intervenus à compter du 3 mars 2011. Au 24 décembre, vous disposiez de 122 déclarations, et on en serait aujourd'hui à 250, soit un doublement. Avez-vous des éléments supplémentaires ?

Le montant global des plus-values déclarées dépasse aujourd'hui les 2 milliards d'euros.

C'est une information dont nous ne disposons pas aujourd'hui. Les seuls chiffres que nous pouvons fournir à ce stade sont ceux concernant les plus-values considérées taxables.

C'est le contribuable qui déclare les plus-values ! Le dispositif est encore en cours de rodage et le dépouillement des déclarations se fait à la main.

Si vous avez les chiffres des plus-values, vous pouvez en déduire le montant des patrimoines correspondants !

Le contribuable n'a pas à détailler tout son patrimoine. Il n'est imposable qu'au titre des plus-values latentes constatées sur les droits sociaux.

Comment exercer un contrôle fiscal si l'on ne connaît pas le montant du patrimoine de base qui permet d'estimer la plus-value ?

Il faut évidemment connaître la valeur d'origine de la plus-value ; mais non la totalité du patrimoine.

Grâce au formulaire de déclaration détaillé que nous soumettons au contribuable, celui-ci calcule lui-même le montant de la plus-value latente.

Mais comment contrôlez-vous ces déclarations ? Le contribuable devrait justifier ces montants !

Le contribuable donne-t-il simplement le montant de sa plus-value ou bien indique-t-il le montant du patrimoine auquel elle se rapporte ?

Ce n'est pas le patrimoine qui compte ; c'est la valeur des titres. Quoi qu'il en soit, ces valeurs étant purement déclaratives – car il doit souvent s'agir de titres non cotés –, comment les contrôlez-vous, et comment vérifiez-vous le montant de la plus-value en question ? Y a-t-il d'ores et déjà des contentieux sur son évaluation ?

Dans la partie du formulaire de déclaration réservée au calcul de la plus-value, le contribuable nous fournit des éléments qui permettent de reconstituer la valeur du patrimoine en jeu. Pour l'heure, cependant, nous avons uniquement enregistré le montant de la plus-value et ne disposons pas encore de base de données complètes sur ces quelque 250 déclarations, qui nous permette de répondre à votre question.

Nous reconstituerons le montant du patrimoine si la Commission le souhaite. Notez toutefois – l'examen des dossiers individuels le confirme –, qu'il est possible de transférer beaucoup de capitaux à l'étranger tout en restant en France et en préparant son déménagement. Or, le copieux formulaire d'exit tax que l'on soumet aux contribuables laisse ces transferts de côté ; pour intéressant qu'il soit, cet instrument de mesure reste donc très partiel.

La question de la moyenne des plus-values latentes – 8 millions d'euros selon Charles de Courson, 11 millions selon mes propres calculs, à partir de chiffres antérieurs – m'interpelle. Les personnes concernées étant très peu nombreuses, le secret fiscal empêche d'entrer dans les détails, mais les écarts par rapport à cette moyenne d'une dizaine de millions d'euros sont-ils très importants ? Avez-vous vu quelques dossiers très substantiels ?

Un seul dossier d'un milliard d'euros peut, en effet, représenter une grande partie du total de 1,2 ou 1,3 milliard d'euros déclaré par les 122 contribuables !

Vous avez indiqué que les contribuables qui s'installaient dans les pays membres de l'Union européenne bénéficiaient d'un sursis d'imposition au titre de l'exit tax. Mais remplissent-ils néanmoins une déclaration ? Cela permettrait notamment de connaître leur pays de destination.

Vous n'avez pas répondu, madame Gauthier, à la question de savoir si vous vérifiez aujourd'hui la véracité des déclarations. Dans quelle phase se trouvent aujourd'hui vos services : simple enregistrement ou bien contrôle systématique ou aléatoire ?

D'après les syndicats, le nombre de fonctionnaires du ministère affectés aux questions d'exit tax et de contrôle de l'évasion fiscale aurait fortement diminué depuis quelques années ; vous indiquez, de votre côté, avoir toujours recours à la saisie manuelle. Faites-vous face à un manque de personnel ? Vos effectifs vous permettent-ils de répondre correctement à cette tâche nouvelle que représente l'exit tax ?

Le dispositif de l'exit tax est, en effet, tout nouveau, et nous sommes en phase d'acquisition des premières données, comme en atteste l'évolution rapide des chiffres au fur et à mesure de la collecte des déclarations. C'est pourquoi nous n'avons pas encore mené d'étude ni sur la valeur du patrimoine ni sur la dispersion des montants des plus-values autour de la moyenne. C'est également pour cette raison que nous n'avons pas encore commencé à contrôler, avec les contribuables, la valeur des titres qu'ils déclarent. Nous sommes en phase de recueil d'informations, et non en phase de contrôle.

Une personne qui s'installe dans un pays membre de l'Union européenne nous dépose bel et bien une déclaration. Le paiement de l'exit tax sur la plus-value correspondante est suspendu, mais la déclaration permet d'assurer un suivi : nous savons que la plus-value existe, et la personne est censée acquitter l'impôt si elle se défait des titres en question dans les huit années qui suivent.

N'oublions jamais qu'il s'agit de plus-values latentes.

En revanche, ceux qui partent en dehors de l'Europe doivent soit acquitter l'impôt sur la plus-value latente, soit nous fournir des garanties quant à son recouvrement ultérieur. Voilà où nous en sommes dans le suivi de ces déclarations.

Le rendement est quasi nul puisque l'essentiel des paiements est en sursis.

Les pays de destination les plus fréquents, qui représentent quasiment 80 % des déclarations, sont la Suisse, la Belgique, les États-Unis et le Royaume-Uni. Plus précisément, nous enregistrons 72 cas de départ vers la Suisse, 55 vers la Belgique, 24 vers les États-Unis et 17 vers le Royaume-Uni. Les autres pays – dans l'ordre, Singapour, le Luxembourg, le Canada, le Maroc, Israël, Hong-Kong et l'île Maurice – viennent loin derrière.

La question des effectifs de la DGFIP – en particulier liés au contrôle fiscal – est un sujet sensible et difficile, dont nous débattons actuellement avec les partenaires sociaux. Les effectifs de la DGFIP se réduisent clairement, diminuant, depuis quelques années, de quelque 2 500 emplois par an – cette année, la réduction est de 2 053 emplois. Mais il n'y a aucun lien entre le peu de statistiques dont nous disposons sur les questions abordées et la pression sur nos effectifs. Le contrôle fiscal a toujours constitué notre priorité, et le contrôle fiscal externe n'a subi jusqu'à présent aucune suppression d'emplois. Quant aux conséquences sur les autres parties du système – en particulier la programmation et le contrôle sur pièces –, c'est un débat qui dépasse l'objet de notre rencontre.

Monsieur le directeur, d'après mes informations, les transferts de capitaux insidieux, sans changement de domicile fiscal, représentent des montants énormes. Ils auraient été multipliés par dix depuis quelques semaines, sans pour autant entrer dans le champ de l'exit tax. Ce sont ces mouvements massifs qu'il faudrait contrôler, car je me demande si les 250 contribuables ne sont pas l'arbre qui cache la forêt !

Vous n'avez toujours pas répondu à ma question sur la moyenne des plus-values déclarées. Y a-t-il de très gros dossiers et des dossiers plus modestes, ou bien les déclarations sont-elles plutôt homogènes ?

S'agissant de la domiciliation fiscale, il faut combattre l'idée reçue selon laquelle il suffirait d'acheter une maison dans un pays étranger pour pouvoir s'y déclarer domicilié. Vous avez affirmé que le nombre de fausses domiciliations repérées avait doublé ; mais comment procédez-vous pour vérifier l'authenticité de la domiciliation ? Les services fiscaux français coopèrent-ils avec leurs homologues des pays concernés ?

L'évolution des conventions fiscales bilatérales représente un autre sujet important. Que faudrait-il modifier dans les conventions qui lient la France aux pays vers lesquels s'effectuent fréquemment des changements de domicile fiscal ?

Enfin, de quelles pratiques étrangères pourrions-nous nous inspirer afin de mieux contrôler les mouvements de patrimoine, dont Marc Goua a justement souligné que l'exit tax n'était pas le seul indicateur ? L'Allemagne, les Pays-Bas ou d'autres pays disposent-ils de dispositifs plus efficaces ?

Monsieur Goua, les transferts de capitaux représentent évidemment un phénomène très important, mais au-delà des cas individuels toujours mis en exergue, nous ne disposons d'aucune statistique, car nous n'avons pas d'instruments de mesure. Je n'ai pas connaissance d'une explosion de ces transferts de capitaux ; par ailleurs, ceux-ci sont parfaitement autorisés, et toute entrave, voire toute obligation déclarative, serait sévèrement sanctionnée par la Commission européenne au nom de la liberté des mouvements de capitaux. Cela ne nous empêche pas de nous y intéresser à l'occasion de l'examen d'un dossier, pour chercher à comprendre la cause et le statut fiscal de ces transferts, certains éléments nous mettant en alerte. La police fiscale – service commun au ministère de l'intérieur et à celui du budget – est désormais chargée des cas les plus difficiles en matière de fraude fiscale. Les transferts de capitaux massifs dont il est question dans les dossiers extrêmement compliqués dont elle s'occupe échappent à l'exit tax, puisque l'intéressé n'avait pas besoin de déménager pour se faire complètement exonérer de toute plus-value. Le contrôle de ce type de fraudes sera notre priorité dans les années à venir.

S'agissant de la domiciliation, il s'agit de savoir comment détecter, prouver et sanctionner les domiciliations fictives – cas où des personnes déclarent ne plus être fiscalement domiciliées en France, tout en bénéficiant de tous les services et infrastructures de notre pays. Le problème est extrêmement complexe, d'abord parce qu'il faut concilier le droit national et les conventions fiscales bilatérales. Une fois que le droit est dit, il faut vérifier les faits ; or, il est souvent difficile de prouver formellement qu'un individu qui affirme être domicilié à l'étranger habite en réalité en France. Face à ces difficultés, nous avons proposé, dans le cadre de la loi de finances rectificative de 2012, que la police fiscale ait compétence sur ces dossiers. Désormais, ce service – composé d'inspecteurs de police et d'inspecteurs des finances publiques – pourra utiliser des méthodes plus intrusives, prévues par le code de procédure pénale, auxquelles la DGFIP n'avait pas accès. Les fausses domiciliations représentent un autre axe de travail majeur de nos services, et je remercie le Parlement de nous avoir confié de nouveaux outils pour y faire face.

Nous sommes actuellement en train d'examiner plusieurs conventions fiscales. Certaines d'entre elles sont très anciennes – alors que l'économie a beaucoup évolué – et devraient sans doute être modifiées. Nous sommes ainsi en négociation sur l'évolution de la convention franco-suisse relative aux successions.

S'agissant de la ventilation du montant des plus-values, je le répète, nous sommes aujourd'hui en phase d'acquisition de données. Les déclarations viennent d'être déposées, et nous avons suivi l'essentiel : leur nombre et le montant des plus-values déclarées. Maintenant, s'ouvre une nouvelle phase d'analyse, et les questions que la Commission nous pose aujourd'hui nous serviront de fil conducteur pour développer nos investigations.

C'est tout de même un peu court ! Un tableau Excel avec 250 entrées, cela n'est pas difficile à gérer !

Selon le consul de Suisse à Lyon, 65 000 Suisses résideraient en Haute-Savoie. La Suisse fait partie de l'espace Schengen. Des Suisses viennent donc résider en France parce que la vie y est moins chère, et y scolariser leurs enfants, mais ils essayent de passer au travers des mailles du filet en conservant une adresse en Suisse. Prendrez-vous ce problème en compte dans la future convention avec ce pays ?

La polémique sur ces problèmes d'expatriation et de retour sur le territoire national, qui s'explique par l'absence de données sérieuses, défraie la chronique depuis des années. Je m'étonne donc que nous n'ayons jamais cherché à définir une méthodologie pour appréhender ce sujet. Qu'il s'agisse de l'ISF ou de l'exit tax, nous ne mesurons en effet qu'une petite partie du problème. Je propose de lancer une étude fondée sur le tirage au sort aléatoire d'un échantillon de 1000 Français, par exemple, dans chacun des principaux pays d'expatriation de nos concitoyens – à savoir la Suisse, la Belgique, le Luxembourg, peut-être aussi le Royaume-Uni. Il s'agirait d'identifier les motivations de leur départ, et d'évaluer ce que représente celui-ci en termes de poids économique, c'est-à-dire de revenus et de patrimoine.

Pas toujours. Certains partent pour des raisons professionnelles, et entre le tiers et la moitié d'entre eux reviennent au bout de quelques années.

Je trouve notre débat surréaliste. Qu'il s'agisse de l'exit tax ou de l'ISF, nous ne savons en effet pas répondre à la question de fond, à savoir : ces départs sont-ils vraiment imputables à notre système fiscal ?

Par ailleurs, je connais hélas quelques cas de Français partis à l'étranger pour fonder une société et s'enrichir – ce qui est légitime – parce qu'ils estimaient qu'en France, on leur reprendrait une part trop importante du fruit de leur travail s'ils réussissaient. Notre système fiscal ne nous permet pas de faire la part de ces expatriés dans le total des départs. Pourquoi ne pas mettre en place une méthode d'évaluation, et confier à l'administration une étude fine permettant de répondre à cette question qui hante depuis longtemps notre Commission ?

Vous n'avez pas répondu à la question que vous a posée le rapporteur général sur les systèmes en vigueur dans les autres pays, notamment européens. Il semblerait, par exemple, que l'exit tax fonctionne assez bien en Allemagne, pays qui est également « victime » de l'exil fiscal, et que son rendement y soit assez intéressant pour permettre d'exercer un contrôle. Avez-vous des contacts avec vos homologues allemands à ce sujet ? Existe-t-il des études comparées ? Si tel n'est pas le cas, il serait intéressant d'en envisager.

Il semblerait par ailleurs que l'Italie ait réussi, dans un laps de temps très bref, à s'assurer un taux de récupération fiscale relativement important. Avez-vous des informations précises sur ce point ?

Je me suis rendu en Italie, où j'ai rencontré la Guardia di finanza et le patron de l'Agence des recettes fiscales. Ils ont fait un travail de fond très sérieux, que nous regardons de près, y compris – même si cela peut prêter à sourire – sur la modification des comportements et des références culturelles par rapport à la fraude fiscale.

Le fait même qu'ils nous en parlent – démonstration et chiffres à l'appui – est significatif. Ce que fait l'Agence des recettes fiscales mérite donc d'être regardé de près. Nos amis italiens ont aussi accompli d'importants efforts de réorganisation, y compris en termes d'optimisation de leurs coûts – sujet qui m'intéresse au plus haut point compte tenu des contraintes budgétaires.

En effet. Ma réponse était de portée générale.

Nous sommes attentifs à ce que font les autres pays pour modifier la culture et les comportements par rapport à la fraude fiscale. Le cas du Royaume-Uni nous intéresse également. Vous savez que ce pays doit gérer un problème politique de taille, celui de l'affaire Starbucks. La chaîne concurrente de Starbucks fait de la publicité sur le thème : « Yes, we pay taxes ». C'est assez original…

Il existe un équivalent de l'exit tax en Allemagne, mais nous n'avons pas encore procédé à des comparaisons s'agissant de son rendement. Cela fera sans doute partie des travaux à entamer à la suite du déplacement de M. Bézard en Allemagne.

J'en viens aux pratiques étrangères qui pourraient être transposées en France. Il existait jusqu'à présent une grande différence entre les administrations fiscales étrangères et la nôtre, en particulier sur les sujets de domiciliation : nous ne disposions que de pouvoirs administratifs, et pas de pouvoirs de police. Il y a eu quelques affaires retentissantes en Allemagne, avec des gardes à vue, ou en Italie ; l'administration fiscale américaine a des pouvoirs assez proches de ceux du FBI. L'acquisition de capacités d'investigation proches de celles de la police judiciaire est un grand changement pour notre administration fiscale. Reste à voir comment tirer profit de ces nouveaux pouvoirs – tout récents – pour lutter contre les fausses domiciliations. En effet, il ne suffit pas d'avoir une maison à l'étranger pour se prétendre non-résident. C'est à la fois plus simple et plus compliqué que cela.

Un élément de réponse a certes été apporté tout à l'heure, mais il a été énoncé de manière assez floue. Quid du rendement de l'exit tax aujourd'hui ? On nous dit qu'il est faible, mais qu'est-ce à dire ?

C'est nettement plus. Selon les chiffres enregistrés au 31 décembre 2012 par le comptable de la DRESG, qui est compétent pour recevoir les paiements en matière d'exit tax, 246 millions d'euros ont été pris en charge, et près de 175 millions en cotisations sociales, soit un total de 421 millions pris en charge. Tous ces montants ne correspondent pas à des paiements, car beaucoup sont relatifs à l'espace économique européen, et font donc l'objet d'un sursis.

Les pays n'appartenant pas à l'espace européen et qui, de surcroît, n'ont pas passé de convention d'assistance administrative, comme les îles Caïmans par exemple.

Nous avons des conventions d'assistance administrative avec pratiquement tous les pays. Qu'elles fonctionnent ou non est un autre débat, mais en tout cas, elles existent. Nous essayons d'améliorer la situation, mais nous partons de très loin.

Je regrette, mais je n'ai pas les mêmes chiffres que vous. Voici les informations qui m'ont été fournies : les 128 demandes reçues pour un départ en 2011 représentent un montant total de plus-values latentes d'1,4 milliard d'euros, et des sommes à payer de 19,9 millions. Pour le premier semestre 2012, les sommes à payer atteignent 23,9 millions. Or lors de l'instauration de l'exit tax en 2011, son rendement avait été estimé à 189 millions d'euros en année pleine.

Cela est parfaitement cohérent. Il y a les taxes qui correspondent aux plus-values qui ne sont pas appelées, qui sont en sursis, et celles qui sont appelées, qui sont il est vrai très peu et qui correspondent à ce chiffre, à la date où nous vous l'avons donné.

Au 31 décembre 2012, le total s'élève à 42 millions d'euros qui correspondent aux règlements en cumul, soit environ 10 % des 421 millions pris en charge.

Permettez-moi de rappeler le dispositif. Auparavant, nous n'avions pas d'exit tax. Plus exactement, nous en avons eu une, mais elle n'a duré que cinq ans. Le dispositif n'a été accepté – même si je crois savoir que des recours ont été intentés – que parce que, contrairement à celui de 1999, la taxe ne sera effectivement due, pour la fraction de la plus-value réalisée en France, qu'au moment de la cession effective. L'évaluation réalisée en 2011 était plus une évaluation en engagement juridique ou en droit constaté qu'une évaluation en recette budgétaire. Mais il est vrai que dans l'immédiat, la recette budgétaire est faible.

Un point me préoccupe. Nous n'avons pas réussi à assurer la coordination avec le dispositif qui exonérait totalement, au bout de huit ans, les plus-values immobilières – qui a été supprimé en métropole, mais pas par rapport à l'exit tax. La lecture que je fais aujourd'hui de la règle est donc la suivante : un contribuable qui part en Belgique sera complètement exonéré, y compris de la fraction réalisée en France, dès lors qu'il sera resté plus de huit ans dans ce pays.

Tout à fait ! Ce n'est pas un système à vie. L'intention du législateur était de taxer les personnes quittant la France dans ce seul but. Pour reprendre l'exemple de la Belgique, on considère en quelque sorte qu'avoir résisté huit ans au climat bruxellois mérite une certaine indulgence…

S'ils respectent les conditions qui les font basculer dans la résidence fiscale française, ils entreront dans notre régime fiscal.

Mais comment les contrôler ? J'ai reçu la semaine dernière les douaniers de ma circonscription, dont les effectifs ont été réduits. Cinq douaniers doivent être présents en permanence à la frontière de Saint-Gingolph. Les autres ne peuvent pas aller contrôler si les Suisses résident bien en France ! Il est arrivé que l'on aille vérifier si les enfants étaient scolarisés sur la commune. Mais les personnes concernées refusent d'être recensées.

En tant que maire de Divonne-les-Bains, je connais le problème : ces Suisses, qui ont leur résidence principale en Suisse, déclarent résider en France à titre secondaire. En réalité, ils vivent en France, ce qu'on ne peut prouver que lorsqu'ils y scolarisent leurs enfants. Il fut un temps où les douaniers contrôlaient aux postes frontières. Le Suisse qui passait la frontière tous les matins pour aller travailler en Suisse finissait donc par se faire contrôler, voire par se faire facturer la TVA sur le prix de sa voiture, puisque celle-ci était immatriculée en Suisse… Désormais, il n'existe plus de système de contrôle. À l'heure où la gendarmerie peut photographier les plaques minéralogiques des véhicules, les enregistrer et avoir connaissance des trafics sur les frontières, il suffirait que notre pays instaure un tel contrôle mécanique pour résoudre le problème.

Il faudrait passer un accord avec les autorités suisses, qui ont aussi un manque à gagner dans cette affaire. J'avais d'ailleurs proposé, dans le cadre de la mission sur la politique transfrontalière qui m'avait été confiée par le Premier ministre François Fillon, d'appliquer le même système qu'en Suisse, à savoir une obligation de déclaration de résidence. Un Français qui va dormir quatre nuits de suite en Suisse subira rapidement ce qu'on appelle un contrôle de l'habitant. Pourquoi ne pas appliquer ce système, à titre de réciprocité, et imposer une obligation de déclaration de résidence dans les zones frontières, où la triche est facile?

Nous avons alerté les préfets de nos départements. J'estime en effet que sur une commune de 8 000 habitants, cette triche représente entre 10 % et 15 %. Cela représente une perte non négligeable en dotation globale de fonctionnement.

La suggestion de M. de Courson consistant à lancer une étude sur les motivations du départ pour sortir du « prêt-à-penser » sur ces questions est très intéressante. Mais cette étude relève moins de la compétence de la DGFIP, même si elle peut y prêter son concours, que de celle des sociologues – dont c'est le métier.

Il est clair que nous nous heurtons à une insuffisance de suivi statistique et de méthodologie. Je vous propose donc de poursuivre nos travaux sur la question, peut-être en créant une mission – nous en discuterons avec le rapporteur général. Les montants en cause peuvent en effet être considérables.

Dans nos régions frontalières, il était courant de posséder un compte en Suisse. Or pour peu que l'on ait laissé 10 000 francs suisses « dormir » depuis 1975, on est aujourd'hui l'heureux possesseur de 100 000 francs suisses ! Le cas est fréquent dans ma région.

J'observe que la France est, avec la Grande-Bretagne, le seul pays à ne pas avoir de registres de communes.

Ces registres tiennent le compte des domiciliations et des allées et venues, ce qui pourrait nous être très utile. Leur création est systématiquement refusée par l'INSEE, ce qui nous pose de vraies difficultés pour le calcul de la population française auquel nous procédons tous les dix ans, puisque nous sommes incapables d'effectuer un calcul par commune. Il serait souhaitable que nous nous penchions sur cette question, que j'avais déjà soulevée à la commission des lois.

Autrefois, chaque citoyen s'installant dans une commune avait l'obligation de venir se déclarer en mairie. Cette obligation a été supprimée. J'en observe les effets jusque dans mon petit village.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mardi 19 février 2013 à 18 heures

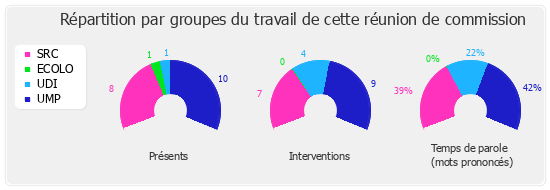

Présents. - M. Éric Alauzet, M. Dominique Baert, M. Étienne Blanc, M. Gilles Carrez, M. Charles de Courson, Mme Marie-Christine Dalloz, M. Jean-Louis Dumont, M. Christian Eckert, M. Henri Emmanuelli, M. Marc Francina, M. Claude Goasguen, M. Marc Goua, Mme Arlette Grosskost, M. Régis Juanico, M. Jean-François Lamour, M. Marc Le Fur, M. Thierry Mandon, M. Hervé Mariton, M. Éric Woerth

Excusés. - M. Guillaume Bachelay, M. Dominique Lefebvre, M. Thierry Robert, M. Pascal Terrasse, Mme Hélène Vainqueur-Christophe, M. Michel Vergnier

Assistait également à la réunion. - M. Yann Galut