Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 27 septembre 2016 à 15h00

La réunion

La commission entend M. Bruno Parent, directeur général des finances publiques, Mme Véronique Bied-Charreton, directrice de la législation fiscale, M. Grégoire Deyirmendjian, sous-directeur en charge de la fiscalité des personnes, et Mme Maryvonne Le Brignonen, directrice du projet Prélèvement à la source sur l'avant-projet de texte transmis par le Gouvernement et relatif à la modernisation du recouvrement de l'impôt sur le revenu par la mise en place du prélèvement à la source.

Nous poursuivons le cycle d'auditions que la commission des finances consacre à l'avant-projet de texte, transmis par le Gouvernement, relatif à la modernisation du recouvrement de l'impôt sur le revenu par la mise en place du prélèvement à la source. Mardi dernier, après un remarquable exposé de notre rapporteure générale et un premier échange de vues, nous avons entendu les représentants des deux principales organisations syndicales de Bercy, Solidaires finances publiques et CGT Finances. Le lendemain matin, nous avons reçu des représentants du Mouvement des entreprises de France (MEDEF) et de la Confédération générale des petites et moyennes entreprises (CGPME), futurs « collaborateurs » de Bercy dans la collecte de l'impôt.

Ces premiers travaux, très utiles, ont permis de dégager les principales questions posées par la réforme : l'« année blanche », le taux neutre, le traitement des réductions et des crédits d'impôt, la confidentialité… Nous sommes donc en mesure d'interroger de façon précise les personnalités que nous recevons aujourd'hui sur ce projet que certains désignent par l'acronyme « PALS ».

Nous utilisons plutôt l'acronyme « PAS ».

Il me semble par ailleurs qu'il sera utile, à l'issue de notre cycle d'auditions, de rencontrer une nouvelle fois les ministres, qui étaient venus nous faire une présentation générale de la réforme le 6 avril dernier.

Le projet que nous vous présentons est, à certains égards, inédit. Il a demandé plus d'un an de travail, et il a fait l'objet d'une très forte concertation : des centaines de réunions se sont déjà tenues avec les différentes parties prenantes, et il s'en tient encore tous les jours. Le Conseil d'État a aussi bénéficié d'un délai particulièrement long pour effectuer son analyse juridique. Ce projet sera également fortement documenté : une étude d'impact inédite par son volume sera présentée lors du dépôt du projet de loi de finances. Elle devrait répondre à certaines de vos interrogations.

Toute révérence gardée à l'égard des travaux du Parlement, nous poursuivons les nôtres à vive allure, et nous sommes dans les délais par rapport à notre compte à rebours. La concertation se poursuit, ainsi que la préparation des outils informatiques propres à l'administration en liaison avec les collecteurs et les gestionnaires de la déclaration sociale nominative (DSN). Au cas où le vote du Parlement serait favorable, nous préparons aussi une campagne de communication et d'accompagnement qui aura lieu en 2017, afin que nos concitoyens comprennent bien les tenants et les aboutissants de cette réforme novatrice du recouvrement de l'impôt sur le revenu.

Je me permets quelques remarques rapides avant de laisser la place à vos questions.

Je suis frappé d'entendre principalement parler, dans les débats médiatiques, de cas spécifiques et de situations particulières. De tels exemples sont évidemment dignes d'intérêt, mais je rappelle que, pour l'immense majorité de nos concitoyens redevables de l'impôt sur le revenu, la réforme sera d'une très grande simplicité. La plupart des contribuables auront un taux d'imposition inférieur à 10 %, ce qui ramène les débats à la réalité.

Nous avons tenté de construire un dispositif qui atteigne l'objectif essentiel de la contemporanéité tout en cherchant les solutions les plus gérables, les plus simples et les plus à notre portée dans le cadre du calendrier qui est le nôtre. La réforme devra s'appliquer au 1er janvier 2018, mais nous serons prêts avant cette date, puisque nous avons l'ambition de transmettre les taux à nos concitoyens et aux futurs collecteurs au cours du dernier trimestre de l'année 2017.

Je ne prétends pas que nous ayons tout parfaitement réussi dans notre recherche de la plus grande simplicité possible, mais nous avons en tout cas beaucoup travaillé en ce sens. Je rappelle, par exemple, que les collecteurs n'auront aucune option à formuler et qu'ils ne se trouveront jamais que dans deux situations : soit l'administration leur aura transmis le taux applicable au foyer fiscal, et ils l'appliqueront sans se poser de questions, soit ce taux n'aura pas été transmis, et ils appliqueront, sans se poser de questions techniques, le taux dit « par défaut », voté par le Parlement. Lorsque j'évoque les collecteurs, je ne pense pas aux seules entreprises : les collectivités locales ou l'État sont évidemment concernés. J'ai d'ailleurs le privilège d'être à la fois acteur du prélèvement à la source, au sein de l'administration fiscale, et collecteur, comme administration versant des revenus à des fonctionnaires et des retraités.

La presse indique que les 10 % de frais professionnels ne seront pas pris en compte dans le prélèvement mensuel à la source à partir du 1er janvier 2018. Ce n'est pas ma lecture de la réforme. Ai-je tort ?

La semaine dernière, nous nous sommes beaucoup interrogés sur les crédits et les réductions d'impôt. Les crédits et les réductions d'impôt récurrents, qui peuvent être de montants élevés, correspondant par exemple à des emplois familiaux ou à des investissements en matière de logement, n'entrent pas dans le champ de la réforme. Aujourd'hui, le calcul des mensualités tient compte de celles des années précédentes, c'est-à-dire des crédits et des réductions d'impôt, mais ce ne sera plus le cas, demain, avec le prélèvement mensuel à la source. Sachant que nous parlons de sommes qui se situent entre 10 et 12 milliards d'euros par an, selon un rapport assez récent du Conseil des prélèvements obligatoires, nous pouvons craindre que des prélèvements surévalués posent dans un premier temps des problèmes d'incompréhension et de pouvoir d'achat, même si les choses sont régularisées par la suite.

Une grande réforme, souhaitée et rêvée par tous les gouvernements depuis 1974, se met en place avec l'appui d'une grande administration française.

Monsieur le président, les crédits et les réductions d'impôt prendront effet en année N + 1, comme cela s'est toujours pratiqué. Ce que vous présentez comme un défaut a au moins l'avantage de mettre les crédits et réductions d'impôt en pleine lumière. Après tout, les autres pays qui pratiquent le prélèvement à la source ne voient pas 15 ou 20 % de l'impôt sur le revenu disparaître parce que le Parlement a arbitré en faveur de mesures de dépenses fiscales de préférence à l'ouverture de crédits budgétaires.

La semaine dernière, après avoir affirmé qu'il n'y avait eu aucune concertation avec Bercy, le représentant du MEDEF, M. Geoffroy Roux de Bézieux, a fini par reconnaître que quelques réunions de travail avaient eu lieu. Depuis, le cabinet du ministre chargé des finances m'a fourni des informations à ce sujet, et je peux vous dire qu'il y a eu plus de trois réunions, contrairement à ce qu'avançait notre interlocuteur. M. Roux de Bézieux nous a confirmé que, du côté des entreprises, la DSN serait en parfait état de fonctionnement à la fin de l'année. Pouvez-vous garantir que la procédure de transmission des taux mis en place par la direction générale des finances publiques (DGFiP) sera assurée mois après mois de façon quasi parfaite, ce qui limiterait le recours au taux neutre ?

J'en viens au taux neutre. La semaine dernière, nous avons évoqué les effets de seuil. Pour ma part, je doute que de nombreux contribuables aient un taux moyen d'imposition à peu près égal au taux neutre. Parmi les 17 millions de contribuables, vous nous direz peut-être combien bénéficient de crédits et de réductions d'impôt. Nous pourrions même espérer connaître le décile et le montant moyen concernés, car ces éléments appartiennent au débat démocratique. Le taux neutre, correspondant à celui d'un célibataire sans charges de famille et ne bénéficiant d'aucun crédit ni réduction d'impôt, nous a paru élevé, et même brutal. Sans doute n'est-ce pas sans raison que vous avez fait ce choix, mais j'ai peur qu'il ne donne lieu, par la suite, à de nombreuses régularisations. Dans le rapport que j'ai remis au Premier ministre, en avril 2014, j'indiquais que 90 % des ménages imposés l'étaient à un taux inférieur à 9 %. Pouvez-vous nous donner des explications techniques relatives à ce choix ? Peut-être pouvons-nous trouver le point d'équilibre qui permettrait que le prélèvement ne soit ni sous-évalué ni surévalué.

Certains parlent d'une augmentation des impôts : c'est totalement faux ! Vous nous confirmerez que la réforme se fait à législation fiscale constante. Notre président a évoqué la modification du calendrier de trésorerie, mais je n'ai pas compris que la réforme se traduirait par un gain de trésorerie pour l'État. Cela dit, si ce n'est pas le cas et que les contribuables ont ce sentiment, c'est soit qu'un tiers bénéficie partiellement de la situation – ce pourrait être les entreprises –, soit qu'il faut résoudre un problème de compréhension du dispositif.

Le Gouvernement souhaite que le contribuable puisse ajuster le paiement de son impôt à la variation de ses revenus. Mais, dès lors que près de 60 % des contribuables sont déjà mensualisés, et qu'il leur est permis, dans ce cadre, de moduler les prélèvements en fonction des revenus de l'année en cours, vous disposiez déjà de l'instrument correspondant à l'objectif poursuivi. Pouvez-vous nous le confirmer ?

Je ne me contenterai pas d'une seule question, j'en poserai sept.

Si l'on ne réévalue pas le barème de l'impôt de deux années, nous aurons un « effet base » de l'ordre de 2 à 3 milliards d'euros qui accentuera la pression fiscale. Avez-vous prévu d'actualiser le barème de 4 à 5 % en 2018 pour résoudre ce problème ?

N'y a-t-il pas un risque de désamorçage des crédits d'impôt en 2017 ? On appelle comme toujours notre attention sur les réductions d'impôt portant sur les investissements en outre-mer, mais il en existe d'autres pour lesquels il y aura un problème d'investissement durant une année. Comment résolvez-vous ce problème ?

Comment gérer les contrats de travail de très courte durée ? Par exemple, on compte 120 000 contrats vendanges pour la seule Champagne. Je faisais mes tournées de vendange, et les employeurs me demandaient comment ils pourraient bien faire le prélèvement à la source quand ils embauchent parfois la veille pour le lendemain. Comment l'administration fiscale transmettra-t-elle un taux pour les « petits boulots » ? Ne faudrait-il pas prévoir un seuil en deçà duquel le prélèvement à la source ne s'appliquerait pas ?

Qu'en est-il de la compatibilité entre les systèmes informatiques des entreprises et celui de la DGFiP ? Quid de la responsabilité des entreprises qui feraient des erreurs ou qui n'appliqueraient pas correctement les taux – pour diverses raisons, il pourrait parfois même s'agir d'erreurs volontaires ?

Comment organiser l'amorçage pour les salariés qui n'avaient pas de revenus précédemment ?

Quel taux s'appliquera aux revenus relevant de plusieurs catégories ? Imaginons un salarié détenteur d'un gros portefeuille d'actions : son taux d'imposition sera-t-il calculé sur l'ensemble du revenu, dividendes compris, ou uniquement sur le salaire ?

Enfin, lorsque les familles comportent plus de deux personnes – avec des parents et un enfant par exemple –, selon quelles modalités définirez-vous le taux moyen pour que celui-ci soit bien celui de l'année N – 1 ? Si un jeune travaille avec un salaire modeste alors que ses parents gagnent bien leur vie, comment éviter qu'il ne soit taxé à 10 ou 15 % ?

L'efficacité de la perception de l'impôt sur le revenu en France est de 99,4 %. C'est remarquable, et cette performance nous classe, je crois, au premier rang européen, mais elle signifie également que nous disposons d'assez peu de marges de progression en la matière. En dehors de la volonté de rendre contemporains la perception du revenu et le prélèvement de l'impôt, je ne vois donc pas quel avantage les finances de l'État tirent de la réforme, à moins de considérer que la généralisation de la perception mensuelle constitue un objectif.

Les sondages indiquent que près des deux tiers des Français seraient assez favorables au prélèvement à la source. Ils considèrent que ce système sera plus simple pour eux. Pourtant, il semble qu'il y aura une obligation d'ajustement permanent et, surtout, que la réforme signera la fin du choix du mode de paiement de l'impôt : plus de paiement par tiers ou en une seule fois !

Qu'en sera-t-il du cumul des crédits d'impôt de 2017 et de 2018 ? On risque de voir des contributions à l'économie sociale disparaître si l'on ne trouve pas de solutions.

La question de la confidentialité se pose, car la connaissance de la situation fiscale d'un individu ou d'un foyer pourrait être instrumentalisée.

Comment sera prise en compte la charge de travail comptable qui incombera aux entreprises – je pense en particulier aux plus petites d'entre elles ? Ne doit-on pas, sur le modèle suisse, permettre que les collecteurs prélèvent 2 % des sommes en transit pour financer les frais de gestion qui leur incombent ?

Les revenus agricoles entrent dans le périmètre de la réforme. Aujourd'hui, le droit fiscal permet aux agriculteurs soumis à l'impôt sur le revenu d'opter pour un système de moyenne triennale. Il est largement privilégié par ces derniers, car il atténue de façon glissante la variabilité des revenus, et il offre une visibilité sur l'impôt à acquitter en ayant le mérite de la simplicité. Confirmez-vous que le prélèvement à la source fera de facto disparaître le système de moyenne triennale ?

Si tel est le cas, nous risquons de rencontrer un problème de lisibilité, car les prélèvements sociaux resteront très majoritairement soumis au régime triennal. Quant à la simplicité, elle a des chances de « perdre en substance », si vous permettez cet euphémisme, dès lors qu'on laissera le soin au contribuable lui-même, de solliciter en permanence l'adaptation de ses versements en cours d'exercice. Je crains que le monde agricole ne voie pas d'un bon oeil cette tâche nouvelle.

Les retenues à la source seront opérées par des collecteurs. Qui sera le collecteur pour les revenus des exploitants agricoles soumis à l'impôt sur le revenu ? Quel organisme, selon quelles modalités, et pour quelles contreparties ?

Les dates des exercices comptables des exploitations agricoles ne coïncident pas avec celles de l'année fiscale, mais plutôt avec les cycles de production. Par quel mécanisme le prélèvement à la source surmontera-t-il ce décalage des calendriers ?

Les exploitants agricoles procèdent souvent à des arbitrages économiques lors de la clôture des exercices comptables – je pense en particulier à la déduction pour investissement ou à la déduction pour aléas. Sachant que ces arbitrages ont in fine un impact sur le revenu imposable, comment concilier la contemporanéité du prélèvement avec des choix qui ne peuvent se faire qu'une fois le résultat de l'exercice connu ?

Les entreprises peuvent rencontrer des difficultés. En les transformant en collecteurs – charge nouvelle dont elles n'ont nul besoin –, ne risque-t-on pas de voir baisser l'excellent taux de recouvrement de l'impôt que citait Gaby Charroux ?

La réforme vise à rendre contemporains la perception du revenu et le paiement de l'impôt, mais avec le jeu des crédits d'impôt qui ne sont pris en compte qu'au mois de septembre de l'année N + 1, on n'améliore strictement rien par rapport à la situation actuelle.

Quant aux taux « neutres », ils ne sont pas si neutres que cela. Ils vous obligent à mettre en place une véritable usine à gaz avec une régularisation ultérieure par le contribuable. Vous rendez les choses administrativement plus complexes au lieu de les simplifier. Vous prétendez faire oeuvre de simplification administrative, mais n'est-ce pas tout l'inverse qui se produit ?

Le Centre des non-résidents perçoit chaque année 500 millions d'euros d'impôts, essentiellement prélevés sur des revenus du patrimoine. Avec la réforme, comment les taux seront-ils fixés, et qui sera le collecteur ?

Je m'interroge pour ma part sur le principe même de la réforme. Pourquoi avoir choisi de passer par les entreprises ? Il me semble qu'il serait possible de rendre la mensualisation contemporaine dès lors que celui qui verse le revenu transmet l'information en temps réel à l'administration fiscale, ce qui, aujourd'hui, ne présente plus aucune difficulté sur le plan technique. Nous aurions pu régler ainsi la question de l'intermédiation de l'entreprise, tout en évitant les problèmes liés au prélèvement à la source.

Le prélèvement à la source se traduit d'abord par une grande différence sur la feuille de paye. Le choc risque d'être réel pour ceux qui verront baisser leur « salaire net ». Les difficultés psychologiques sont évidentes. Ensuite, ce procédé pose des questions en termes de prix du travail. Je préfère que l'on gagne ce que l'on doit gagner, et que l'on paie ce que l'on doit payer.

Je suis assez favorable à l'idée de résoudre le problème que pose le décalage d'une année entre le revenu et l'imposition, mais je ne comprends pas pourquoi l'on n'a pas choisi de laisser le contribuable régler directement à l'administration fiscale ce qu'il lui doit tous les mois.

Ma première question est la même que celle d'Éric Woerth : pourquoi avez-vous choisi de passer par un tiers pour la perception de l'impôt plutôt que de privilégier la relation directe entre le contribuable et l'administration fiscale ?

Ma deuxième question concerne les revenus immobiliers sur lesquels il est possible d'imputer des travaux. Comment les travaux effectués en 2017 pourront-ils être déduits des revenus lors de cette année particulière ?

Autrement dit, les propriétaires risquent de ne faire aucuns travaux en 2017, car ils n'y auront pas intérêt. Peut-être avez-vous pensé à mettre en place une disposition incitative ?

Elle est prévue, monsieur le président.

La réforme du prélèvement à la source doit être effective à partir du 1er janvier 2018. À première vue, il s'agit d'une réforme séduisante, mais plus on l'étudie dans le détail, plus on s'aperçoit qu'elle est d'une complexité extrême, que ce soit pour la fixation des taux, pour leur modulation, pour la collecte, par le jeu des réductions et crédits d'impôt…

Les employeurs qui collectent déjà une multitude de charges et cotisations sociales se verront confier une charge de travail supplémentaire. Elle sera particulièrement lourde pour les petites et les moyennes entreprises, qui ne disposent ni des ressources humaines nécessaires ni des moyens indispensables pour adapter leur système informatique. Les coûts d'adaptation lors de l'année de transition, et les coûts de gestion en régime de croisière seront élevés.

De nombreuses interrogations pratiques subsistent s'agissant notamment des règles applicables aux particuliers employeurs. Malgré les propos rassurants de l'exécutif, dans les faits, l'employeur se trouvera en première ligne en cas de contestation par le salarié. Cette réforme risque donc de créer des tensions sociales dans des entreprises qui n'ont pas besoin de cela.

L'avant-projet de texte prévoit une disposition protégeant les salariés de toute discrimination pour des raisons fiscales. Cette mesure constituera une nouvelle source de conflits au sein de l'entreprise. Elle risque de provoquer une explosion du nombre de contentieux.

Par ailleurs, que se passera-t-il si l'entreprise commet une erreur dans la collecte de l'impôt ? Disposez-vous d'éléments susceptibles de rassurer les chefs d'entreprise sur ce point ? Des conflits supplémentaires pourraient découler de la réforme. Les chefs d'entreprise prennent conscience qu'on leur transfère une charge de travail sans moyens supplémentaires, et que ce travail peut être à l'origine de multiples litiges nouveaux. Il faut leur donner des réponses précises.

Le prélèvement à la source constituera une charge pour les entreprises, notamment les plus petites d'entre elles. Une indemnisation est-elle prévue ? Elle ne saurait être proportionnelle à l'impôt collecté, car cela « avantagerait » les grands groupes.

Quel sera l'effet de la réforme sur l'effectif des administrations fiscales ? La charge de la collecte étant transférée aux entreprises, les effectifs devraient être allégés, mais je ne suis pas certain que l'on parvienne à ce résultat, car il faudra continuer à gérer les flux d'informations – notamment entre les contribuables et l'administration fiscale.

Le système est aujourd'hui très complexe. C'est une spécificité française que tout le monde dénonce, mais à laquelle, en définitive, tout le monde semble attaché. Sur ce plan, le prélèvement à la source ne change rien.

Je me permets d'ajouter une question relative à la rédaction de certaines dispositions : ne fait-elle pas courir des risques juridiques en termes d'incompétence négative ?

Je constate par exemple que, pour la définition des revenus exceptionnels, une sorte de « disposition balai » évoque « tout autre revenu qui, par sa nature, n'est pas susceptible d'être recueilli annuellement », et que l'exposé des motifs renvoie à une définition qui ne figurera pas dans la loi, s'agissant des règles de déduction des charges ou de constitution des produits. Je m'interroge sur la ligne de partage entre les revenus exceptionnels, pris en compte s'ils sont formés en 2017, et les revenus non exceptionnels, intégrés dans le crédit d'impôt de modernisation du recouvrement. Alors que la Constitution prévoit de façon très stricte que la loi fixe les règles concernant l'assiette, le taux et les modalités de recouvrement des impositions de toutes natures –, le dispositif que vous proposez ne fait-il pas courir quelques risques juridiques ?

Le Gouvernement prépare un rapport complet qui vous sera remis au moment du dépôt de la loi de finances. Ce document détaille de manière extrêmement précise la réforme, toutes les options que nous avons étudiées et les raisons pour lesquelles nous en avons écarté certaines. Il développe notamment les modalités de calcul du taux par défaut, ou celles du passage à la contemporanéité des agriculteurs ou des indépendants. Une deuxième partie explique pourquoi les autres réformes – notamment celle évoquée par M. Woerth – n'ont pas été retenues. Une dernière partie étudie les conséquences de la réforme sur les entreprises, sur la trésorerie et le budget de l'État, sur les collecteurs et sur les contribuables. On y trouve également une vingtaine de pages sur les revenus des non-résidents. Ce rapport, en passe d'être achevé, comptera près de 400 pages. Chacun devrait donc aisément y trouver des réponses à ses questions.

L'objectif de cette réforme est la contemporanéité du prélèvement avec la perception des revenus. L'amélioration des dispositifs existants n'atteindrait pas cet objectif, car, aujourd'hui, lorsqu'un contribuable s'adresse au service des impôts parce qu'il est en difficulté financière, il n'obtient pas de remise, sauf décision gracieuse, mais peut au mieux étaler le paiement de ses impôts. Une personne au chômage depuis un an continuera donc de payer l'impôt de l'année précédente, lorsqu'il était en activité. Avec cette réforme, une personne au chômage ou un retraité paie l'impôt correspondant à sa situation. Grâce à la retenue à la source, et au fait que l'impôt est prélevé auprès des collecteurs, l'effet « assiette » est instantané : quand il n'y a plus de revenu, il n'y a plus de prélèvement. Cet effet « assiette », qui concerne 90 % des revenus soumis au prélèvement à la source, va beaucoup changer la situation puisque le prélèvement s'adapte aux variations de revenus.

Pourquoi ne pas charger l'administration fiscale de gérer ce passage à la contemporanéité ? L'information la plus contemporaine, c'est l'entreprise qui en dispose, puisque c'est elle qui verse le salaire. L'administration, elle, a une information plus historique, celle des dernières déclarations d'impôts. Faire prélever l'impôt par l'administration fiscale impose de maintenir en permanence un flux entre celle-ci et les employeurs qui l'informent des versements. Il y aurait donc forcément un décalage dans le temps, puisque cette information ne peut pas être instantanée. Pour le contribuable, cela se traduirait par un décalage entre le salaire versé et le prélèvement de l'administration fiscale. Par exemple, lorsqu'un treizième mois est versé en décembre, si l'administration fiscale n'en a pas connaissance instantanément, le contribuable sera prélevé comme un mois normal. Ce n'est qu'en janvier ou février qu'il sera prélevé sur une assiette double. L'assiette contemporaine est chez l'employeur. De plus, c'est l'employeur qui effectue le flux financier, ce qui donne à l'administration fiscale la capacité d'appréhender cet argent à sa source, en s'épargnant les problèmes de la solution de confier aux banques les tâches de tiers collecteur.

Charger l'administration fiscale de la collecte serait une solution dégradée qui continuerait de faire peser sur les employeurs des obligations d'informations vis-à-vis de l'administration.

Les réductions et crédits d'impôt sont toujours payés à l'année N + 1. Ce sont souvent des réductions et crédits d'impôt accordés, au moment de la liquidation de l'impôt – l'année N + 1 –, à raison de dépenses effectuées lors de l'année N.

Ce projet ne réforme pas l'impôt sur le revenu, mais le recouvrement. Ce système ne va donc pas changer. Mais le Gouvernement a prévu d'effacer l'impôt pour 2017, afin d'éviter une double contribution aux charges publiques en 2018, c'est-à-dire à la fois le paiement de l'impôt dû au titre de 2017 dans les conditions normales et le prélèvement à la source.

Pour autant, les réductions et crédits d'impôt ouverts au titre de l'exercice 2017 seront intégralement maintenus, afin de préserver l'ensemble des incitations pour les secteurs économiques et sociaux concernés. Cela veut dire qu'en 2018, au moment de la liquidation de l'impôt 2017, les contribuables recevront un chèque équivalent à la somme du montant de leur crédit d'impôt et de la réduction d'impôt à laquelle ils auraient eu droit si l'impôt pour 2017 n'avait pas été effacé.

Si l'on intégrait dès 2018 des réductions ou crédits d'impôt dans le taux, le coût pour les finances publiques et le bénéfice pour les contribuables seraient doubles, puisque les contribuables vont recevoir l'ensemble des remboursements et crédits d'impôt pour 2017. Si l'on intègre en plus dans leur taux des remboursements et crédits d'impôt au titre de 2018 qui ne seront liquidées qu'en 2019, le coût serait double, à hauteur d'une dizaine de milliards d'euros. C'est la première raison pour laquelle les remboursements et crédits d'impôt ne sont pas intégrés dans le taux.

Une des conditions qui permettaient de maintenir les remboursements et crédits d'impôt pour 2017 était justement de ne pas accorder ce double avantage, qui aurait entraîné une rupture d'égalité devant les charges publiques pour les contribuables.

Je me suis mal fait comprendre. Prenons le cas de l'année 2020 ou 2021, en régime de croisière. Supposons qu'un contribuable bénéficie d'un dispositif fiscal qui s'étale sur neuf ans, tels que les dispositifs « Scellier » ou « Pinel ». Aujourd'hui, au bout de deux ans, sa mensualité est calculée sur l'impôt qu'il a payé l'année précédente, et prend donc en compte ce dispositif. La mensualité est donc réduite d'autant. Or j'ai compris que, passée la période de transition, un dispositif « Scellier » ou « Pinel » ne sera pas immédiatement pris en compte.

Tout est lié. Il est difficile d'avoir en 2018, au moment où nous basculerons dans la réforme, un double coût de remboursements et crédits d'impôt.

Par ailleurs, les remboursements et crédits d'impôt que nous pourrions intégrer dans le taux sont des réductions et crédits historiques, comme aujourd'hui. Les contribuables en ont bénéficié deux ans auparavant, puis au moment du rafraîchissement du taux, un an auparavant. En tout cas, ce ne sont pas des réductions et crédits d'impôt contemporains.

Tout comme aujourd'hui, dans les acomptes, ce sont des réductions d'impôt dont nous avons bénéficié par le passé qui sont prises en compte.

Si l'on étudie plus précisément la stabilité des crédits et réductions d'impôt dans le temps, il faut rappeler que seuls 9,6 millions de ménages en bénéficient.

Parmi eux, seuls 65 % de contribuables bénéficient trois années de suite, de manière stable, de remboursements et crédits d'impôt. Ce n'est donc pas une population d'une grande stabilité. Pour ceux qui conservent plusieurs années de suite des remboursements et crédits d'impôt, il existe de fortes variations de montant.

Par conséquent, ouvrir ces remboursements et crédits d'impôt dans le temps nous expose à des régularisations importantes qui entraîneront des surprises au moment du solde. Si le taux a été abaissé pour prendre en compte une situation antérieure, mais que l'on s'aperçoit alors que la situation contemporaine ne donne pas droit aux remboursements et crédits d'impôt, les ménages concernés se verront réclamer de l'argent supplémentaire.

Ce n'est pas la question qui est posée. Imaginons un contribuable mensualisé payant aujourd'hui 100 euros d'impôts, et bénéficiant de 10 euros de crédit d'impôt. Cela veut dire qu'il doit payer 90 euros, sur dix mensualités, donc 9 euros par mois. Nous sommes bien d'accord pour dire que, dans la réforme proposée, en régime de croisière, ce contribuable paiera 100 euros sur une année, et se verra rembourser 10 euros l'année suivante, s'agissant de crédits d'impôt récurrents.

Si le crédit d'impôt est récurrent, il sera remboursé chaque année du crédit d'impôt au titre de l'année précédente.

La question du président Carrez est extrêmement importante. Aujourd'hui, la mensualisation intègre les crédits d'impôt.

Sauf si vous n'en avez pas bénéficié deux ans auparavant.

Prenons le cas d'un crédit d'impôt récurrent, sur dix ans, dans sa cinquième année. La mensualité est bien calculée en déduisant le crédit d'impôt. La proposition qui nous sera soumise dans le projet de loi n'intègre pas le crédit d'impôt, et le bénéficiaire sera remboursé en année N + 1.

Puisqu'il s'agit de crédit d'impôt récurrent, il sera versé au contribuable en septembre.

Si l'on regarde la chronique de trésorerie des remboursements et crédits d'impôt, il n'y a jamais de surprélèvements sur l'année.

Aujourd'hui, la mensualité d'avril intègre le crédit d'impôt des années passées. Dans le système qui est proposé, au même mois d'avril, le montant prélevé n'intégrera aucun crédit d'impôt : le remboursement aura lieu en septembre.

Dans le cas extrême d'un jeune ménage, qui a des frais de gardes d'enfant et divers crédits d'impôt, la mensualité en tient compte, et il ne paie aucun impôt. Le crédit d'impôt annule l'impôt, et nombre de ménages non imposables sont dans cette situation.

Non, car il suffit de demander à l'administration fiscale d'adapter les mensualités en fonction de l'impôt qui sera réellement payé au mois de septembre, et celle-ci s'exécute.

Ces ménages ont des dépenses qui vont générer du crédit d'impôt, mais, après plusieurs années, ils n'auront pas à verser d'avance, puisque les ménages non imposables ne paient aucune mensualité.

Et il y aura une démarche à faire, alors que, dans le système actuel, aucune démarche n'est nécessaire.

Il faut faire la différence entre les crédits et réductions d'impôt récurrents et les autres. Aujourd'hui, lorsqu'un contribuable peut bénéficier d'un crédit d'impôt nouveau dans l'année, les mensualités ou les acomptes provisionnels n'en tiennent pas compte.

Ensuite, les remboursements et crédits d'impôt récurrents ne concernent que 65 % des contribuables, et cette récurrence n'est pas stable dans le temps : une année, il peut s'agir d'économies d'énergie ; l'année suivante, de dons, et ainsi de suite. Si l'on intègre par anticipation ces remboursements et crédits d'impôt, nous ouvrons la possibilité que, au moment de la liquidation, les remboursements et crédits d'impôt ne soient plus du même montant, ce qui imposerait de demander des régularisations.

Dans la réforme proposée, le calcul du taux de prélèvement ne prend pas en compte les remboursements et crédits d'impôt accordés deux ans auparavant. Mais, dans le cas de remboursements et crédits d'impôt récurrents, chaque année, à aucun moment un contribuable ne paiera plus qu'aujourd'hui sur une année.

En effet, mais, si l'on compare l'effet trésorerie de ce dispositif au dispositif actuel, les ménages feront l'avance en début d'année avant de percevoir un chèque en septembre, alors qu'aujourd'hui ils ne font pas d'avance en début d'année mais ne perçoivent pas de chèque en septembre.

Comme le prélèvement à la source sera fait sur douze mois et non sur dix, ceux dont les remboursements et crédits d'impôt représentent moins de 16 % de l'impôt sur le revenu seront gagnants, parce que le paiement de l'impôt sera étalé sur deux mois supplémentaires et qu'ils percevront un chèque dès le mois d'août. En fonction du poids des remboursements et crédits d'impôt dans leur impôt, ils pourront donc même être gagnants en trésorerie. C'est la troisième des raisons pour lesquelles le Gouvernement propose de ne pas intégrer les remboursements et crédits d'impôt au calcul du taux d'imposition.

La quatrième raison tient plus à un choix politique, et c'est à la représentation nationale d'en décider : cette réforme entend aussi assurer la clarté de l'impôt sur le revenu. Aujourd'hui, tout le monde confond taux marginal, taux moyen, décote… Avec le prélèvement à la source, le foyer verra son taux moyen unique, et le fait de ne pas introduire de remboursements et crédits d'impôt historiques dans le calcul du taux, mais de les donner en une seule fois au moment de la liquidation de l'impôt, permettra au contribuable de mesurer, de manière très concrète, l'effort qui est fait par les remboursements et crédits d'impôt.

Notre collègue Dominique Lefebvre nous a expliqué cela de manière limpide la semaine dernière !

Nous avons expliqué le dispositif aux grandes associations qui bénéficient de dons dans le cadre de la mise en place de cette réforme, et elles ont préféré ce système plutôt que de diluer les remboursements et crédits d'impôt, amenant le taux moyen de 8,2 % à 8,1 %. Ces associations préfèrent que le taux moyen d'imposition continue d'apparaître à 8,2 % et que les contribuables bénéficient d'un chèque, ou que l'on réduise le montant de leur impôt, car cela rend plus lisible l'effort fait par l'État pour ces remboursements et crédits d'impôt.

Reste le cas particulier de ceux qui sont habitués à ne pas payer d'impôt du fait des remboursements et crédits d'impôt. On en compte un million. Le passage au prélèvement à la source pourrait donner à ces personnes l'impression qu'elles sont imposables, puisqu'elles seraient prélevées sur un taux brut avant de percevoir un chèque. Le Gouvernement réfléchit à un dispositif spécifique afin que le prélèvement de ces personnes reste nul, mais il n'est pas encore intégré au projet.

Afin d'éviter toute confusion, rappelons que les remboursements et crédits d'impôt sont toujours payés à l'année N + 1, et il ne peut pas en être autrement, puisque ce sont des avantages fiscaux qui résultent de dépenses fiscales effectives constatées l'année précédente.

Le seul problème concerne la séquence de trésorerie infra-annuelle. Ainsi, les jeunes couples qui commencent à faire garder leurs enfants vont payer la nourrice tout en acquittant les mensualités de l'année précédente, lorsqu'ils n'avaient pas droit au crédit d'impôt. Et, quand ils cessent de payer la nourrice, ils bénéficient encore une année du crédit d'impôt. Il y a donc un décalage de trésorerie sur plusieurs années. Le prélèvement à la source permettra l'instantanéité.

Comme le dit Mme la directrice de la législation fiscale, il y aura une forme d'avance du contribuable entre janvier et la mi-août, lorsque l'impôt est constaté. Mais, ensuite, ce sera l'État qui fera une avance de trésorerie de juillet à décembre, puisque les contribuables toucheront alors les remboursements et crédits d'impôt pour l'année entière. À cela s'ajoute l'effet de l'étalement du paiement sur douze mois et non dix. Je suis persuadé que, si l'on actualise les choses sur l'année, certains seront gagnants et d'autres perdants. À cet égard, je n'ai pas compris grand-chose aux équations des économistes de l'Observatoire français des conjonctures économiques (OFCE).

Plus le débat sur le prélèvement à la source se focalisera sur les remboursements et crédits d'impôt, qui ne touchent qu'une partie des contribuables, plus il sera nécessaire de détailler – par décile, par niveau de revenu, par catégorie de contribuables – qui est bénéficiaire des remboursements et crédits d'impôt. Il ne sera pas toujours possible de se cacher derrière le cas de la personne âgée qui bénéficiera de la disposition balai, celle qui prévoit que ceux qui n'ont pas payé d'impôt au cours des deux dernières années seront supposés avoir un taux de prélèvement de zéro. Je crois savoir que cette disposition, qui évite de faire payer des gens que l'on remboursera intégralement, figurera dans le texte présenté au conseil des ministres.

Mais l'enjeu de trésorerie, par ailleurs assez faible, concernera des catégories de contribuables bénéficiaires de certains remboursements et crédits d'impôt, car ils ont des revenus suffisants pour financer les sociétés de financement de l'industrie cinématographique et de l'audiovisuel (SOFICA) chères à Pierre-Alain Muet, ou l'immobilier d'outre-mer cher à nos collègues d'outre-mer.

Ainsi, nous ferons apparaître tous ces contribuables qui ont des revenus importants mais ne paient pas l'impôt sur le revenu. Plus nous approfondirons ce débat, plus cette question se révélera, et plus l'équité et la justice de notre système fiscal seront mises en question, ce dont je me félicite. Je vous encourage à pousser ce débat, qui ne peut que se conclure par la remise en cause des crédits et réductions d'impôt comme mode de gouvernance des finances publiques, spécificité française dont on connaît les effets sur la réalité de l'impôt en France.

D'autres points importants ont également été soulevés. Certains se sont interrogés sur la charge pour les entreprises, singulièrement les plus petites. Sans porter de jugement ni utiliser de vocabulaire trop normé, je souhaite décrire ma compréhension du sujet. Ce dispositif est rattaché à la paye des entreprises. La plupart des petites entreprises ont recours à des éditeurs de logiciels qui leur fournissent une prestation. Ceux-ci devront faire évoluer leur produit de manière à intégrer le taux et la multiplication par l'assiette. Je ne peux pas m'engager pour ces éditeurs de logiciels, mais certains d'entre eux ont pour pratique commerciale de considérer que les évolutions du logiciel de paye qu'ils fournissent à leurs clients, lorsqu'elles trouvent leur source dans une évolution législative ou réglementaire, sont incluses dans le forfait annuel de maintenance dudit logiciel. Les PME ne construisent pas elles-mêmes leur logiciel de paye, elles l'achètent, et il intégrera tous les dispositifs. Nous y travaillons avec les éditeurs de logiciels, et nous pouvons supposer que ce sera à moindre coût, puisque ce sera inclus dans le forfait de maintenance que tout client paie lorsqu'il recourt à une société de fourniture de logiciels.

Venons-en aux effectifs de la DGFiP. Nous allons d'abord connaître un pic, car il faudra faire beaucoup d'efforts d'accompagnement, de pédagogie, et d'assistance aux contribuables, comme il est d'usage pour cette administration. Dans un premier temps, cette réforme constituera donc plutôt une charge supplémentaire. Une fois en régime de croisière, lorsque chacun aura compris les vertus et les modalités de la réforme, les gains à attendre à la DGFiP tiendront à ce que nous ne consacrons pas de forces considérables au recouvrement amiable de l'impôt sur le revenu. Beaucoup de progrès et de gains de productivité ont déjà été faits. Le recouvrement amiable de l'impôt des particuliers – ce qui dépasse le seul impôt sur le revenu – correspond à 1 200 équivalents temps plein. Nous avons pu lire que le prélèvement à la source permettrait d'économiser des dizaines de milliers d'emplois à la DGFiP : c'est faux. Les ministres ont d'ailleurs expliqué que cette réforme n'avait ni pour finalité ni pour effet de faire économiser massivement de l'emploi public. À terme, quelques économies sont à attendre, mais gardons en mémoire ce chiffre de 1 200 équivalents temps plein, qui est un majorant, puisqu'il inclut le recouvrement de la fiscalité locale ou de l'impôt sur la fortune.

Monsieur Hetzel, il me semble que vous avez employé l'expression d'« usine à gaz » à propos du taux par défaut. Ce taux pourra être utilisé dans deux situations. Il pourra être choisi volontairement par le contribuable, à des fins de confidentialité. Nous savons que le taux est peu porteur d'informations confidentielles, mais le texte prévoit cette latitude. Dans ce cas, le texte actuel ne prévoit pas de conférer à ces contribuables un avantage financier. S'ils font le choix du taux par défaut, ils devront verser un acompte qui compensera le fait que le prélèvement sur leur salaire aura été inférieur à ce qu'il aurait dû être.

Dans d'autres situations, le taux par défaut s'appliquera de manière automatique, parce que le collecteur n'aura pas eu d'informations de la part de la DGFiP s'agissant du taux. C'est le cas du jeune salarié qui entre pour la première fois sur le marché du travail, ou des petits contrats à durée déterminée (CDD), comme lors des vendanges. Dans ce cas, le taux par défaut sera appliqué. Il sera décliné dans un barème mensuel, hebdomadaire ou quotidien, de manière à s'adapter à de tout petits contrats. Dans l'hypothèse où ce jeune vendangeur serait embauché durablement par l'entreprise, il ne se verra pas appliquer éternellement le taux par défaut. L'entreprise informera la DGFiP de cette embauche, et, si le contribuable souhaite accélérer les choses, il aura la possibilité, notamment grâce au portail « impôts.gouv.fr », de déclarer sa situation de famille, qui n'est pas prise en compte par le taux par défaut. De la sorte, nous calculerons un taux que nous communiquerons au collecteur – l'entreprise dans notre exemple. Ainsi le taux par défaut ne se sera appliqué que transitoirement, le temps que le système d'information engrange les informations nécessaires.

L'idée selon laquelle les jeunes seraient pénalisés de ce fait, parce qu'il faudrait attendre la liquidation de l'impôt sur le revenu pour s'apercevoir qu'ils étaient non imposables, est inexacte. Le système s'autorégule en cours d'année, dans le mois ou les deux mois qui suivent.

Le taux par défaut sera calculé par le législateur. Ce sera un taux synthétique, calculé à partir du barème de l'impôt sur le revenu pour un célibataire. Nous avons calculé l'impôt sur le revenu dû par un célibataire selon son niveau de revenu, puis nous avons essayé de faire des tranches de taux moyen, de manière que ce taux soit lisible, plutôt que de donner un barème, beaucoup moins lisible. Le barème du taux par défaut sera intégré dans les logiciels de paye et sera indexé chaque année.

Quand aucun taux n'aura été adressé par la DGFiP pour les logiciels de paye, ils appliqueront automatiquement ce taux par défaut. Dans quels cas la DGFiP ne donnera-t-elle pas cette information ? Tout d'abord, chaque fois qu'il y aura des erreurs d'appariement. Tous les échanges se feront à partir du numéro d'inscription au répertoire (NIR), communément appelé numéro de sécurité sociale. Ces échanges seront particulièrement sécurisés, parce que cet identifiant est sûr du côté de l'entreprise, notamment pour toute la sphère sociale de l'entreprise, et du côté de la DGFiP, qui a mis en place depuis des années un chantier de fiabilisation de ces identifiants.

Dans les cas de défaut de reconnaissance temporaire, l'entreprise ne reçoit pas de taux, et son logiciel de paye appliquera automatiquement ce taux par défaut.

Dans d'autres cas, l'entreprise ne peut pas recevoir de taux de l'administration de manière normale. Ce peut-être dans le cas de contrats courts, sachant que, ce barème de taux reprenant le barème de l'impôt sur le revenu, toutes les personnes payées au SMIC auront un taux zéro, il n'y aura pas de prélèvement. Le barème de taux ne prévoit pas un barème supérieur à celui qui résulterait de la législation actuelle en fonction du barème. Tous ceux qui ne paient pas l'impôt sur le revenu, car ils perçoivent 1,1 SMIC, continueront à ne pas être prélevés.

De même, le jeune résidant dans un foyer fiscal qui se voit appliquer un taux plus important ne se verra pas appliquer le taux du foyer : nous ne savons pas si ses parents vont le rattacher ou non au foyer fiscal, puisque cette option n'est pas remise en cause. Le jeune qui est aujourd'hui rattaché à un foyer fiscal se verra donc appliquer le taux par défaut.

Il est bon d'indiquer le taux moyen au contribuable, mais notre impôt est en taux marginal. Le taux moyen est donc continu, un euro gagné en plus sera imposé au niveau du taux marginal. Or la grille de taux par défaut reproduite dans l'avant-projet de loi fait apparaître des effets de seuil brutaux, le taux moyen pouvant augmenter de 2 % selon que l'on gagne un euro de plus ou de moins. Dans un logiciel de paye, la logique veut que le taux moyen soit continu et évolue doucement. On ne peut pas présenter dans un projet de loi de finances de brusques hausses des taux moyens pour un euro de plus.

La question de Pierre-Alain Muet me paraît très importante. Le taux par défaut n'est pas calculé en continu, comme le taux moyen. Le taux moyen est un calcul ex post qui prend en compte le fait que différentes tranches de revenu ont été imposées à différents taux du barème progressif. Le taux par défaut est un taux ex ante qui va connaître des seuils.

Un contrat de quinze jours bien rémunéré parce qu'il est effectué dans des conditions exceptionnelles se verra appliquer le taux par défaut, comme s'il durait toute l'année. Cela va aboutir à des taux de prélèvement sans lien avec le taux final. Des personnes non imposables qui effectuent parfois des petits boulots bien rémunérés, car il y a des contraintes très fortes se verront appliquer un taux par défaut élevé, alors qu'elles sont non imposables.

Pourquoi le Gouvernement n'a-t-il pas choisi d'exonérer de prélèvement à la source les contrats inférieurs à un certain montant ? Ce serait plus protecteur pour les personnes modestes.

Le taux donné pour chaque tranche dans ce tableau est une moyenne au sein de la tranche. Le taux d'imposition n'est pas le même pour une personne qui touche 3 000 euros par mois que pour une personne qui touche 4 000 euros par mois.

Pour une base mensuelle de 2 602 euros, le taux par défaut est de 9 %. En passant à 2 603 euros, ce taux passe à 12,5 %. C'est le problème.

Le taux par défaut s'applique dans des situations extrêmement rares. Dans les pays où le prélèvement à la source est déjà mis en place, l'administration ne cherche généralement pas à calculer le vrai taux du foyer concerné : elle applique un taux par défaut aboutissant à un surprélèvement généralisé, et rembourse les contribuables au moment de la liquidation de l'impôt. Ce n'est pas du tout le système retenu dans le projet de réforme du Gouvernement, où nous avons voulu nous rapprocher le plus possible de la situation réelle de chaque foyer.

Si nous avons retenu cette méthode, c'est avant tout pour le progrès qu'elle représente en termes de lisibilité. Pour le titulaire d'un contrat de travail, il vaut mieux savoir par avance que, au niveau de rémunération qui est le sien, il sera prélevé à 4 %, par exemple : c'est beaucoup plus clair que d'avoir à procéder lui-même à un calcul en fonction d'un barème qui lui aura été communiqué.

Il est possible que le barème ne comporte pas suffisamment de tranches et doive être affiné : je rappelle que, en l'état actuel, nous parlons d'un avant-projet. Au demeurant, j'attire votre attention sur le fait que très peu de contribuables sont concernés par les dernières tranches. Par ailleurs, on peut difficilement savoir à l'avance si la personne que vous avez citée en exemple effectuera dans l'année d'autres travaux très bien rémunérés, ce qui fait que l'on ne peut exclure le cas où une personne ne serait pas du tout imposée durant toute une année, avant de faire l'objet d'une régularisation la conduisant à s'acquitter d'un énorme montant d'impôt. Tous les cas de figure peuvent se présenter, mais j'insiste sur le fait que ceux que je viens d'évoquer sont des cas particuliers, bien distincts de ce que sera la situation générale.

Il me semble que l'on devrait conseiller aux contribuables de consulter les logiciels du ministère des finances, qui permettent de connaître avec précision le taux d'imposition applicable à un revenu donné. Je comprends le besoin de visibilité et trouve que le taux moyen présente un avantage, celui de permettre au contribuable de savoir instantanément ce qu'il paie. Cela dit, dans un système comme le nôtre, fondé sur le taux marginal et bien conçu, les taux moyens sont continus : chaque fois que l'on incrémente le revenu d'un euro, le taux d'imposition augmente légèrement – il n'y a pas de sauts brutaux comme dans le système qui nous est présenté, où un euro de revenu supplémentaire peut se traduire par une augmentation d'impôt de 20 ou 30 euros. Je sais bien que ce n'est pas ce qui va se passer dans la réalité, puisque les logiciels dont vous disposez vous permettent de déterminer exactement le taux moyen applicable à un revenu, et il me semble que l'on devrait éviter de présenter ce tableau aux contribuables.

Effectivement, la grille présentée dans le projet est sans doute perfectible, mais nous ne devons pas perdre de vue l'objectif que nous poursuivons, à savoir la plus grande simplicité possible pour l'entreprise – et le collecteur en général. Demander au contribuable d'aller chercher lui-même le taux qui lui est applicable serait, à mon sens, beaucoup trop compliqué.

Paradoxalement, on risque de provoquer ce que l'on cherche généralement à éviter, en laissant penser que le taux marginal est susceptible de toucher d'autres revenus que le revenu marginal – en d'autres termes, qu'avec un revenu de 4 168 euros, je suis imposé à 11 %, mais qu'avec un euro de plus, je suis imposé à 15 % ! En réalité, avec un revenu de 4 168 euros, je suis plutôt imposé à 13 %, et à environ 13,1 % si je touche un euro de plus.

J'aimerais également savoir comment on calcule l'individualisation au sein du couple qui en demande l'application : commence-t-on par celui qui a le revenu le moins élevé ?

L'objectif est que l'addition des deux soit équivalente à la globalité !

J'ai bien compris le résultat recherché : c'est sur le moyen d'y parvenir que je vous interroge…

Le ministre nous a confirmé que la question du taux neutre pourrait faire l'objet d'un travail visant à affiner le dispositif présenté. L'étude d'impact nous permettra de disposer d'une estimation du nombre de contribuables concernés, mais je rappelle d'ores et déjà que seules deux catégories de contribuables seront touchées.

La première est constituée de ceux percevant des revenus autres que ceux retenus à la source, et d'un montant important – par exemple, des personnes payées au SMIC mais percevant des revenus fonciers de l'ordre de 10 000 euros mensuels –, qui ne sont sans doute pas très nombreux.

La seconde est celle des personnes entrant sur le marché du travail – pour lesquelles, par définition, on ne pourra se fonder sur les revenus des années précédentes. La semaine dernière, nous avons évoqué la situation des personnes qui ne font que des petits boulots saisonniers, leur procurant un revenu annuel qui n'entraîne pas de prélèvement à la source : au bout de deux ou trois ans, ces personnes se retrouvent forcément dans les fichiers de la DGFiP, et se voient déjà attribuer un taux de PAS égal à zéro. Là encore, la question soulevée concerne un nombre limité de contribuables : pour la très grande majorité des autres, la réforme va surtout se traduire par la contemporanéité et le paiement de l'impôt sur douze mois au lieu de dix, ce qui est beaucoup plus simple à gérer.

J'aimerais savoir ce qui se passerait en termes de responsabilité du paiement si une entreprise devenait défaillante pour une raison ou une autre : a-t-on prévu un dispositif destiné à protéger le contribuable qui, lui, n'aurait rien à se reprocher ?

Par ailleurs, pourquoi avoir décidé que l'employeur serait collecteur, plutôt que d'opter pour un mécanisme de prélèvement automatique ?

À vous entendre, monsieur le directeur général, on a l'impression que deux notions vont disparaître, à savoir celle du quotient familial et celle du fait générateur au 1er janvier. De quelle manière allez-vous prendre en compte les changements intervenant dans la situation familiale des contribuables après le 1er janvier ?

Pour ma part, j'ai été étonné de constater que le projet faisait état d'ajustements automatiques à l'initiative de l'administration fiscale sur déclaration du contribuable en cas de mariage, de pacte civil de solidarité, de décès ou de divorce, mais pas en cas de naissance. Pourquoi la naissance, plus prévisible que le décès, n'est-elle pas prise en compte ?

Pour ce qui est du taux de recouvrement, vous avez évoqué le risque qu'il diminue lorsque cette réforme sera mise en oeuvre. En la matière, nous pouvons nous référer à un dispositif très analogue, celui des cotisations sociales à la charge des employeurs, qui présente un taux de recouvrement comparable à celui de l'impôt sur le revenu.

Par ailleurs, nous savons bien que certaines entreprises peuvent se trouver confrontées à des difficultés, ce dont notre administration a à connaître quand ces difficultés ont des conséquences sur la capacité des entreprises à reverser la TVA ou à s'acquitter d'autres impôts – à l'instar de nos collègues des organismes sociaux. Quand une entreprise est défaillante et que nous décidons de l'accompagner, notamment afin de préserver des emplois, nous établissons la liste de ses créances fiscales et sociales : demain, cette liste pourra également comprendre des créances au titre du prélèvement à la source, sans que cela nous pose de problème particulier.

Enfin, nous avons cherché à mettre au point une mécanique qui soit le moins sujette à l'erreur possible. Il s'agit de multiplier un salaire taxable, que l'entreprise connaît, par un taux qui lui a été fourni ou qui a été intégré au logiciel de paie auquel elle recourt. Nous ne devons cependant pas négliger la diversité et la complexité des situations, ainsi que le risque d'erreur humaine.

Sur ce point, je formulerai trois observations. Premièrement, le système fonctionne en continu : la DSN étant mensuelle, si une erreur a été commise sur une partie du prélèvement à la source, elle peut être corrigée dès le mois suivant. Deuxièmement, si une entreprise défaillante a effectué un prélèvement sur le salaire de son employé, mais n'a pas reversé l'argent correspondant au Trésor public, le système est conçu de telle manière que le contribuable concerné n'aura aucun souci à se faire : même si l'argent n'a pas été versé dans les caisses de l'État, le contribuable est considéré comme ayant rempli ses obligations fiscales – à charge pour nous de nous retourner vers l'entreprise pour récupérer l'argent au moyen d'une procédure de recouvrement forcé, avec application éventuelle d'une sanction.

Tout à fait, les mécanismes et les procédures sont les mêmes, et les responsabilités quasiment identiques.

Comme cela a été dit, cette réforme du recouvrement ne change rien au calcul de l'impôt. Les changements intervenant dans la situation familiale du contribuable sont pris en compte de manière contemporaine à leur survenance, et non avec un décalage d'un an. La naissance d'un enfant fait partie des cas dans lesquels le contribuable concerné peut moduler son prélèvement à la baisse, l'année même où cette naissance intervient.

La question qui se pose est bien celle du niveau de mensualité. Un enfant né au cours de l'année fiscale 2016 est actuellement pris en compte pour le calcul de l'impôt 2016, et ce sera toujours la même chose avec le prélèvement à la source : de ce point de vue, l'application de la réforme constituera une mesure de trésorerie favorable aux familles – ce qui ne devrait pas déplaire à nos collègues de droite.

Effectivement, il en sera ainsi à partir de 2018, et pas seulement pour les naissances, mais pour tous les changements de situation, qui nécessitent actuellement des traitements extrêmement complexes, notamment en cas de divorce. La contemporanéité, source de simplification, va également permettre d'éviter les à-coups indésirables que constituent les prélèvements d'un montant trop faible ou trop élevé et les ajustements qui s'ensuivent.

Vous n'avez pas vraiment répondu à ma question. En cas de mariage, de divorce ou de décès, le contribuable déclare le changement de situation à l'administration, qui calcule alors le taux de prélèvement. La naissance, elle, n'entraîne pas de déclaration à l'administration : le contribuable adapte lui-même ses prélèvements, avec le risque d'erreur que cela implique – et s'il se trompe de plus 10 %, des pénalités lui sont appliquées. Il y a donc une dissymétrie entre le traitement de la naissance et celui des autres événements familiaux, que je ne m'explique pas.

Les changements de situation que sont le mariage, le divorce et le décès créent de nouveaux foyers fiscaux, avec l'attribution de nouveaux identifiants. La naissance, elle, ne constitue qu'un changement dans la composition du foyer fiscal : à l'instar d'un changement dans le montant des revenus, elle n'entraîne qu'une modification du calcul de l'impôt. J'ajoute que nous mettrons en ligne tous les outils permettant au contribuable de déclarer la naissance d'un enfant – un parcours usager très ergonomique a été prévu, et il suffira au contribuable d'approuver le nouveau taux qui lui sera soumis.

Quelle sera la procédure pour les couples souhaitant bénéficier, non pas du taux neutre, mais de taux individualisés ?

Lorsque, au sein d'un couple, une personne perçoit des revenus sensiblement plus élevés que l'autre, la possibilité d'individualisation des taux permettra d'éviter que le taux de prélèvement applicable à l'une des deux personnes donne à l'employeur une indication sur le niveau de revenu de son conjoint : ce dispositif est destiné à préserver la confidentialité. L'administration va calculer le taux de prélèvement à partir du revenu du conjoint ayant les revenus les plus faibles en lui attribuant la moitié du quotient familial : aux revenus propres de cette personne, on appliquera la moitié des parts.

L'essentiel est que le conjoint ayant les revenus les plus élevés ne se voie pas appliquer un taux prohibitif – ce qui n'est effectivement pas le cas, puisqu'il continue de bénéficier pleinement du quotient conjugal.

Non, puisque l'on tient compte pour l'un du quotient familial, pour l'autre du quotient conjugal.

Vous n'avez pas répondu à deux de mes questions portant sur l'effet base.

Premièrement, un décalage va se produire durant l'année d'entrée en vigueur de la réforme, ce qui nécessite de réévaluer fortement le barème – à défaut, cela va entraîner des plus-values fiscales et une augmentation de la pression fiscale. Or vous n'en parlez pas.

Deuxièmement, on calcule le taux d'imposition en faisant le rapport entre le montant de l'impôt sur le revenu payé durant l'année N – 1 et l'ensemble des revenus, qu'ils soient ou non dans le champ du prélèvement obligatoire, avant d'appliquer ce taux au salaire. Or l'impôt sur le revenu n'est pas calculé sur la base du salaire net, mais après un abattement de 10 %. Comment le taux que vous calculez va-t-il être appliqué sur les salaires, puisqu'il n'est pas appliqué sur le salaire brut, mais après application des cotisations sociales ?

Les choses sont tout à fait claires : le taux est calculé en tenant compte du fait que l'assiette retenue est constituée du montant du salaire avant abattement de 10 %.

Le taux retenu est inférieur au taux moyen figurant actuellement sur l'avis d'imposition : il n'y aura donc aucun surprélèvement, contrairement à ce que l'on a récemment pu lire dans un journal. L'indexation du barème servant à conserver un taux d'imposition fixe, il n'est pas nécessaire de revaloriser ce taux.

Chaque année, on revalorise le barème en tenant compte du taux d'inflation. Il faudra donc bien indexer le barème 2018 comme on le fait tous les ans : à défaut, il se produira mécaniquement une accentuation de la pression fiscale, sous la forme d'un ressaut de l'impôt sur le revenu de l'ordre de 3 milliards d'euros. Je ne comprends pas que cette question ne soit évoquée nulle part.

Pour 90 % des revenus, on se référera à une assiette contemporaine : les prélèvements à la source effectués en 2018 le seront sur la base des revenus réels. À cette assiette, on appliquera des taux historiques – ceux de 2016 pour le début de l'année, puis ceux de 2017.

Vous parlez du prélèvement à la source, mais qu'en sera-t-il du paiement final de l'impôt ?

Chaque année, le barème sera réévalué. Il y aura une liquidation de l'impôt 2016 en 2017, et de l'impôt 2017 en 2018, sur la base des barèmes votés chaque année par le Parlement.

Notre collègue de Courson a tort de se focaliser sur les abattements. En réalité, il faut faire le rapport entre un numérateur constitué des impôts payés sur les revenus soumis au barème après abattement et un dénominateur constitué du salaire imposable avant abattement : le taux intègre donc automatiquement l'abattement de 10 %.

Si l'on n'appliquait pas le prélèvement à la source en 2018, l'État toucherait cette année-là l'impôt sur le revenu de 2017. Avec le PAS, il touchera l'impôt sur le revenu de 2018, ce qui implique forcément une progression de l'assiette, puisque cette progression s'observe tous les ans. Cela dit, compte tenu du fait que les taux sont historiques, il s'opérera toujours une petite régularisation finale : à défaut, avec un pouvoir d'achat augmentant en moyenne de 1,7 % par an et une revalorisation du taux de 1 %, l'État perdrait 0,7 %. Pouvez-vous nous préciser quel dispositif est prévu pour procéder au paiement de cette régularisation ? Les contribuables auront-ils la possibilité d'étaler ce paiement sur plusieurs mois ?

Je vais demander à Mme Bied-Charreton de répondre maintenant aux questions de François André portant sur la situation des agriculteurs.

Les bénéfices agricoles, comme les revenus des autres indépendants, se verront appliquer le principe de contemporanéité par le biais du calcul d'un acompte contemporain. Les agriculteurs paieront donc un acompte correspondant à l'impôt dû au titre de l'exercice en cours. À l'issue de multiples concertations, il a été décidé que, plutôt que d'essayer d'approcher une assiette contemporaine déterminée à partir d'un chiffre d'affaires et d'un taux de charges fixes, l'administration allait calculer un acompte sur la base des éléments d'informations dont elle dispose au sujet des exploitations concernées, comme cela se fait déjà pour les cotisations sociales.

On ne change rien aux règles fiscales : cela continuera donc à se faire sur la période de leur exercice N – 2 et en appliquant le taux de cette même période – en passant à l'exercice N – 1 en septembre. Ce qui va changer par rapport à aujourd'hui, c'est que l'acompte sera calculé par rapport aux bénéfices contemporains : ainsi, dès qu'un agriculteur mettra fin à son activité, il cessera de payer.

Non, la moyenne triennale, qui est une règle d'assiette, sera intégrée dans le calcul du bénéfice agricole et il en sera tenu compte dans le calcul des acomptes. L'autre avantage de la réforme est qu'elle va permettre un échelonnement infra-annuel, dont bénéficieront les indépendants ayant une saisonnalité dans leurs bénéfices : grâce à la contemporanéité, ils pourront reporter certaines échéances d'impôt. Par exemple, un agriculteur qui sait qu'il ne réalisera aucun bénéfice durant les trois premiers mois de l'année pourra reporter trois échéances mensuelles sur une quatrième.

En résumé, la facture initiale adressée par l'administration fiscale aux indépendants et aux agriculteurs ne sera pas différente de celle d'aujourd'hui, puisqu'elle sera calculée sur les mêmes bases. En revanche, l'application du principe de contemporanéité va leur permettre de moduler, voire de reporter leurs prélèvements en fonction de leurs bénéfices de l'année ; en cas de cessation d'activité, ils pourront arrêter de payer – ce qui n'est pas possible à l'heure actuelle compte tenu du décalage entre le moment où les bénéfices sont réalisés et celui où sont payés les impôts correspondants.

Le paiement s'effectuera directement auprès de l'administration fiscale, sans intervention d'un tiers collecteur.

Les sommes correspondant aux prélèvements effectués par les employeurs pourront-elles être incluses, en cas de mise en oeuvre d'un plan de sauvegarde, dans la masse financière constituée pour le règlement des cotisations Urssaf ?

Il existe toute une série de dispositions s'appliquant déjà aux entreprises en difficulté et relevant du recouvrement. En général, on commence par étaler les dettes au moyen de moratoires et de délais de paiement ; dans les cas les plus graves, l'abandon de la créance peut même être envisagé. Je précise que la créance aura un rang privilégié, comme c'est actuellement le cas pour les impôts.

Je reviens un instant sur la situation des agriculteurs, qui constitue une excellente illustration des avantages de la réforme proposée : les agriculteurs que nous avons rencontrés sont d'ailleurs extrêmement intéressés par le nouveau dispositif. Chacun connaît les difficultés rencontrées par les agriculteurs du fait des fluctuations du prix du lait ou de la baisse des volumes de vente de viande. En la matière, la réforme va permettre une capacité d'adaptation si ce n'est en temps réel, du moins de manière très contemporaine, qui n'existe pas aujourd'hui.

Si la réforme peut rendre le sourire aux agriculteurs, nous n'allons pas nous en plaindre !

Il reste une question à laquelle vous n'avez pas répondu, celle des revenus mixtes, c'est-à-dire situés à la fois dans le champ et hors champ. J'ai cru comprendre que l'on calculait le taux en tenant compte de l'ensemble formé par les deux catégories de revenus, mais comment les choses vont-elles se passer quand la part des revenus situés dans le champ sera très minoritaire par rapport à celle des revenus hors champ ?

Par ailleurs, dans l'hypothèse où serait nommé en 2017 un gouvernement souhaitant annuler la réforme avant qu'elle n'entre en vigueur, c'est-à-dire avant janvier 2018, j'aimerais savoir quelle serait la date limite pour qu'il le fasse – il s'agit, je le précise, d'une question purement technique.

Le taux de prélèvement, qui est le taux moyen du foyer, tient compte également des revenus hors champ du prélèvement. Si nous avons fait ce choix, c'est pour éviter que, au moment de la liquidation de l'impôt, c'est-à-dire celui où les revenus hors champ du prélèvement seront taxés, le contribuable n'ait l'impression qu'ils sont taxés à un taux supérieur à celui appliqué à ses revenus imposés à la source : il est important de montrer qu'il n'existe pas de catégories de revenus plus imposées que d'autres.

Les revenus hors champ seront imposés en une seule fois, au moment du solde. Cela dit, la très grande majorité des revenus hors champ se voit déjà appliquer un acompte contemporain. Ainsi les dividendes sont-ils soumis au prélèvement forfaitaire obligatoire (PFO), correspondant à un acompte contemporain de l'année où ils sont versés, une régularisation étant effectuée au moment du solde – c'est déjà, en quelque sorte, un prélèvement à la source.

Les seuls qui ne soient pas soumis à ce régime sont les plus-values mobilières, dont l'imposition, non incluse dans les acomptes, est réglée en une seule fois ; ce système restera inchangé.

En ce qui concerne les non-résidents, une partie de leurs revenus fait l'objet d'un prélèvement à la source en vertu de dispositions soit conventionnelles, soit prévues par le code général des impôts. Rien ne sera changé à ce dispositif.

Les revenus fonciers qui ne sont pas prélevés à la source, mais réglés en même temps que l'impôt sur le revenu, vont basculer dans les acomptes contemporains au même titre que les revenus fonciers des résidents. Ainsi le non-résident qui cessera de louer cessera également de payer son impôt – alors qu'à l'heure actuelle il continue de régler l'impôt dû sur l'année précédente.

Pour ce qui est du délai dont disposerait un nouveau gouvernement souhaitant annuler la réforme avant son entrée en vigueur, je vous dirai ceci : le projet mobilise tellement les forces de la DGFiP et, en particulier, celles de la direction de la législation fiscale, qui s'efforcent de rendre possible son entrée en application, conformément au mandat qui leur a été donné par le Gouvernement – et que le Parlement leur donnera peut-être également –, que, pour ma part, je ne peux raisonner autrement qu'en termes de droit positif. Je suis donc dans l'incapacité de répondre à votre question.

Monsieur le directeur général, vous êtes un haut fonctionnaire républicain et votre position vous honore. Cela dit, on ne peut exclure que ceux d'entre nous qui s'opposent aujourd'hui à cette réforme soient, demain, en situation de faire en sorte qu'elle ne s'applique pas – quand bien même le ministre de l'économie et des finances a laissé entendre que le processus enclenché était irréversible. Dès lors, je vous demande de répondre à cette réponse purement technique : quelle serait la date limite pour arrêter la mise en application de la réforme ?

La réponse technique que vous me demandez nécessiterait d'avoir étudié la question de manière approfondie, ce que je n'ai pas fait. Évidemment, si un ministre devait me poser la même question, je ferais en sorte d'être en mesure d'y répondre.

Fort bien. Je poserai donc cette question au ministre, en lui expliquant que vous n'avez pas souhaité me répondre.

Puisque l'instauration du prélèvement à la source ne remet pas en cause le principe de la déclaration fiscale par le contribuable, j'aimerais savoir si la mise en oeuvre de la réforme est susceptible d'avoir des conséquences sur le contrôle des déclarations, et du contrôle fiscal en général. Des mesures ont-elles été prises, ou du moins envisagées, afin de faire en sorte que le niveau de contrôle exercé par l'administration fiscale ne subisse pas de dégradation à partir de 2018 ?

Le contrôle du reversement par les entreprises des sommes qu'elles auront collectées relève des attributions ordinaires de l'administration fiscale. À côté de la régularité du recouvrement, il faudra également veiller, dans le cadre des mesures anti-abus qui sont prévues pour l'année de transition – donc de manière temporaire –, à ce que certains contribuables ne mettent en place des stratégies d'optimisation fiscale fondées sur l'existence d'une « année blanche ». Cela dit, c'est seulement lorsque nous aurons un doute sur le comportement de tel ou tel contribuable que nous procéderons à une vérification : les opérations de contrôle resteront donc marginales. Comme vous l'avez dit, le système déclaratif reste maintenu, avec une déclaration préremplie engageant la responsabilité du contribuable qui la signe.

Il est impossible de définir précisément et de façon exhaustive dans la loi les revenus exceptionnels : c'est ce qui justifie qu'une disposition balai ait été prévue, qui constituera le fondement du contrôle.

Ce contrôle sera mis en oeuvre avec mesure par notre administration.

Membres présents ou excusés

Réunion du mardi 27 septembre 2016 à 15 heures

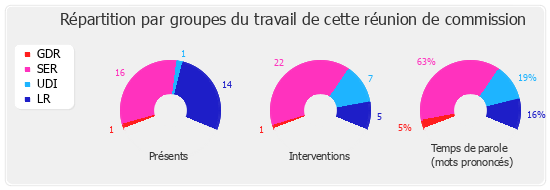

Présents. - M. Éric Alauzet, M. François André, M. Jean-Marie Beffara, M. Jean-Claude Buisine, M. Christophe Caresche, M. Gilles Carrez, M. Gaby Charroux, M. Alain Chrétien, M. Romain Colas, M. François Cornut-Gentille, M. Charles de Courson, M. Alain Fauré, M. Jean-Louis Gagnaire, M. Yann Galut, M. Claude Goasguen, M. Jean-Pierre Gorges, M. Marc Goua, Mme Arlette Grosskost, M. Patrick Hetzel, M. Régis Juanico, M. Marc Laffineur, M. Dominique Lefebvre, M. Laurent Marcangeli, M. Pierre-Alain Muet, M. Jacques Pélissard, Mme Christine Pires Beaune, Mme Valérie Rabault, Mme Monique Rabin, Mme Claudine Schmid, M. Éric Woerth

Excusés. - M. Guillaume Bachelay, M. Dominique Baert, M. Olivier Carré, Mme Marie-Christine Dalloz, M. Olivier Dassault, M. Jean-Louis Dumont, M. Laurent Grandguillaume, M. David Habib, Mme Véronique Louwagie, M. Michel Vergnier, M. Laurent Wauquiez

Assistaient également à la réunion. - Mme Sophie Rohfritsch, M. Lionel Tardy