Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du 6 novembre 2012 à 16h15

La réunion

La Commission examine, sur le rapport de M. Christian Eckert, rapporteur général, les articles non rattachés de la seconde partie du projet de loi de finances pour 2013 (n° 235).

Mes chers collègues, l'examen des crédits de la mission « Santé » devant avoir lieu ce soir, nous nous retrouverons demain matin, à neuf heures trente, pour voter l'ensemble du projet de loi de finances pour 2013.

TITRE IV

DISPOSITIONS PERMANENTES

I.– Mesures fiscales et budgétaires non rattachées

Article 55 : Élargissement du crédit d'impôt recherche (CIR) à certaines dépenses d'innovation en faveur des petites et moyennes entreprises (PME) et renforcement de la sécurité juridique du dispositif

La Commission examine l'amendement II-CF-102 de M. Hervé Mariton.

Cet amendement a pour objet de maintenir un avantage incitatif de 40 % et de 35 % lors des deux premières années au cours desquelles une entreprise déclare du crédit d'impôt recherche. La logique poursuivie est de favoriser l'innovation des entreprises, particulièrement des PME, qui conduisent des travaux de recherche et de développement. Elle s'inscrit totalement dans le sujet de la compétitivité.

Avis défavorable, car l'alinéa qu'il est proposé de supprimer vise à diminuer les dépenses publiques d'une centaine de millions d'euros afin de contribuer à financer la mise en place du crédit d'impôt innovation. En outre, l'avantage de 40 % et de 35 % les deux premières années avait été instauré pour inciter à l'entrée dans le dispositif. Ce dernier est dorénavant bien lancé, le maintien de cette coûteuse faveur n'est donc plus nécessaire.

La Commission rejette l'amendement.

Elle est ensuite saisie de l'amendement II-CF-103 de M. Hervé Mariton.

Cet amendement vise à élargir le périmètre des dépenses d'innovation à plusieurs concepts proches.

Avis défavorable, car cet amendement est de portée extrêmement large et augmenterait excessivement le nombre de dépenses éligibles au crédit d'impôt innovation. Cela dit, il présente le mérite de mettre en lumière la difficulté à définir le champ des dépenses ouvrant droit à ce nouveau crédit d'impôt. Ainsi que le précisera le rapport, il importera que l'administration fiscale précise les choses, car la loi laisse une marge d'appréciation.

Le rapport Gallois pose la question de la sanctuarisation et de l'extension du crédit d'impôt recherche. Monsieur le rapporteur général, envisagez-vous, dans cet esprit, de proposer des mesures qui permettraient d'aller au-delà de sa définition actuelle ?

Le rapport Gallois suggère de stabiliser le dispositif existant, ainsi que d'autres dispositifs de soutien aux entreprises, comme celui concernant les jeunes entreprises innovantes. Mais cet amendement vise à élargir un dispositif dont le coût est déjà élevé. Les projections, pour les années à venir, font état d'une augmentation de ce coût.

En effet, selon certaines informations, le crédit d'impôt recherche pourrait représenter 6 milliards d'euros en régime de croisière !

La Commission rejette l'amendement.

Puis elle adopte l'article 55 sans modification.

Après l'article 55

La Commission examine l'amendement II-CF-151 de M. Marc Goua.

L'éco-prêt (originellement dénommé Éco PTZ) a rencontré un réel succès, aujourd'hui déclinant. Afin de le soutenir, le présent amendement a pour objet de prolonger ses dispositions jusqu'au 31 décembre 2015, alors qu'elles doivent s'interrompre le 31 décembre 2013. En effet, ce système est important, notamment pour l'accession sociale à la propriété.

Le dispositif doit se poursuivre jusqu'au 31 décembre 2013 ; nous aurons donc le temps d'examiner l'opportunité de sa prolongation. C'est pourquoi je vous suggère de retirer cet amendement.

L'amendement II-CF-151 est retiré.

Article 56 : Abaissement du plafonnement global de certains avantages fiscaux à l'impôt sur le revenu

La Commission examine l'amendement n° II-100 de Mme Véronique Louwagie.

Cet amendement a pour objet de maintenir la part forfaitaire du plafonnement global des réductions et crédits d'impôt à 18 000 euros. Cette stabilité est nécessaire pour faire face aux réalités de la vie courante. Un abaissement de cette part à 10 000 euros ne suffirait plus à un couple qui travaille pour faire garder ses enfants à domicile.

Tout d'abord, la disposition que l'amendement vise à supprimer correspond au respect d'un engagement pris lors de la campagne électorale.

Ensuite, madame Grosskost, vous faites allusion à la garde d'enfants à domicile qui ne peut déjà donner lieu à une réduction d'impôt supérieure à 10 000 euros – montant significatif puisqu'un plafonnement à 10 000 euros correspond à une dépense de 20 000 euros.

Par ailleurs, plusieurs dispositifs – la réduction d'impôt « Malraux », la réduction d'impôt au titre des souscriptions au capital de sociétés pour le financement du cinéma et de l'audiovisuel et les réductions d'impôt en faveur des investissements outre-mer – sont exclus de ce plafond et bénéficient de régimes spécifiques. Le plafonnement à 10 000 euros s'applique donc à un nombre réduit de dépenses fiscales. En outre, pour bénéficier d'une telle réduction d'impôt, il faut disposer de revenus confortables. Dans mon rapport, vous trouverez l'exemple d'un couple percevant 80 000 euros de revenu annuel : il peut effectivement atteindre le plafond de 10 000 euros. Si ce couple a deux enfants, ses revenus doivent atteindre 100 000 euros pour atteindre ce seuil, ce qui le range dans les classes moyennes très supérieures et dans la catégorie de la population qui peut participer à l'effort de redressement des comptes publics.

Notre collègue Henri Emmanuelli avait démontré, il y a deux ans, qu'un couple employant, à temps complet, une personne à domicile payée à un salaire légèrement supérieur au SMIC, dépensait environ 19 500 euros. La niche fiscale plafonnée à 10 000 euros aboutit à ce que cet emploi soit subventionné par l'État à hauteur de 50 %. Personne ne conteste l'intérêt de tels emplois, mais comme le faisait remarquer à juste titre Henri Emmanuelli, un couple d'employés à domicile pourrait devoir acquitter un impôt sur le revenu alors que son employeur n'en paierait pas du fait de l'exonération. Est-ce la solidarité à laquelle nous aspirons ? Il me semble que non.

Limiter à 10 000 euros le plafonnement global des réductions et crédits d'impôt a donc du sens. Monsieur le rapporteur général, serait-il possible de réaliser des simulations concrètes concernant le montant d'impôt sur le revenu acquitté par des personnes travaillant à domicile – sur la base des grilles salariales de la convention collective à laquelle elles sont assujetties – et par un couple ayant deux enfants et recourant à un emploi à domicile ? Cela nous permettrait de définir à partir de quel revenu on appartient à la classe moyenne dans notre pays.

Le plafonnement à 10 000 euros des niches fiscales de l'IRPP est un élément important du projet de loi de finances. À titre personnel, je regrette que ce plafonnement ne concerne pas davantage de niches.

Je voudrais toutefois rappeler que, dans un excellent rapport de juin 2008, MM. Migaud, Carrez, Brard, Cahuzac, de Courson et Yanno relevaient qu'il était nécessaire d'instaurer un plafonnement global faible, mais concernant le plus de niches fiscales possible. Élément marquant, ce rapport indiquait que 100 contribuables parvenaient à réduire leur impôt d'un montant moyen supérieur à 1,13 million d'euros et leurs cotisations dues au titre de l'impôt sur le revenu de plus de 85 % en moyenne ; que, par ailleurs, 10 000 contribuables atteignaient une réduction moyenne supérieure à 67 000 euros.

Puisque vous étiez d'accord, au-delà des appartenances politiques, pour qualifier cette situation d'inacceptable au regard de la gestion des finances publiques et de la justice fiscale, le vote sur l'article 56 est l'occasion, pour ceux de ces co-auteurs qui sont toujours parlementaires, de soutenir la traduction de ce constat dans la loi de finances.

L'erreur est d'assimiler l'emploi d'un salarié à domicile à une niche fiscale pour un couple dont les deux adultes sont obligés de travailler et donc de faire garder leurs enfants. En réduisant le plafond à 10 000 euros, c'est la création d'emploi que nous limitons : il s'agit d'une incongruité fiscale.

Depuis le rapport cité par Mme Karine Berger, plusieurs mesures de plafonnement des niches fiscales ont été prises.

Nous pouvons, tout en étant en désaccord avec M. le rapporteur général, entrer dans la logique de son raisonnement et accepter l'idée qu'un effort particulier pour le redressement soit demandé à partir d'un certain niveau de revenu. En revanche, monsieur Terrasse, nous ne devons pas mener une politique fiscale de classe. Se demander si la mesure frappe les classes moyennes, les classes supérieures ou les plus riches n'est pas une bonne manière de raisonner.

La définition des classes moyennes est très ardue. Je ne suis pas certain que l'on y range les mêmes personnes en Ardèche, dans la Drôme ou à Paris, alors que la loi fiscale y est la même. En outre, si nous nourrissons de l'ambition pour notre pays, il est démagogique et choquant d'adopter une vision trop paupérisée et restrictive de la classe moyenne.

La progressivité de l'impôt et l'article XIII de la Déclaration des droits de l'Homme et du citoyen de 1789 – selon lequel la contribution commune destinée à l'entretien de la force publique et aux dépenses d'administration « doit être également répartie entre tous les Citoyens, en raison de leurs facultés » – constituent-ils une politique de classe ?

Avis défavorable.

La Commission repousse l'amendement n° II-100.

Elle examine ensuite, en présentation commune, les amendements II-CF-168 et II-CF-166 de M. Christian Eckert, rapporteur général, II-CF-101 de M. Gilles Carrez, II-CF-89 de M. Jean-François Lamour et II-CF-143 de M. Marc Goua.

L'amendement II-CF-168 vise à maintenir la réduction d'impôt dite « Madelin » sous le plafonnement global de 18 000 euros et 4 % du revenu imposable et à soumettre également à ce plafond la réduction d'impôt au titre des Sofica.

En effet, nous ne sommes pas favorables à la soumission du dispositif « Madelin » au plafonnement de 10 000 euros par an, car les réductions fiscales en découlant dépassent souvent cette somme à elles seules. Il nous est apparu que le « Madelin », qui procure un avantage maximum de 18 000 euros, et les Sofica, un avantage maximum de 6 480 euros, pouvaient être soumis au sur-plafonnement de 18 000 euros et 4 % du revenu imposable du contribuable. N'oublions pas que ce taux de 4 % est calculé par rapport au revenu imposable auquel sont désormais intégrés les revenus tirés des dividendes, des intérêts d'obligations, et de certaines plus-values sur cessions de valeurs mobilières. En 2013, le plafonnement des niches sera donc plus favorable aux contribuables qui pourront réduire leur imposition d'un montant supérieur à celui résultant du droit en vigueur.

L'amendement II-CF-166 précise que le dispositif proposé a vocation à s'appliquer pour un an. Et je vous proposerai, après l'article 56, un amendement visant à renouveler la demande du fameux rapport, qui n'a jamais vu le jour, concernant la possibilité de transformer des dépenses fiscales, notamment en faveur d'investissements en outre-mer, en crédits d'intervention.

L'amendement II-CF-101 s'inscrit dans la ligne du travail conduit à partir de 2008. Il vise à porter à 15 000 euros, et non à 10 000 euros comme le propose le Gouvernement, le plafonnement global des avantages fiscaux, mais en y soumettant toutes les dépenses fiscales.

Avec Didier Migaud, en 2008, nous avons eu connaissance, dans le cadre d'un contrôle sur pièces et sur place, d'une étude sur les différents moyens de défiscalisation : plus les contribuables avaient des revenus élevés, plus la défiscalisation passait par les Sofica, le « Malraux » et, surtout, le « Girardin industriel ».

Avec le projet du Gouvernement, certains dispositifs, comme les emplois familiaux, entreront dans le plafonnement à 10 000 euros. En revanche, les mécanismes que je viens d'évoquer seront soumis au plafond beaucoup plus avantageux de 18 000 euros plus 4 %. Donc, une fois qu'ils auront saturé les 10 000 euros, les contribuables les plus aisés vont s'engouffrer dans les systèmes de défiscalisation qui bénéficient de ce plafond supérieur.

Inquiet pour la justice fiscale, j'ai écrit à M. Jérôme Cahuzac, ministre délégué chargé du budget, le 2 octobre dernier, pour avoir connaissance des mécanismes de défiscalisation utilisés par les 100 000, les 10 000, les 5 000, les 1 000, les 100 et les 10 contribuables ayant bénéficié des réductions d'impôt les plus élevées au titre de l'année 2011. Malheureusement, ces informations ne nous ont pas été fournies et nous ne pouvons donc pas évaluer le degré d'injustice fiscale permettant aux contribuables les plus aisés d'investir massivement dans des dispositifs bénéficiant du plafond le plus élevé. J'espère, madame Berger, que vous nous aiderez à obtenir ces informations du ministère des finances, car il est anormal que nous ne les ayons pas reçues un mois après les avoir demandées.

Monsieur le rapporteur général, alors qu'une aide à domicile chargée d'accompagner toute l'année une personne âgée représente aujourd'hui, après déduction du crédit d'impôt, une dépense annuelle de 13 500 euros, ce coût passera, dans la formule que vous proposez, à 17 000 euros. Nous sommes là au coeur de la question de la dépendance, or vous mettez à mal un dispositif qui prend en charge nombre de nos aînés et permet de maintenir des personnes à domicile. Il ne s'agit nullement d'un dispositif d'optimisation fiscale – à l'inverse des investissements outre-mer, que l'amendement I-CF 89 vise donc à intégrer dans le plafonnement. C'est là une question de cohérence.

L'amendement II-CF-143 tend à réintégrer les investissements locatifs parmi les dispositifs bénéficiant de mesures transitoires.

Monsieur le rapporteur général, les dépenses fiscales « en stock », notamment au titre du dispositif Scellier, sont-elles intégrées au plafond de 10 000 euros ? En d'autres termes, est-il prévu que seules les nouvelles dépenses fiscales relatives au logement – c'est-à-dire le dispositif Duflot – soient intégrées à ce plafond ?

Les propositions qui viennent d'être faites par nos collègues de l'opposition manquent de cohérence : Mme Grosskost, trouvant le plafond de 10 000 euros trop sévère, proposait de supprimer l'article, et vous souhaitez quant à vous, monsieur le président, porter ce plafond à 15 000 euros, mais en y soumettant tous les dispositifs, ce qui pourrait précisément se révéler plus sévère encore.

Quant aux avantages fiscaux liés aux dépenses d'emplois à domicile, monsieur Lamour, ils sont déjà plafonnés à 10 000 euros au titre de leur plafond individuel et non du plafonnement global. Votre argument ne tient donc pas.

Monsieur Goua, votre amendement est satisfait, car l'article prévoit expressément que le nouveau plafonnement global ne s'appliquera qu'aux investissements réalisés à compter du 1er janvier 2013. Ainsi, monsieur le président, les investissements réalisés au titre du dispositif Scellier ne sont pas concernés par ce nouveau plafonnement et se verront appliquer le plafonnement en vigueur au titre d'investissements réalisés en 2012 jusqu'à leur extinction.

Je l'estime au minimum à 500 millions d'euros. Cet amendement est très rigoureux pour la défiscalisation des investissements en outre-mer, mais il procède d'un souci de justice fiscale, car l'investissement outre-mer est le fait des catégories les plus aisées. Il nous faut arbitrer entre la justice fiscale et le développement économique.

Je propose que nous nous donnions un an pour voir comment simplifier des dépenses fiscales très complexes et peu rentables, et transformer ces dépenses en crédits budgétaires.

Monsieur le président, je conteste le chiffre que vous venez d'avancer : le total des trois principales niches outre-mer, qui s'est réduit et assaini ces dernières années, est estimé à 675 millions d'euros en 2013, pour un montant de 1,05 milliard d'euros constaté en 2012. Ce chiffre dépassait autrefois 1,2 milliard d'euros.

Je propose donc de maintenir pour un an le plafond de 18 000 euros et 4 % du revenu imposable pour les outre-mer, et de prévoir la remise, au mois de mai, d'un rapport sur la possibilité de transformer les dépenses fiscales en crédits budgétaires.

L'investissement locatif social est-il inclus dans le montant de 675 millions que vous venez d'évoquer ?

Non. Le montant du locatif social était de 200 millions d'euros en 2012, mais aucune estimation n'est prévue pour 2013.

Vu de l'hexagone, on peut juger scandaleux le dispositif de défiscalisation outre-mer, qui permet aux plus riches de payer moins d'impôts. Cependant, ce système s'est fortement moralisé et a vu son montant se réduire aux montants que vient d'indiquer M. le rapporteur général et, surtout, il est le seul dispositif dont disposent les outre-mer pour financer leurs investissements productifs et la construction de logements sociaux. Dans le département de la Réunion, dont je suis élu, s'il était supprimé ou rendu inopérant, il faudrait tripler le montant de la ligne budgétaire unique consacrée au logement.

Il serait néanmoins bon d'évaluer clairement ce dispositif et de voir quel système plus vertueux pourrait le remplacer.

Monsieur le rapporteur général, l'amendement II-CF-166, qui précise que la disposition n'est pas pérenne, mais a vocation à s'appliquer pour un an, est-il indispensable ? De fait, ce dispositif est déjà régulièrement remis en cause depuis des années et, surtout, cette annonce provoque un manque de visibilité qui réduit l'attractivité des dispositifs considérés. Les lois de finances étant votées tous les ans, il suffirait d'annoncer le rapport prévu.

Monsieur le président, je suis en désaccord avec votre proposition. Après avoir, pendant dix ans, entendu évoquer l'outre-mer en termes d'investissements, de créations d'emplois et d'aménagement du territoire au sein de la commission des Affaires économiques, je suis surpris de l'entendre ici évoqué sous le rapport de l'optimisation fiscale. Ce sont là, dans la même assemblée, deux langages contradictoires.

Alors que nous avons voté à l'unanimité, la semaine dernière, le budget de l'outre-mer – qui poursuit, du reste, la politique engagée par le Gouvernement précédent, et dont je suis le rapporteur spécial –, il nous est proposé subrepticement, au détour de l'article 56, de remettre en cause ce vote. Il faut dissocier le problème de l'outre-mer des problèmes généraux. En effet, le changement brutal de plafond obligerait à abandonner des projets en cours d'étude, ce qui serait catastrophique.

Ensuite, toute diminution aurait pour conséquence d'assécher la ressource destinée à l'aménagement du territoire outre-mer sans proposer de solution alternative.

Si, enfin, comme je l'ai entendu dire, le Premier ministre souhaite remettre à plat le dispositif consacré à l'outre-mer au début de 2013, pourquoi y toucher aujourd'hui pour un an ? Je préconise donc de le dissocier afin de préserver la lisibilité à moyen et long terme de la politique des outre-mer. On ne peut mettre subrepticement fin ici à un dispositif qui produit des effets positifs.

Pourquoi le déplafonnement partiel du dispositif Madelin que propose le rapporteur général ne s'appliquerait-il pas aussi à d'autres dispositifs de retraite, comme le plan d'épargne pour la retraite collectif (PERCO) ?

Voilà déjà plus de deux ans que certains d'entre nous demandent une évaluation de la défiscalisation outre-mer. En revanche, indiquer que le dispositif s'applique pour une année risque de faire peur à certains investisseurs, alors que nous ignorons tout de ce que nous ferons au vu du rapport demandé. La prudence s'impose donc.

Avec un chômage deux fois plus élevé et un PIB par habitant deux fois plus faible, avec des entreprises de petite taille et structurellement sous-capitalisées, les outre-mer connaissent bien plus de difficultés que la métropole. Il aurait fallu nous dire voilà une semaine, avant que nous ne votions à l'unanimité le budget de l'outre-mer, que vous vouliez supprimer ces 850 millions de recettes : nous aurions pu demander d'ajouter ce montant aux crédits budgétaires.

Je remercie le rapporteur général d'avoir confirmé le maintien du plafond de 18 000 euros et 4 %. Cependant, les élus et les habitants des outre-mer n'ont pas lieu de se sentir culpabilisés de profiter de la Nation, car l'effort cumulé imposé par la loi de développement économique pour l'outre-mer (LODEOM) de 2009 et les projets de lois de finances pour 2010 et 2011 s'élève à environ 1 milliard d'euros.

La défiscalisation a été assainie et ce dispositif permet d'investir pour le logement social – mais la suppression de cet avantage pour le logement intermédiaire a créé un véritable marasme dans le secteur du bâtiment. Il permet aussi des investissements productifs et 40 % à 50 % des investissements aident localement les petites entreprises.

L'engagement de substituer une dépense budgétaire à une dépense fiscale ne pourra pas être respecté immédiatement, mais l'examen de la loi de finances donne lieu chaque année à un débat. Les dispositifs spécifiques à l'outre-mer doivent être traités isolément. Ne pas le faire serait une erreur magistrale, qui aurait des conséquences économiques et sociales désastreuses – ce n'est pas une menace ; c'est une mise en garde.

Nous ne sommes ni fétichistes de la défiscalisation ni enclins à la mendicité budgétaire. Le raisonnement devrait être plutôt économique que comptable, car la défiscalisation créée de l'activité et de l'emploi. Il conviendrait donc d'accompagner les pays d'outre-mer vers une mutation économique et une moindre dépendance budgétaire leur permettant de prendre en main la création d'activités et d'emplois. La crise nous en donne l'occasion – car chaque crise crée de l'énergie et de l'imagination.

Il faut donc dire non pas que le dispositif sera reconduit pour un an, mais que le Gouvernement dispose d'un an pour établir un rapport précis permettant de voir comment lisser la sortie de la défiscalisation et la remplacer par des dépenses budgétaires, au rythme de la capacité de l'État – car il ne faudrait pas laisser croire que nous aurons les moyens de ce remplacement dès 2013.

Cette démarche doit s'accompagner d'une dynamique économique permettant de créer de la richesse et de la valeur ajoutée, ce qui suppose une conditionnalité. Faute de leviers fiscaux permettant une telle dynamique, l'outre-mer en restera à une économie de comptoir, de consommation et d'importations massives – avec 22 % de chômeurs. C'est une grande responsabilité, mais nous sommes demandeurs de cette nouvelle ingénierie du développement économique de nos pays.

Je suis donc défavorable aux amendements présentés, à l'exception de ceux du rapporteur général – sous réserve de supprimer la limite d'un an qu'il prévoit, contradictoire avec la logique financière de l'annualité budgétaire, et de prévoir dans ce délai l'élaboration d'un rapport qui permettra de procéder à des modifications lissées dans le temps.

Ces dispositifs, comme d'autres, doivent être évalués. On le dit souvent, mais ni l'option initialement retenue par le Gouvernement, qui consistait à les soustraire au plafonnement global, ni la nouvelle proposition formulée aujourd'hui n'ont été fondées sur une évaluation spécifique. Cette exigence n'est pourtant pas nouvelle. Peut-être M. le président se souvient-il à ce sujet d'une mission parlementaire à La Réunion, il y a quelques années, qui avait d'ailleurs permis de constater l'efficacité de certains dispositifs.

Vous vous êtes ému, monsieur le président, du fait que les mesures dont nous parlons soient essentiellement mises à profit par des foyers très favorisés. Mais elles le sont en quelque sorte par définition : leur champ et leur complexité, que j'avais eu l'occasion de mesurer avec notre ancien collègue Yanno au cours de la précédente législature, les y prédestinent. En outre, les niches fiscales devraient être évaluées, triées, et non systématiquement traquées. Mais si elles ne donnent pas satisfaction, par quoi les remplacer ? En réalité, ni l'exécutif ni nous-mêmes n'avons proposé un autre dispositif probant d'incitation fiscale.

Quant à leur remplacement par des dotations budgétaires, vieux débat qui pourrait s'appliquer à bien des dépenses fiscales, ne nous payons pas de mots : il ne pourra être intégral. Alors que le Président de la République avait promis pendant la campagne un effort budgétaire supplémentaire en faveur des outre-mer, nous n'avons fait qu'un dixième du chemin que nous devons parcourir en cinq ans pour atteindre l'objectif annoncé !

Ayant été à l'origine, avec l'actuel président de notre commission, du plafonnement des niches à l'impôt sur le revenu – qui fut loin d'être global puisqu'il n'a concerné que 22 niches sur 360 –, je peine à comprendre la logique de l'article 56. Il faut durcir le plafonnement, nous dit-on : c'est ce que nous avons fait de manière constante depuis trois ans. La lecture des pages 303 à 305 de l'étude d'impact nous apprend que parmi les 22 niches déjà plafonnées, 9 se voient appliquer le nouveau plafond tandis que 3 autres – « Madelin », Sofica, outre-mer – y sont soustraites et restent soumises à l'ancien. Sur les 10 restantes, 7 sont en voie d'extinction ; restent les 3 premières niches, dont le Borloo neuf et le Robien, elles aussi en voie d'extinction.

Pourquoi maintenir sous plafond ces 9 niches ? Pour réduire les coûts, nous dit-on ; mais, à la page 309 de l'étude d'impact, l'effet de la mesure apparaît non mesurable : on ne sait même pas si elle rapporte quoi que ce soit ! C'est donc qu'il existe des effets de substitution. Le premier concerne la réduction d'impôt pour souscription au capital de sociétés non cotées, par l'investissement dans les FIP et FCPI – le quatrième dispositif par ordre d'importance. Cet avantage peut consister, au choix, en un crédit d'impôt sur le revenu ou en une déduction de l'ISF qui, elle, n'est pas plafonnée, ou si peu. L'effet de substitution sera donc total. Il est parfaitement incohérent de soumettre l'avantage que procure l'investissement dans les FIP et FCPI à un plafond de 10 000 euros auquel les redevables de l'ISF pourront aisément se soustraire. Cette mesure qui coûte 369 millions d'euros ne générera aucune économie.

Quant aux investissements forestiers, on ne cesse de dire qu'il faut les soutenir pour reconstituer le massif.

Pour conclure, je ne vois aucune logique à tout cela. Pourquoi, monsieur le rapporteur général, n'avez-vous pas touché aux quelque 340 autres niches ? La vérité, c'est que vous avez été excessif : les niches les plus importantes sont soustraites au nouveau plafonnement !

Sur l'outre-mer, depuis des lustres, on entend toujours la même chose : les uns disent que les niches fiscales sont exagérées et ne rapportent rien, les autres constatent sur le terrain qu'elles permettent de surmonter certaines difficultés. La question qui se pose à nous, et à laquelle aucun des précédents gouvernements n'a véritablement su répondre, est la suivante : quelle est l'alternative ? Quelle stratégie économique nous dira comment remplacer des dépenses jugées excessives ? Nous n'y répondrons pas ici.

Il ne serait pas raisonnable de limiter la validité du dispositif à un an. Donnons-nous les moyens de résoudre le problème ; un rapport n'y suffira pas, contrairement à ce que pense notre collègue Letchimy : appelons-en solennellement au Gouvernement pour ouvrir le débat. Traitons donc séparément la niche outre-mer au lieu de l'inclure dans un « paquet » global qui présente plus d'inconvénients que d'avantages.

La cohabitation de deux plafonds pose un problème de justice fiscale dont nous aurons à rendre compte. Un contribuable dont le revenu imposable s'élève à 1 million d'euros pourra ainsi réduire son impôt de 58 000 euros – 18 000 euros auxquels s'ajoutent 4 % de son revenu imposable – grâce aux dispositifs qui restent soumis à l'ancien plafond, quand son voisin, dont le revenu imposable est de seulement 100 000 euros, aura atteint le plafond de 10 000 euros dès qu'il aura payé son emploi familial et éventuellement réalisé un petit investissement locatif. Je veux interroger le ministre sur ce point : pour nous prononcer en connaissance de cause, nous avons besoin de savoir combien de contribuables ont été concernés en 2011 et 2012.

L'opportunité du dispositif n'est pas en cause : je suis parfaitement conscient de la nécessité de la défiscalisation outre-mer, qu'il faudra du temps pour remplacer par des crédits budgétaires, ce qui serait pourtant la meilleure solution. Mais vous ne pouvez pas, mes chers collègues, tourner à ce point le dos à une justice fiscale que vous passez votre temps à prôner !

Monsieur Ollier, je ne propose pas de changer les 18 000 euros plus 4 %, les taux de réduction, les montages avec des taux à deux décimales, le retour sur défiscalisation, etc. Au contraire, je propose de ne rien changer !

Pendant un an, nous procéderons avec autant de précautions que pour le Scellier : si jamais le dispositif ne devait pas être reconduit, il n'en bénéficiera pas moins entièrement aux investissements engagés avant le 1er janvier 2014. Pourquoi ai-je proposé un délai d'un an ? Parce que depuis que je siège au sein de cette commission, j'entends dire tous les ans qu'il faut transformer la défiscalisation en crédits budgétaires. Combien de temps encore le dirons-nous ? Le rapport qui doit être remis pour le 1er mai 2013 laisse six mois au Gouvernement pour en étudier la possibilité. Si l'on estime alors qu'il faut un ou deux ans de plus pour finir le travail, pourquoi pas ? Mais cessons de pérenniser le système actuel au motif qu'il n'est pas possible de le modifier même si nous souhaiterions le faire !

Le coût budgétaire du dispositif, je vous l'ai dit, est d'environ 800 millions d'euros. Quelle proportion de cette dépense fiscale revient aux territoires ? Je ne suis pas sûr qu'elle atteigne la moitié !

Non, cela dépend des investissements réalisés. En tout cas, on reste très en deçà des deux tiers.

Je n'accepte pas que l'on nous reproche d'avoir préparé la mesure sur un coin de table. J'ai rencontré des représentants de cabinets de défiscalisation, j'ai étudié leurs dossiers, j'ai passé du temps à tenter de comprendre les véhicules de défiscalisation, les rétrocessions, etc. – et je ne suis pas sûr d'y être entièrement parvenu ! Quoi qu'il en soit, une chose est sûre : le taux de rétrocession n'est pas de 100 %, ni de 90 %, ni de 80 % ; il est sans doute inférieur à 60 % !

Faut-il perpétuer le dispositif pendant deux, trois, quatre ans au motif que nous ne savons pas par quoi le remplacer ? Dans trois ou quatre ans, nous nous réveillerons pour constater qu'il nous faut encore quelques années de plus. Est-ce ainsi que nous voulons travailler ?

Quant au plafonnement, le droit actuel le fixe à 18 000 euros plus 4 % du revenu imposable pour les outre-mer, le Scellier, le Malraux, le Madelin, les services à la personne, les Sofica, etc. S'agissant des outre-mer, nous proposons d'abord d'étendre l'assiette des 4 % puisque sont désormais intégrés au revenu fiscal les dividendes, les intérêts des obligations et certaines plus-values des valeurs mobilières, autant de ressources qui concernent particulièrement les hauts revenus visés par le plafonnement et qui bénéficient le plus des réductions d'impôt en faveur de l'outre-mer. Je propose ensuite de maintenir le plafond de 18 000 euros plus 4 % du revenu imposable pour l'outre-mer, le Madelin et les Sofica. N'est-ce pas bien plus avantageux que le droit en vigueur ?

Pour les uns, nous sommes trop durs ; pour les autres, nous ne le sommes pas assez. Je m'en remets à la sagesse de la Commission. Je suis d'autant plus serein que nous avons bien étudié le sujet – même si les données que je vous ai fournies peuvent encore être complétées à la lumière des questions légitimes du président – et que les rapports sur la question ne manquent pas.

Je suis tout à fait d'accord avec le rapporteur général. Je dois dire à nos amis d'outre-mer que j'ai été très choqué lorsque j'ai compris comment fonctionnait la défiscalisation du point de vue du contribuable. Déduction faite de la rétrocession de 60 % et de la commission de 7 % versée au bureau de défiscalisation, un contribuable qui investit 10 000 euros – à fonds perdus – bénéficie l'année suivante d'une réduction d'impôt de 13 000 euros. Il serait hautement préférable d'augmenter les crédits budgétaires, car ceux-ci sont financés par l'emprunt, qui ne nous coûte aujourd'hui que de 2 à 2,5 %. Ainsi éviterions-nous de gâcher l'argent public en rémunérant le financement d'un même montant, dont l'outre-mer a besoin, à 2,5 % plutôt qu'à 30 %.

En limitant à un an la durée du dispositif, nous obligerons le Gouvernement à procéder à l'évaluation que nous demandons en vain depuis des années. Je précise que le Gouvernement actuel n'est pas spécialement en cause puisque je disais la même chose sous la précédente législature – n'est-ce pas, monsieur Jégo ?

On sait que la défiscalisation coûte plus cher. Le rapport Bartolone le dit. Je conteste par ailleurs le chiffre de 60 % : le taux de rétrocession est compris entre 50 et 75 %. Aujourd'hui, nous sommes entre 60 % et 80 % de rétrocession. En outre, ce qui est donné à l'exploitant dans le cadre d'un investissement productif correspond à 25 à 40 % du financement de ses outils de travail, qui restent sur place. Cela permet donc de financer l'économie. Je n'ai rien contre l'art, mais nous parlons d'investissement productif et de logement social, non de tableaux !

Personne n'est contre la mesure proposée. Simplement, on tuera le dispositif en en limitant aujourd'hui la durée à un an, car cela plongera les investisseurs dans l'incertitude. Il faut donc avoir le courage de ne pas toucher à la défiscalisation outre-mer, conformément à un engagement du Président de la République. Il est vrai qu'à proprement parler vous n'y touchez pas, monsieur le rapporteur général, ou plutôt vous l'améliorez. Mais en l'embrassant, vous pouvez l'étouffer : en réduisant à un an la durée d'application du dispositif, vous privez les investisseurs de la visibilité dont ils ont besoin.

Monsieur le président, je ne peux qu'être d'accord avec votre raisonnement général, empreint de bon sens comme d'habitude. Le problème est la rapidité et la brutalité avec laquelle, après avoir voté à l'unanimité le budget de l'outre-mer, nous supprimerions à l'article 56 un avantage sur lequel les investisseurs fondent leurs projets, comme l'a dit M. Letchimy.

En le limitant à un an, on nuit à la prévisibilité nécessaire aux investisseurs.

Convenons par ailleurs que la spécificité de nos départements d'outre-mer, leur démographie puissante dans un territoire insulaire, donc limité, impliquent des mesures particulières d'aide à l'investissement et au développement. Si nous mettons fin à la défiscalisation, nous devons donc lui substituer immédiatement une autre solution. En avez-vous une ? Non : il n'y en a pas ! Ne touchons donc pas à ce dispositif.

En votre qualité de président de Commission, monsieur le président, vous pouvez créer une mission d'information et demander au Gouvernement de s'engager devant nous à nous adresser des propositions concrètes d'ici à la fin de l'année prochaine. Je vous apporterai tout mon soutien en tant que rapporteur spécial du budget de l'outre-mer. Ainsi pourrons-nous proposer l'année prochaine un nouveau dispositif, budgétaire cette fois.

Il ne serait pas sérieux de limiter à un an l'application d'un dispositif pour ensuite le transformer ou le supprimer, selon les contraintes qui s'imposeront alors à nous. En effet, on ne décide pas d'un mois sur l'autre d'investir dans un programme de logement social, dans l'industrie de transformation ou dans l'hôtellerie, pour plusieurs dizaines de milliers d'euros dans chaque cas : étant donné les obstacles à l'obtention des financements, cela peut prendre de deux à cinq ans. En annonçant qu'à l'horizon 2014 le dispositif en vigueur sera supprimé au profit d'un autre dont on ignore tout, vous découragerez les rares énergies qui nourrissent encore nos économies.

Il convient en revanche que nous travaillions ensemble à un nouveau dispositif plus soucieux des deniers publics et plus utile à notre développement économique, selon une vision qu'il nous appartient d'élaborer et de partager.

Je vous remercie, monsieur le président, de me donner la parole bien que je ne sois pas membre de votre commission.

Je suis tout à fait d'accord avec mon cher collègue Letchimy : en limitant la durée du dispositif à un an, on risque de tuer l'investissement.

Détachons-nous un instant, si vous le voulez bien, du seul point de vue budgétaire et fiscal. Vous avez comparé deux contribuables, monsieur le président ; mais la comparaison devrait intégrer tous les paramètres. N'oublions pas que la défiscalisation n'est qu'un élément de la politique publique touchant des territoires qui cumulent toutes les difficultés et toutes les contraintes – éloignement, problèmes sociaux, démographiques, problèmes d'investissement dans le logement ou l'assainissement. L'apport des fonds structurels européens destinés aux régions ultrapériphériques y est bien supérieur à l'aide publique des États. Si l'on peut en discuter les modalités, la défiscalisation n'en est pas moins un instrument de politique publique au même titre, par exemple, que les politiques d'attractivité destinées aux territoires ruraux et montagnards.

Comme nous tous, je suis sensible à la nécessité de limiter l'optimisation fiscale. L'idée d'un rapport sur la possibilité de transformer progressivement certaines niches en dotations devrait donc faire l'unanimité parmi nous. La tâche n'est pas facile, car les niches déclenchent un investissement privé, ce qui n'est pas nécessairement le cas d'une dotation. Justement parce que le sujet est complexe, il serait bon qu'un rapport nous éclaire sur les différents aspects de ces niches, ce qui n'implique pas qu'une décision sera prise au cours de l'année à venir.

La Commission adopte successivement les amendements II-CF-168 et II-CF-166.

Puis elle rejette successivement les amendements II-CF-101 et II-CF-89.

L'amendement II-CF-143 est retiré.

La Commission adopte l'article 56 ainsi modifié.

Après l'article 56

La Commission est saisie de l'amendement II-CF-100 de M. Hervé Mariton.

Le Gouvernement a pris l'engagement de ne pas augmenter les impôts en 2014. Je propose donc d'actualiser le barème de l'impôt qui sera payé en 2014 sur les revenus de 2013. Le rejet de mon amendement ferait douter de l'attachement de la majorité aux engagements du Gouvernement.

Le Gouvernement a répondu ce matin à la proposition de M. Mariton en accroissant de nouveau les prélèvements obligatoires de 10 milliards d'euros, après les avoir augmenté une première fois de 28 milliards cette année.

Le rapport Gallois sur la compétitivité souligne l'importance d'un environnement fiscal stable et lisible pour les entreprises. On peut avoir la même exigence pour nos concitoyens.

Le débat porte sur la « petite rétroactivité » : il est d'usage que le barème de l'impôt sur les revenus perçus en 2013 ne soit fixé qu'à la fin de l'année 2013. Cependant, ce n'est pas nécessairement satisfaisant d'un point de vue intellectuel, juridique ou éthique. Il ne serait nullement ridicule de changer la pratique et de déterminer, avant le début de l'année 2013, le barème auquel seront soumis les revenus perçus en 2013.

La Commission rejette l'amendement.

Puis elle examine l'amendement II-CF-167 de M. Christian Eckert, rapporteur général.

Je propose la reconduction jusqu'au 31 décembre 2016 de la réduction d'impôt dite « Madelin », accordée au titre des souscriptions en numéraire au capital des PME, ainsi qu'au titre des souscriptions de parts de fonds commun de placement dans l'innovation (FCPI) et de fonds d'investissement de proximité – FIP, FIP Corse et FIP outre-mer.

Je suis tout à fait favorable à cet amendement. Il va même plus loin que celui que je m'apprêtais à soutenir, et que je retire donc.

La Commission adopte l'amendement à l'unanimité.

L'amendement II-CF-133 de M. Charles de Courson est retiré.

La Commission en vient à l'amendement II-CF-165 de M. Christian Eckert, rapporteur général.

Il s'agit de proroger de quatre années le crédit d'impôt au titre des dépenses de remplacement pour congés – de deux semaines maximum – de certains exploitants agricoles, en particulier des éleveurs.

En qualité de rapporteur spécial pour les crédits de l'agriculture, j'ai déposé un amendement analogue. Je me rallie donc à la proposition du rapporteur général. Cependant, j'avais suggéré une prorogation non pas jusqu'en 2016, mais jusqu'en 2017, pour couvrir la durée de la législature.

Il est d'usage que la prorogation des dépenses fiscales soit limitée à quatre ans, afin d'en assurer l'évaluation périodique. L'échéance de 2016 que je propose ici est d'ailleurs identique à celle que je propose également concernant le Madelin.

La Commission adopte l'amendement à l'unanimité.

L'amendement II-CF-132 de M. Charles de Courson est retiré.

La Commission examine l'amendement II-CF-88 de Mme Annick Girardin.

Dans un souci de moralisation des pratiques de défiscalisation, nous avons instauré, dans les lois de finances pour 2011 et 2012, l'obligation pour les cabinets de défiscalisation de s'inscrire à un registre. Cependant, nous avons confié la tenue de ces registres au représentant de l'État dans chaque département. Or, les conditions d'inscription diffèrent fortement d'un département à l'autre. Je propose donc d'instaurer un registre national et de rendre les contrôles plus stricts.

Je soutiens la proposition de Mme Girardin. Il convient de recentraliser cette compétence, en la confiant, comme par le passé, au bureau des agréments et rescrits de la Direction générale des finances publiques (DGFIP).

Voilà une belle marque de confiance à l'égard des représentants de l'État dans les départements !

C'est possible, mais la DGFIP est éloignée du terrain et nous dit ne pas avoir davantage la capacité de l'assurer.

La DGFIP avait travaillé sur un projet de code qui n'a pas abouti et n'a donc pas été diffusé localement. J'appelle de mes voeux une charte de déontologie nationale.

Je suis plutôt favorable à cet amendement. Les cabinets de défiscalisation sont en majorité implantés à Paris. Les préfets ont-ils vraiment les moyens de contrôler ceux qui sont implantés dans leur département ?

Dans le dispositif actuel, les cabinets doivent s'inscrire au registre du département dans lequel ils ont leur siège social.

S'agissant du 1° de votre amendement, madame Girardin, je n'ai pas nécessairement la même appréciation que vous, mais vous connaissez le sujet et je m'en remets à la sagesse de la Commission.

En revanche, j'émets un avis défavorable sur le 2°, aux termes duquel les associés des cabinets ne seraient plus obligés de produire un extrait de casier judiciaire. Seuls les dirigeants desdits cabinets le seraient désormais. Cela ne va pas dans le sens de la moralisation souhaitée !

La Commission adopte l'amendement ainsi rectifié.

Puis elle examine l'amendement II-CF-114 de M. Olivier Dassault.

Lors de la remise du prix de l'audace créatrice en septembre dernier, le Président de la République a prôné le lancement d'un plan d'épargne en actions (PEA) spécifique aux PME.

Nous proposons la création d'un compartiment spécifique, dédié aux PME, dans le cadre des PEA actuels, baptisé PEA PME. Il serait réservé aux entreprises cotées sur des marchés de PME, ainsi qu'aux PME non cotées au sens communautaire. Il pourrait apporter 2,5 milliards d'euros par an aux PME, soit l'équivalent de la réduction d'ISF au titre des investissements dans les PME et de la déduction d'impôt sur le revenu dite « Madelin ». Son coût fiscal serait, en outre, moins élevé que celui de ces deux dispositifs et ne serait pas sensible avant 2018.

La création du PEA PME permettrait à la fois de redonner confiance aux entrepreneurs et de réorienter l'épargne des Français vers les PME. Ce serait un signal fort.

Avis défavorable. Le plafond du PEA est actuellement fixé à 132 000 euros. Vous envisagez un plafond spécifique supplémentaire de 118 000 euros pour le financement des PME. Cela ferait beaucoup. En outre, le Gouvernement proposera des mesures dans le cadre du pacte de compétitivité, sur la base d'une vision d'ensemble de ces formes d'épargne et d'investissement.

Je ne le souhaite pas. Le Gouvernement et certains de nos collègues, dans le cadre d'une mission pour le Gouvernement, réfléchissent à la manière de mieux orienter l'épargne vers le financement des PME. Nous en débattrons au premier trimestre 2013.

La Commission rejette l'amendement.

Puis elle adopte l'amendement II-CF-161 de M. Christian Eckert, rapporteur général.

Article 57 : Mise en place d'un dispositif de soutien fiscal en faveur de l'investissement locatif intermédiaire

Aux termes de l'article 57, le dispositif dit « Duflot » a vocation à se substituer au dispositif dit « Scellier ».

Le dispositif « Scellier » donnait droit à une réduction d'impôt égale à 13 % du prix de revient du logement en métropole et à 24% de ce prix dans les départements d'outre-mer (DOM). Dans le dispositif « Duflot », ces deux taux seraient ramenés, l'un et l'autre, à 18 %.

Ces mesures étaient applicables à la Nouvelle-Calédonie, à la Polynésie française et à Wallis-et-Futuna dans le cadre du dispositif dit « Scellier Pacifique » : le taux était fixé à 24 % comme dans les DOM ; l'amortissement se faisait sur une durée de cinq ans, contre neufs ans dans les DOM et en métropole.

L'alignement à 18 % des taux en métropole et dans les DOM risque de rendre le dispositif inopérant dans les DOM, où il était déjà peu utilisé. Les investisseurs de métropole privilégieront logiquement la métropole. Le différentiel de taux visait justement à les inciter à investir outre-mer.

En outre, pourquoi la zone Pacifique serait-elle exclue du dispositif « Duflot » incitant à la construction de logements intermédiaires ? Nous avons besoin, au même titre que la métropole et l'outre-mer, d'un tel dispositif. Dans un rapport portant sur la période de 2004 à 2009, la chambre territoriale des comptes de Nouvelle-Calédonie a estimé nécessaire la réalisation de 1 300 logements sociaux par an, dont 400 logements intermédiaires. Nous parvenons péniblement à en fournir la moitié. La Réunion connaît une situation analogue.

Je précise que la dépense fiscale « Scellier » pour l'outre-mer est estimée à 12 millions d'euros au total. N'étant pas membre de la commission des Finances, je n'ai pas déposé d'amendement à ce sujet. Je souhaitais néanmoins soumettre ces réflexions à la Commission.

Des amendements ont été déposés et seront examinés au titre de l'article 88 du Règlement sur ce point. Je vous invite à vous mettre en rapport avec leurs auteurs.

Le Gouvernement pourrait être favorable à ces amendements sous certaines conditions, en particulier que l'écart de taux entre la métropole et l'outre-mer demeure de 11 points, comme dans le dispositif « Scellier ». Je n'ai pas d'indications concernant la durée d'amortissement.

Je note cependant que le « Scellier » a très peu fonctionné outre-mer.

La Commission adopte l'article 57 sans modification.

Après l'article 57

La Commission examine l'amendement II-CF-46 de M. Pierre-Alain Muet.

Afin de faciliter la mobilisation des logements vacants, nous proposons de rendre obligatoire le recensement par l'administration fiscale des logements qui étaient vacants l'année précédente.

L'administration fiscale fournit déjà la liste des logements vacants aux communes qui en font la demande. Elle l'établit à partir des rôles de la taxe d'habitation. Il s'agit de rendre la transmission de ce recensement obligatoire. Avis favorable.

J'ai quelques doutes sur la fiabilité des informations fournies à ce titre par l'administration fiscale. Celle-ci n'est informée que dans la mesure où un contribuable demande à ne plus payer la taxe d'habitation. Que se passe-t-il s'il ne dit rien ? En outre, il est beaucoup plus difficile de savoir quels logements sont vacants dans les villes que dans les petites communes rurales.

C'est le rôle des commissions communales. Il y a également le cas des frontaliers domiciliés en France, mais qui travaillent à l'étranger et ne font pas de déclaration d'impôt.

L'augmentation de la taxe sur les logements vacants incite de nombreux propriétaires de tels logements à payer la taxe d'habitation pour ne pas avoir à verser celle sur les logements vacants.

L'obligation de déclaration de résidence a été supprimée. Dès lors, il n'est guère possible, même dans une commune rurale, de connaître le nombre de personnes qui résident dans un logement. Il semble nécessaire de revoir la législation : il conviendrait de s'assurer que certains propriétaires ne paient pas une taxe pour se dispenser de louer leur logement.

La question posée est en effet celle de l'obligation de déclaration de résidence. Certains frontaliers se déclarent comme résident principal dans le pays où ils travaillent et ne se déclarent pas dans l'autre, même en qualité de résident secondaire, alors qu'ils y habitent réellement. Cela pose problème lorsqu'un pays verse des dotations de compensation aux communes frontalières du pays voisin : la perte d'assiette est considérable.

La Commission adopte l'amendement.

Puis elle examine l'amendement II-CF-107 de M. Gilles Carrez.

Dans leur déclaration d'ISF, les contribuables déduisent leur passif de leur actif. Les impôts à payer – impôt sur le revenu, ISF lui-même, impôts locaux – entrent dans le calcul de ce passif. Or, il n'a pas été prévu explicitement que la contribution exceptionnelle de solidarité instaurée en 2012 soit intégrée au passif pour le calcul de la contribution exceptionnelle due pour 2012. Mon amendement vise à corriger cette lacune technique.

Avis défavorable. La contribution exceptionnelle de solidarité n'est pas plafonnée, à la différence de l'ISF. Il n'y a donc pas de raison de transposer toutes les règles de l'ISF pour la contribution exceptionnelle.

En outre, l'administration fiscale devrait procéder à des dégrèvements d'impôt en faveur des contribuables qui ont déjà fait leur déclaration au titre de la contribution exceptionnelle, c'est-à-dire ceux dont le patrimoine est inférieur à 3 millions d'euros. Sa tâche serait lourde au regard de la faiblesse des gains – quelques centaines d'euros – pour les contribuables concernés. S'agissant des contribuables dont le patrimoine est supérieur à 3 millions d'euros et qui doivent faire leur déclaration avant le 15 novembre, le montant de leur contribution baisserait de manière significative. Nous ne pouvons pas nous permettre une telle perte de recettes dans le contexte budgétaire actuel.

Quelles que soient les sommes en jeu, il s'agit d'une question de justice et de cohérence. L'assiette et le calcul de l'ISF, d'une part, et de la contribution exceptionnelle de solidarité, d'autre part, sont très proches. Le principe de base consiste à déduire le passif de l'actif. Il est donc profondément choquant de ne pas tenir compte d'un des éléments du passif. Le cas d'espèce est sans doute modeste, mais il suggère que l'on peut en quelque sorte trier dans le passif pour calculer la base de l'ISF, ce qui, outre les éventuels problèmes constitutionnels, peut être de nature à fragiliser l'impôt lui-même.

Le code général des impôts prévoit que tous les impôts payés au cours de l'année doivent être déduits de la base de l'ISF. Les déclarations effectuées par les contribuables tiendront forcément compte de cette règle, ce qui laisse présager des contentieux.

Peu de gens savent que le calcul de l'ISF doit être itéré, puisqu'il faut déduire le passif de la base brute. L'amendement est donc logique, même s'il devrait préciser, eu égard au dispositif « Marini » d'auto-liquidation, que la déduction intervient après plafonnement.

Je rappelle à nouveau, monsieur de Courson, que l'ISF et la contribution exceptionnelle ne sont pas soumis à plafonnement en 2012. J'ajoute que le Conseil constitutionnel n'a rien trouvé à redire sur la non-déductibilité de la contribution exceptionnelle lorsqu'il a été saisi du collectif budgétaire cet été. Enfin, les impôts déductibles de l'ISF sont ceux exigibles au 1er janvier, et non ceux de l'année en cours ; or la contribution exceptionnelle était due à partir du mois d'août. Avis défavorable.

La Commission rejette l'amendement.

Puis elle examine l'amendement II-CF-105 de M. Hervé Mariton.

Cet amendement vise à opérer un nouveau prélèvement de 150 millions d'euros sur le fonds de roulement du Centre national du cinéma et de l'image animée (CNC) en 2014.

Pourquoi pas un nouvelle contribution en 2015, 2016 et 2017 ? Plus sérieusement, si la participation du CNC à l'effort de redressement des comptes publics en 2014 nous semble effectivement nécessaire, il convient d'attendre, pour en définir les modalités, le rapport sur les taxes affectées aux opérateurs prévu par la loi de programmation. Plusieurs options sont possibles : un plafonnement des taxes, une diminution des crédits budgétaires ou un prélèvement sur le fonds de roulement, comme y tend l'amendement. Nous verrons bien, à partir des conclusions du rapport, laquelle de ces trois solutions est la plus adaptée.

La Commission rejette l'amendement.

Article 58 : Systématisation de la majoration de la valeur locative cadastrale des terrains constructibles situés en zone tendue

La Commission adopte l'article 58 sans modification.

Article 59 : Renforcement de la taxe sur les friches commerciales

La Commission adopte l'article 59 sans modification.

Après l'article 59

La Commission est saisie de l'amendement II-CF-45 de M. Charles de Courson.

Cet amendement de simplification vise à soutenir la compétitivité de nos ports, conformément aux suggestions de la Cour des comptes et de l'Inspection générale des finances. Il s'agit de transférer le recouvrement de la TVA de la Direction générale des douanes vers la DGFIP, sur option des importateurs. Ce dispositif, qui existe en Belgique et aux Pays-Bas, permettrait de réduire le coût du portage de la TVA par les PME et, ce faisant, d'améliorer la trésorerie de celles-ci.

Les ports du Nord, à commencer par celui de Dunkerque, subissent la concurrence d'autres ports de pays voisins, comme ceux d'Anvers et Rotterdam, qui, eux, peuvent opter pour un tel dispositif. En l'état actuel des choses, les PME concernées doivent supporter jusqu'à un ou deux mois de TVA avant la restitution, ce qui est loin d'être négligeable en termes de trésorerie. Les Belges et les Hollandais ont astucieusement utilisé le droit communautaire, qui permet la perception à l'arrivée de la marchandise.

Avis défavorable. L'amendement vise l'administration chargée du recouvrement plutôt que les contraintes de trésorerie imposées aux entreprises, notammant le cautionnement. Il ne serait sans doute pas très coûteux, mais des mesures allant dans ce sens seront sans doute proposées dans un prochain texte financier.

Peut-être, monsieur de Courson, pourriez-vous retirer votre amendement et le redéposer en séance pour interroger le Gouvernement.

L'amendement est retiré.

La Commission examine l'amendement II-CF-39 de M. Éric Alauzet.

Certains étudiants en situation très précaire vont parfois jusqu'à renoncer aux soins : par cet amendement, je propose d'exonérer les contrats d'assurance complémentaire de santé qu'ils souscrivent de la taxe spéciale qui leur est appliquée.

Si j'en comprends bien l'esprit, cet amendement s'expose toutefois à une censure constitutionnelle puisque, en réservant un traitement spécifique au régime des mutuelles étudiantes, il rompt le principe d'égalité devant l'impôt. J'ajoute que le Gouvernement a annoncé une concertation sur les contrats solidaires et responsables, notamment en matière d'assurances complémentaires de santé.

L'amendement est retiré.

La Commission est saisie des amendements identiques II-CF-160 de M. Christian Eckert, rapporteur général, et II-CF-99 de M. Pierre-Alain Muet.

Par cet amendement traditionnel chaque année, je propose d'actualiser les valeurs locatives en fonction du taux d'inflation prévisionnel, afin d'éviter que les collectivités ne soient contraintes d'augementer les taux.

Malgré nos arguments réitérés, Bercy ne parvient pas à comprendre le caractère profondément vertueux de cet amendement !

Le taux de 1,8 % était déjà celui proposé l'an dernier ; de fait, il correspond à l'inflation prévisionnelle.

La revalorisation des bases doit être envisagée selon une approche économique. En tout état de cause, l'actualisation des bases locatives devrait dépendre de l'indice de référence des loyers (IRL), dont l'évolution avoisine les 2 % ; quant au foncier non bâti, son taux de référence devrait être l'index national moyen des baux : son intégration dans le calcul des bases locatives conduit à des résultats aberrants, dont ne se rendent même plus compte certains élus locaux.

La Commission adopte ces amendements.

Puis elle examine, en présentation commune, les amendements II-CF-111 et II-CF-110 de M. Marc Goua.

L'amendement II-CF-111, lui aussi traditionnel, vise à limiter la pénalisation financière des collectivités franciliennes induite par la cession de logements locatifs à des bailleurs sociaux par Icade en 2009, dans la mesure où la compensation par l'État se réduit comme peau de chagrin. L'amendement II-CF-110 poursuit le même objectif.

L'amendement II-CF-111 me semble d'une redoutable brutalité : avis défavorable.

L'amendement II-CF-110 est plus sage, mais il convient d'en revoir la rédaction, puisque celle-ci désigne explicitement « Icade, ancienne Société centrale immobilière de la Caisse des dépôts et consignations » dans le texte de loi, ce qui n'est pas conforme aux règles de rédaction de la loi. Je vous propose donc de le réécrire : il serait alors acceptable à mes yeux, et peut-être à ceux du Gouvernement.

L'amendement II-CF 111 est en effet trop brutal, puisque l'exonération était prise en compte dans l'évaluation du prix de vente de ces logements : si on la supprimait, les bailleurs sociaux pourraient considérer qu'ils ont surpayé les logements. Mieux vaut donc prévoir un délai, comme celui de quinze ans figurant dans l'amendement II-CF 110.

Les amendements sont retirés.

La Commission examine l'amendement II-CF-97 de M. Pierre-Alain Muet.

Le champ de l'imposition forfaitaire sur les entreprises de réseaux (IFER) est aujourd'hui limité aux canalisations transportant du gaz naturel et des hydrocarbures. Je propose de l'élargir aux canalisations transportant des produits chimiques.

L'application de l'IFER au gaz naturel, je le rappelle, est une idée de la commission des Finances : le Gouvernement n'y avait pas pensé. Cette disposition est tout particulièrement intéressante pour les petites communes rurales traversées par des canalisations de gaz ou accueillant des terminaux.

Je suis favorable à cet amendement, bien que son exposé sommaire m'inquiète par sa référence à la redevance pour occupation du domaine public : tous les réseaux qui sont soumis à cette redevance, comme celui de la distribution d'eau, n'ont certes pas vocation à être soumis à l'IFER.

J'en suis bien d'accord, et il conviendra de modifier l'exposé sommaire en conséquence d'ici à l'examen en séance.

Sur ces canalisations, les communes bénéficiaient autrefois des recettes de la taxe professionnelle, lesquelles leur sont compensées depuis la suppression de cette dernière. Un tel amendement ne crée-t-il donc pas une recette supplémentaire en faveur des communes ayant des oléoducs sur leur territoire ?

Les pylônes et les transformateurs étaient visés par la taxe professionnelle, mais pas les canalisations.

La Commission adopte l'amendement à l'unanimité.

Puis elle examine les amendements identiques II-CF-63 de M. Dominique Lefebvre, II-CF-96 de M. Dominique Baert et II-CF-140 de M. Charles de Courson.

Afin d'éviter l'érosion monétaire des tarifs des IFER, je propose, comme nos collègues du Sénat dans un récent rapport, de les actualiser en appliquant le coefficient de revalorisation des valeurs locatives des impôts directs locaux.

On m'a fait valoir qu'une bonne part des IFER était acquittée par des entreprises publiques. Je suis néanmoins sensible à votre argument sur l'érosion monétaire. Je serais donc plutôt favorable à votre amendement, mais il va falloir batailler pour le faire aboutir.

Pour ma part je n'y suis pas parvenu au cours des deux dernières années, le Gouvernement m'objectant que les IFER venaient d'être créés, et qu'il valait donc mieux attendre au moins quatre ou cinq ans.

La Commission adopte ces amendements.

Elle examine ensuite, en discussion commune, les amendements II-CF-84 de M. Guillaume Bachelay et II-CF-141 de M. Charles de Courson.

Depuis la création de la cotisation sur la valeur ajoutée des entreprises (CVAE), des entreprises filialisées ayant une maison mère au sens de l'article 223 A du code général des impôts ne paient plus de contribution économique territoriale à certains départements ou communes. Suite à des réorganisations juridiques au sein de ces groupes, la valeur ajoutée est en effet remontée jusqu'aux maisons mères, si bien que les collectivités ne perçoivent plus de CVAE. C'est vrai, entre autres, pour France Télécom. L'amendement vise donc à ce que la CVAE soit payée par les filiales présentes sur les territoires, au bénéfice des collectivités concernées.

Ceux qui ont réformé la taxe professionnelle ont créé de telles usines à gaz que l'on ne sait plus comment s'en sortir : on mesure jour après jour les incohérences, pour ne pas dire plus, de cette réforme.

Cela dit, il serait curieux de répartir la CVAE – composante non foncière de la contribution économique territoriale (CET) – en prenant comme base les valeurs locatives. Nous venons par ailleurs seulement de recevoir des données sur la CVAE en 2011 : analysons-les avant d'envisager des correctifs. Votre amendement vise en outre la somme des valeurs locatives et des effectifs de l'ensemble des sociétés membres du groupe, ce qui ne paraît pas totalement adapté.

Dès lors qu'un groupe possédant de multiples filiales peut localiser sa valeur ajoutée là où se concentrent ses services financiers, rien ne l'empêche d'effectuer la totalité de son versement à La Défense, même s'il possède des filiales en province. L'amendement vise à additionner la valeur ajoutée de la filiale financière à celle des différentes entités du groupe, puis à répartir la somme de ces valeurs en fonction de certains critères liés à la localisation de ces différentes entités.

Ce matin même, le comité des finances locales a reçu le premier bilan de la réforme de la taxe professionnelle. Il en ressort que la valeur ajoutée se concentre en Île-de-France. Il faudra tôt ou tard corriger ce phénomène, qui défavorise la province.

L'adoption de l'amendement n'entraînerait aucune conséquence pour l'entreprise, à moins que celle-ci ne poursuive une stratégie d'optimisation en jouant sur le plafonnement de la valeur ajoutée, qui existe toujours pour la contribution économique territoriale (CET).

L'amendement II-CF-141, qui n'est sans doute pas mieux rédigé, s'attaque au même problème. Cependant, au lieu de se lancer dans un dispositif non stabilisé, mieux vaut en effet laisser au Gouvernement six mois à un an pour mettre au point un mode de calcul qui s'effectuera au niveau du groupe, et nous proposer des simulations.

Dans ce cas, je suggère le retrait de ces amendements. Vous pourrez toujours en proposer une nouvelle rédaction lors de la réunion qui se tiendra au titre de l'article 88, puisque les données chiffrées dont nous disposons permettront d'étudier vos propositions, ce qui n'était pas le cas l'an dernier.

Bercy comme la direction générale des collectivités locales ont constaté un transfert massif du montant de CVAE vers les zones où se situent les grandes entreprises, ce qui pose un problème d'équité territoriale. En Ardèche, la CVAE rapporte 12 millions de moins que n'en procurait la taxe professionnelle. Dans le même temps, la CVAE versée à Lyon représente 18 % de plus que la TP antérieurement. Cette augmentation s'explique par la remontée des taxes vers le siège des entreprises de service : organismes financiers, assurances et entreprises liées aux télécommunications. Aujourd'hui, France Télécom, pour citer cet exemple, n'acquitte de CVAE ni en Ardèche ni dans la Drôme.

Le problème est réel, mais les auteurs des amendements ne proposent pas la bonne solution, d'autant qu'ils ne fournissent ni simulation ni chiffrage. Je suggère moi aussi le retrait, en souhaitant que le Gouvernement travaille sur le sujet. À défaut, nous engagerions une réflexion sur la base des chiffres qui viennent de nous parvenir.

Les amendements II-CF-84 et II-CF-141 sont retirés.

La Commission examine l'amendement II-CF-98 de Mme Carole Delga.

L'amendement vise à supprimer l'une des possibilités de réviser, à la majorité qualifiée des communes, les attributions de compensation versées par les EPCI à fiscalité propre percevant la fiscalité professionnelle unique à leurs communes membres.

Avis favorable. En cas de fusion des communautés de communes, il existait quatre possibilités. La simplification proposée est la bienvenue.

La Commission adopte l'amendement.

Elle est ensuite saisie de l'amendement II-CF-85 de M. Pascal Terrasse.

L'amendement vise à clarifier la loi pour éviter qu'une commune qui se retire d'un établissement public de coopération intercommunale à fiscalité professionnelle unique pour intégrer une communauté de communes dotée du même régime fiscal ne bénéficie d'une « prime » au départ.

La Commission adopte l'amendement.

Elle en vient à l'amendement II-CF-38 de Mme Éva Sas.

Je retire cet amendement au bénéfice de l'amendement II-CF 37 qui suit. En effet, plutôt que d'égaliser le versement transport dans toute l'Île-de-France, il me paraît préférable de modifier le versement transport en moyenne et grande couronne, tout en conservant un zonage.

L'amendement est retiré.

La Commission examine les amendements identiques II-CF-164 de M. Christian Eckert, rapporteur général, et II-CF-37 de Mme Éva Sas.

L'amendement II-CF 164 vise à augmenter de 0,1 point les plafonds du taux du versement de transport applicables en Île-de-France, ce qui permettrait de récupérer à terme 175 millions d'euros par an. Nul n'ignore la nécessité d'améliorer les transports collectifs d'Île-de-France, auxquels les entreprises ne contribuent que modérément. Ce sont les contribuables et les usagers qui les financent en priorité, alors même qu'ils les utilisent principalement pour se rendre sur leur lieu de travail.

Seules les entreprises de plus de neuf salariés sont visées par le versement transport. Celles qui franchissent ce seuil sont exonérées pendant trois ans et, pendant les trois années suivantes, le taux s'applique de manière progressive. Une hausse n'entrerait donc pas en contradiction avec notre objectif d'améliorer leur compétitivité. D'ailleurs, ces dernières années, les créations d'entreprise ont été plus nombreuses là où le versement transport est le plus élevé, c'est-à-dire à Paris et dans les Hauts-de-Seine. L'amendement devrait donc susciter un large consensus.

La loi de finances rectificative votée fin 2010 avait prévu un nouveau zonage pour mettre fin à certaines aberrations, comme celle de la station Noisy-Champs, située à cheval sur la Seine-et-Marne, où s'appliquait le taux de 1,4 %, et sur la Seine-Saint-Denis, où le taux était de 1,7 %. À quel moment prendrait effet l'augmentation de 0,1 point dans les trois zones modifiées ?

L'effet serait immédiat. Le nouveau zonage rapporte 110 millions d'euros ; la mesure proposée porte à 175 millions par an les recettes qui seraient récupérées sur le versement transport par ce biais.

C'est la proposition que j'ai faite dans mon rapport de 2009 – je proposais un rezonage accompagné d'une majoration des taux en début de période.

L'augmentation de 0,1 point des charges patronales sur les salaires ne favorisera pas la compétitivité !

Il existe beaucoup d'autres dépenses publiques, dont les objectifs aussi intelligents qu'intéressants serviraient la productivité, alors que la mesure proposée ne fera que détériorer la compétitivité de notre économie.

Ceux qui s'opposent à l'amendement ne prennent pas souvent le RER ! Il y a beaucoup à faire pour que les voyageurs d'Île-de-France soient transportés de manière décente. En outre, la force de l'économie francilienne tient aussi à son réseau de transport.

L'adoption de l'amendement améliorera la compétitivité de l'Île-de-France où les transports ne répondent ni aux besoins des salariés ni à ceux des entreprises. Le financement des nouvelles infrastructures de transport, comme le schéma directeur du RER A, est insuffisant.

Pour avoir rédigé des rapports sur les transports publics urbains, je peux témoigner que la participation des usagers au transport est plus importante en Île-de-France qu'en province. Par ailleurs, on connaît la situation financière des départements, et il n'existe plus de marge fiscale dans les régions. Enfin, quand les entrepreneurs de Cergy-Pontoise m'interpellent, c'est non pas sur le taux du versement transport, mais sur les dysfonctionnements du RER.

Pour être à l'autre bout de la ligne A, je ne peux que confirmer les propos de M. Lefebvre.

Il s'agit d'un amendement de bon sens. Il faut mener une politique de transport dynamique si l'on veut augmenter la productivité et améliorer les conditions de vie de nombreux Franciliens.

Dans ce cas, compte tenu de l'ampleur des besoins, je ne comprends pas que vous ne proposiez pas une augmentation plus importante !

Je suis élu d'une zone de province qui ne dispose d'aucun transport collectif, ce qui signifie que chaque citoyen paie ses déplacements. En Île-de-France, les usagers ne contribuent aux transports qu'à hauteur de 40 %. C'est la seule région en France dans laquelle il y a une subvention de l'État aux transports collectifs, en l'espèce la RATP.

Le rapport de la Cour des comptes de 2010 précise que les dépenses des transports collectifs en Île-de-France sont majoritairement à la charge des contribuables et des usagers, les entreprises ne les finançant qu'à hauteur de 41 % en 2008. Si M. Mariton veut sous-amender notre amendement en proposant de relever le taux, qu'il ne s'en prive pas ! Mais il connaît trop bien le sujet pour ignorer le problème du phasage : même si l'argent coulait à flot, on ne pourrait mener simultanément plusieurs réalisations sur le réseau. Celui-ci est saturé, et le nombre d'usagers devrait augmenter de 3,5 % à 5 % selon les lignes. Les transports franciliens ont déjà vingt ans de retard. Il est urgent d'agir !

La Commission adopte par un seul vote les amendements II-CF-164 et II-CF-37.

Puis elle examine les amendements II-CF-112 et II-CF-113 de M. Jean Launay, qui font l'objet d'une présentation commune.

L'amende décidée par l'Autorité de contrôle des nuisances aéroportuaires, qui, en théorie, peut sanctionner le transporteur ou la personne au profit de laquelle est exercée l'activité de transport, n'est en fait jamais imputée à la seconde. L'amendement II-CF-112 vise donc à ce qu'elle soit mise de plein droit à la charge conjointe et solidaire du fréteur et de l'affréteur.

L'amendement pose un problème technique. Je suggère donc qu'il soit retiré au profit de l'amendement II-CF-113.

L'amendement II-CF-113 est d'une autre nature. Il vise à doubler le montant des amendes administratives en cas de manquement, par exemple quand les avions survolent les zones habitées en dehors des horaires autorisés.

En somme, l'amendement II-CF-112 élargit le champ des personnes susceptibles de subir les amendes, et l'amendement II-CF-113 majore le montant de celles-ci. À ce titre, ils sont complémentaires.

Ils sont plutôt autonomes, puisque l'un peut être adopté sans l'autre. L'amendement II-CF-113, s'il fonctionnait bien, rendrait d'ailleurs sans objet l'amendement II-CF-112.

Avis défavorable sur l'amendement II-CF-112. L'Autorité de contrôle des nuisances aéroportuaires ne sanctionne en pratique que la compagnie aérienne, faute de pouvoir identifier en début de procédure l'organisateur du vol. Elle choisit par conséquent la solution de facilité, mais les articles L. 6361-12 et L. 6361-13 du code des transports lui offrent la possibilité de poursuivre l'affréteur identifié, et d'ouvrir une autre procédure pour sanctionner son manquement propre. L'amendement est donc quasi satisfait. En outre, la responsabilité solidaire que vous proposez d'introduire risque d'être source de contentieux.

En revanche, je suis plutôt favorable à l'amendement II-CF-113. Toutefois, la Direction générale de l'aviation civile estime que les amendes sont déjà dissuasives, et les manquements qu'elle relève sont involontaires, ou dus à la nécessité.

J'approuve les propos de M. le rapporteur général. Cela dit, je ne suis pas vraiment hostile au second amendement. S'agissant du premier, la solution la plus efficace est le blocage de l'avion.

Je maintiens ces amendements, mais je les retravaillerai avec M. Blazy en vue de la séance publique.

La Commission rejette l'amendement II-CF-112.

Puis elle adopte l'amendement II-CF-113.

Elle examine ensuite les amendements identiques II-CF 106 de M. Hervé Mariton et II-CF-124 de M. Philippe Vigier.

Cet amendement vise à aligner le régime des différentes fonctions publiques sur celui du régime général, en portant à trois le nombre de jours de carence en cas de maladie. La récente instauration d'une journée de carence pour les fonctions publiques a permis de réaliser de substantielles économies, et je constate que le Gouvernement et la majorité ne sont pas revenus sur cette évolution partielle. Allons jusqu'au bout : cela permettrait d'économiser des sommes plus importantes encore !

L'an dernier, le Gouvernement avait proposé d'instaurer un jour de carence pour la fonction publique, et de passer de trois à quatre jours pour le secteur privé. Finalement, un accord était intervenu pour ne pas toucher aux trois jours de carence du privé, et pour établir une journée de carence dans la fonction publique. Je suis pour ma part favorable à l'égalité de tous. Ce jour de carence a permis d'économiser 233 millions d'euros.

Je suis totalement défavorable à ces amendements. Mme Pécresse, alors ministre du budget, avait bien précisé, lors de la troisième séance du 15 novembre 2011, que, pour 80 % des salariés du secteur privé, les trois jours de carence étaient couverts par une mutuelle, en général prise en charge par l'employeur. Il n'existe rien de tel pour le secteur public ! On pourrait imaginer une renégociation des contrats, mais cela coûterait alors de l'argent à l'État, qui cherche justement à en économiser. Nous avions donc combattu la mesure prise l'année dernière.

Non car, vu les comptes publics que vous nous avez laissés, nous n'en avons pas les moyens !

La Commission rejette ces amendements.

Puis elle est saisie de l'amendement II-CF-162 de M Christian Eckert, rapporteur général.

Lors de la précédente législature, le rapporteur général et moi-même avons été chargés d'un rapport du Comité d'évaluation et de contrôle sur l'évaluation de la RGPP. Il subsiste entre nous quelques désaccords, mais nous sommes parvenus à plusieurs constats communs. Notre rapport de suivi sera présenté dans quinze jours. Nous proposerons notamment que le Parlement soit mieux associé à la réforme de l'État et le Gouvernement semble y être plutôt favorable.

Cet amendement vise donc à engager cette démarche dès maintenant en définissant les informations que le Gouvernement devra adresser aux commissions concernées des deux assemblées avant et après chaque comité interministériel de modernisation de l'action publique (CIMAP). Les deux chambres du Parlement pourraient également faire des remarques, voire organiser des débats en séance publique sur ces sujets.

La Commission adopte l'amendement à l'unanimité.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mardi 6 novembre 2012 à 16 h 30

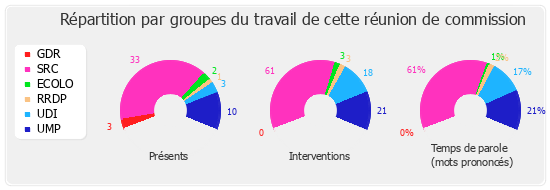

Présents. - M. Éric Alauzet, M. Guillaume Bachelay, M. Laurent Baumel, M. Jean-Marie Beffara, Mme Karine Berger, M. Étienne Blanc, M. Christophe Caresche, M. Gilles Carrez, M. Christophe Castaner, M. Gaby Charroux, M. François Cornut-Gentille, Mme Marie-Christine Dalloz, Mme Carole Delga, M. Jean-Louis Dumont, M. Christian Eckert, M. Olivier Faure, M. Alain Fauré, M. Marc Francina, M. Jean-Claude Fruteau, Mme Annick Girardin, M. Marc Goua, M. Laurent Grandguillaume, Mme Arlette Grosskost, M. Yves Jégo, M. Régis Juanico, M. Jean-François Lamour, M. Jean Launay, M. Dominique Lefebvre, M. Hervé Mariton, M. Pierre-Alain Muet, M. Patrick Ollier, Mme Christine Pires Beaune, Mme Valérie Rabault, M. Nicolas Sansu, Mme Eva Sas, M. Pascal Terrasse, M. Gérard Terrier, Mme Hélène Vainqueur-Christophe, M. Michel Vergnier, M. Éric Woerth

Excusés. - M. Dominique Baert, M. Jean Lassalle, M. Thierry Robert

Assistaient également à la réunion. - M. Philippe Gomes, M. Jean-Luc Laurent, M. Bernard Lesterlin, M. Serge Letchimy, Mme Gabrielle Louis-Carabin, M. François Pupponi, M. Gabriel Serville, M. Jean Jacques Vlody

La suite de ce document peut être consultée au format PDF